最近几周,比特币价格的波动程度异常低,与股票、信贷和外汇市场形成鲜明对比,在这些市场上,央行加息、通货膨胀和强势美元继续造成破坏。在这种背景下,比特币一直非常稳定,相对于许多资产来说,比特币已经取得了优势。

本周比特币市场交易量略有上升,从19,037美元的低点反弹到20,406美元的高点。价格仍然处于区间内,自6月中旬的重大去杠杆化事件以来,已经盘整了120多天。

当投资者试图建立一个熊市的底部时,我们可以将市场结构与过去的周期低点进行比较。在本版中,我们进行了一系列的研究,评估了巨鲸大小的实体的行为,并对许多底部形成的指标进行了调整,以更好地考虑到丢失和长期囤币党的比特币的影响。

脆弱的平衡状态

一般来说,持续的价格势头往往与链上净积累或卖出的支持趋势有关。这种关联性通常是由较大的实体行为(即高净值个人、巨鲸和机构资本)驱动的。

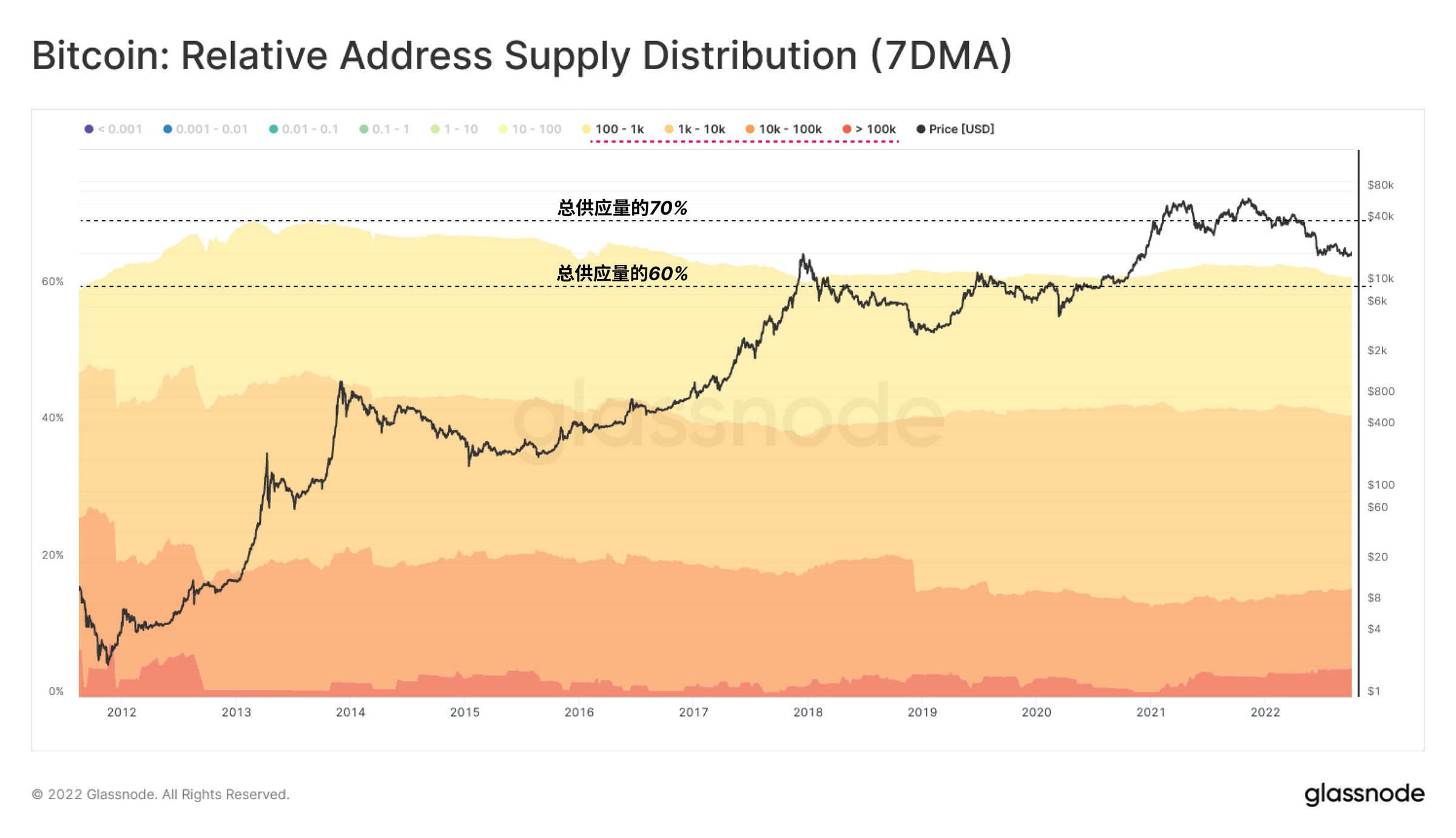

我们可以通过大型实体在总流通供应中的份额来衡量他们的重要性。正如相对地址供应分布图所示,自2011年初以来,较大的地址(持有>100 BTC)在总供应量中的份额从70%逐渐下降到60%(尽管注意这段时间内币值有很大变化)。

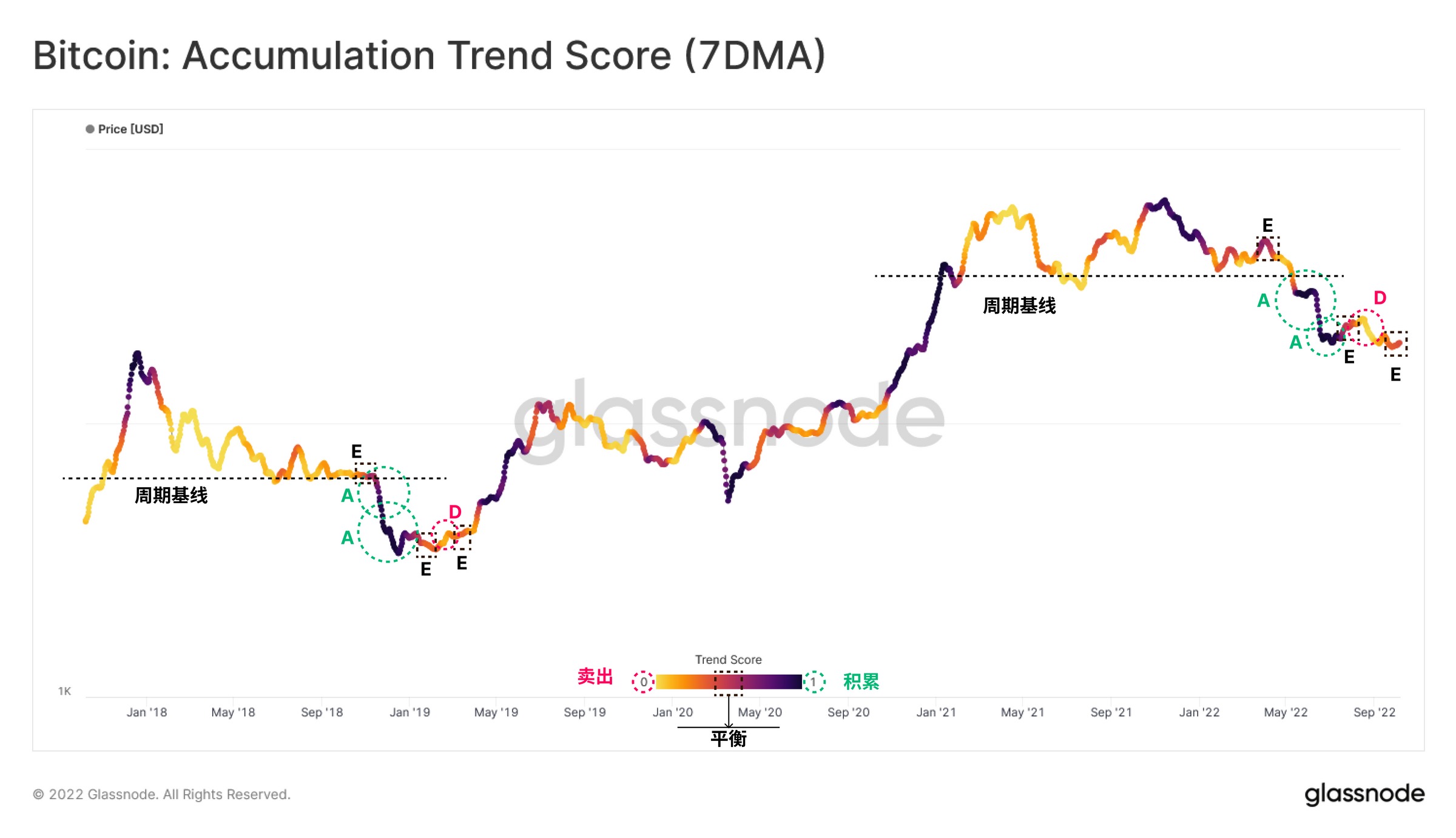

累积趋势得分 反映了过去30天内活跃投资者的累积余额变化强度,其中较大实体的权重较高。接近1的值表明,从总体上看,较大的实体(或网络的一个大子集)正在为其链上余额增加有意义的数量(反之,接近0的值则相反)。

回顾2018-2019年熊市后期的价值,可以发现一系列独特的区间:

投降前平衡:当现货价格向长周期基线(虚线)靠拢时,供需双方仍处于平衡状态🔲。

投降:随着价格行动跌破周期基线,市场进入了投降阶段。有趣的是,较大的实体往往会加强其积累 🟢。这些强势积累的间隔期之后通常是 平衡 期🔲。

底部发现:在整个底部形成阶段,由于缺乏需求,有一次或多次事件,短期反弹遇到大实体卖出🔴 (我们称之为熊市反弹)。

值得注意的是,在突破当前周期基线3万美元后,发生了一系列类似于2018-2019年熊市的连续事件。在2022年初的整个投降过程中,积累趋势得分表明大型实体的重大积累已经发生,以及最近熊市反弹到2.45万美元的退出流动性的夺取。目前,这个指标表明市场的平衡(中性)结构,仍然与2019年初相似。

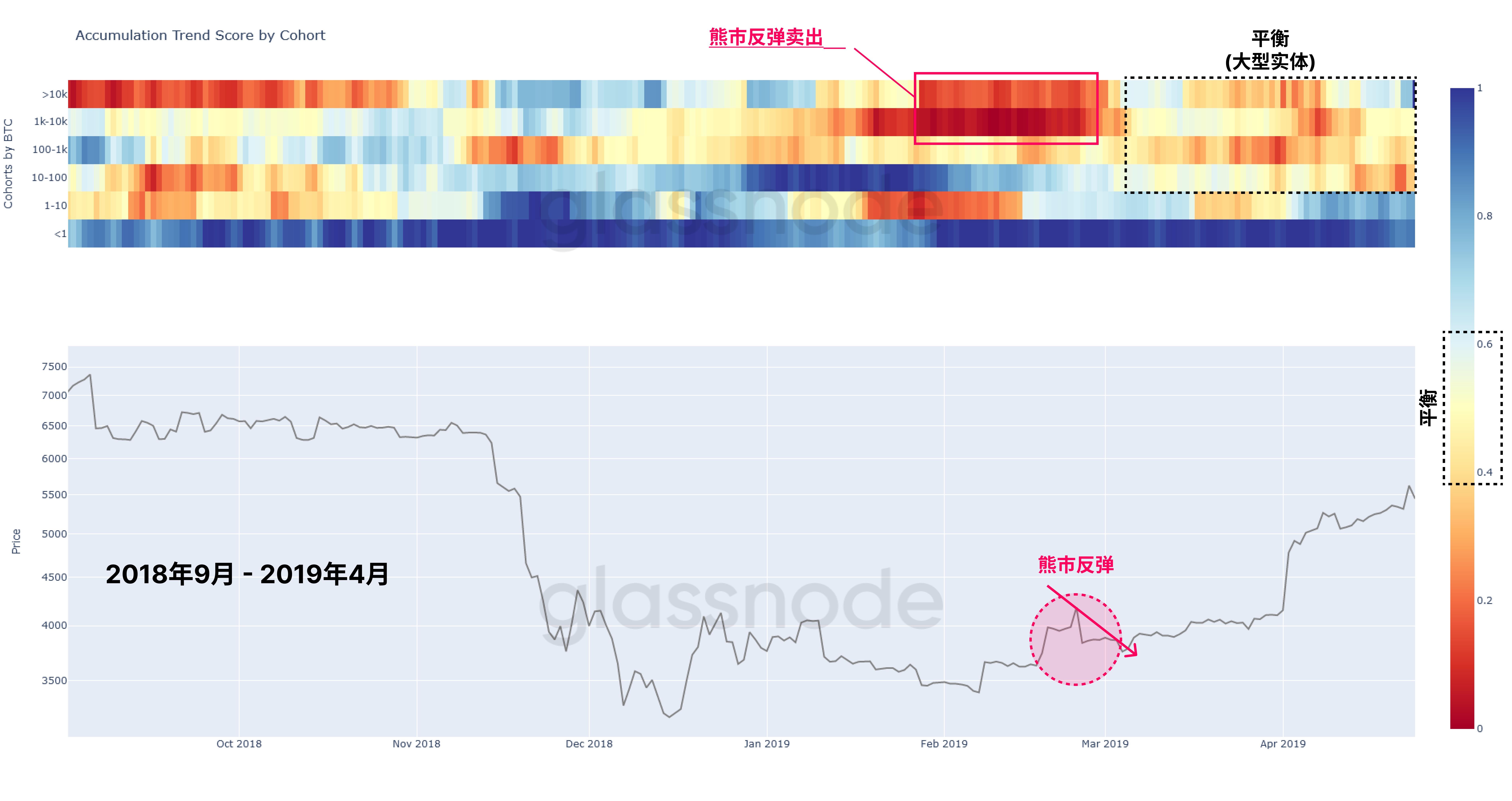

要进行更详细的分析,可以参考按群组的累积趋势得分 。在这里,我们将市场结构与2018-2019年熊市的投降之后的阶段进行比较。

我们可以看到,大型实体,特别是1000-1万枚BTC钱包,在2019年3月脱离低点的反弹中贡献了一个卖出事件🟥,并在之后进入一个平衡期。小型散户参与者(持有的比特币少于1枚)在整个2018年和2019年保持大量积累🟦。

在我们目前的市场结构中,并注意到比特币价格的大约10倍,我们可以看到在大型实体中发生了非常类似的行为,然而在8月的涨势中,持有100-1000枚比特币群组的驱动力更大。

除了中小地址群组的相对中立性,持有1000至1万枚比特币的巨鲸的积累趋势得分突出了自9月底以来的积极积累。拥有1万枚比特币的巨鲸在最近几个月里偏向于少量卖出。

我们可以看到最近几周巨鲸净提币量增加,交易所的净流出量达到1.57万枚比特币,这是自2022年6月以来最大的一次。

我们可以计算出所有在选定时间段内积极投机的巨鲸的成本基础,提供一个这些投资者心理重要的门槛水平。通过对巨鲸群(1k+ BTC)向/从交易所的充币和提币量进行价格戳记,我们可以估算出自2017年1月以来巨鲸充币/提币的平均价格。这个巨鲸成本基础目前约为1.58万美元。

利润的减少和痛苦的增加

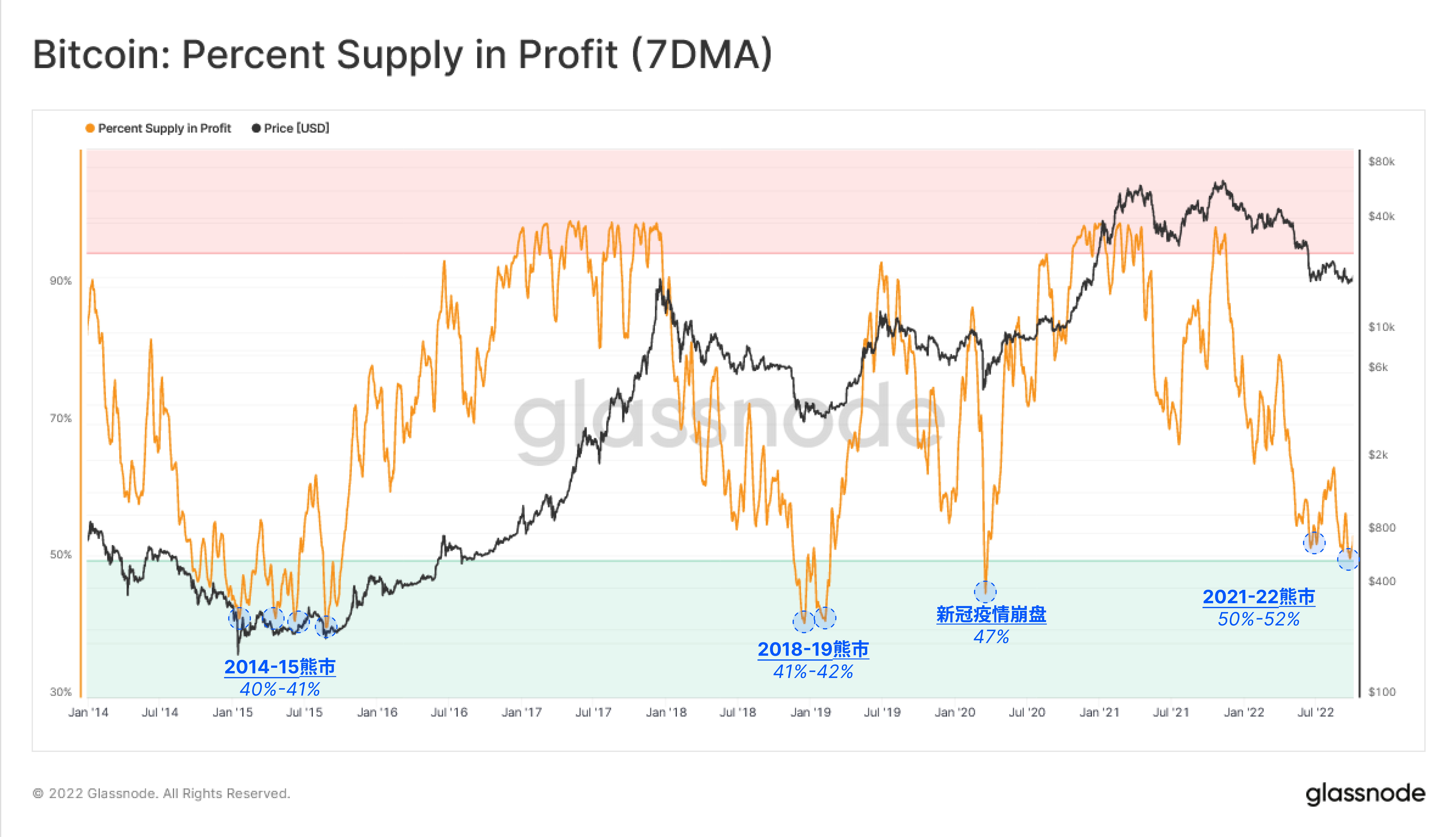

正如我们在 第25周周报中所讨论的那样,追踪利润中不断减少的供应是一种强大的技术,可以帮助我们识别财务压力升高的点,这些点在以前的周期中已经使卖家疲惫不堪。

在以往熊市的底部形成阶段,对利润中的供应百分比的调查显示,周期性低点通常与40%-42%的供应利润率一起发生。目前,50%的流通供应处于未实现的利润中,这表明与历史上的类似情况相比,供应的利润率仍然较高。这暗示着盈利能力的全面解毒可能还没有发生。

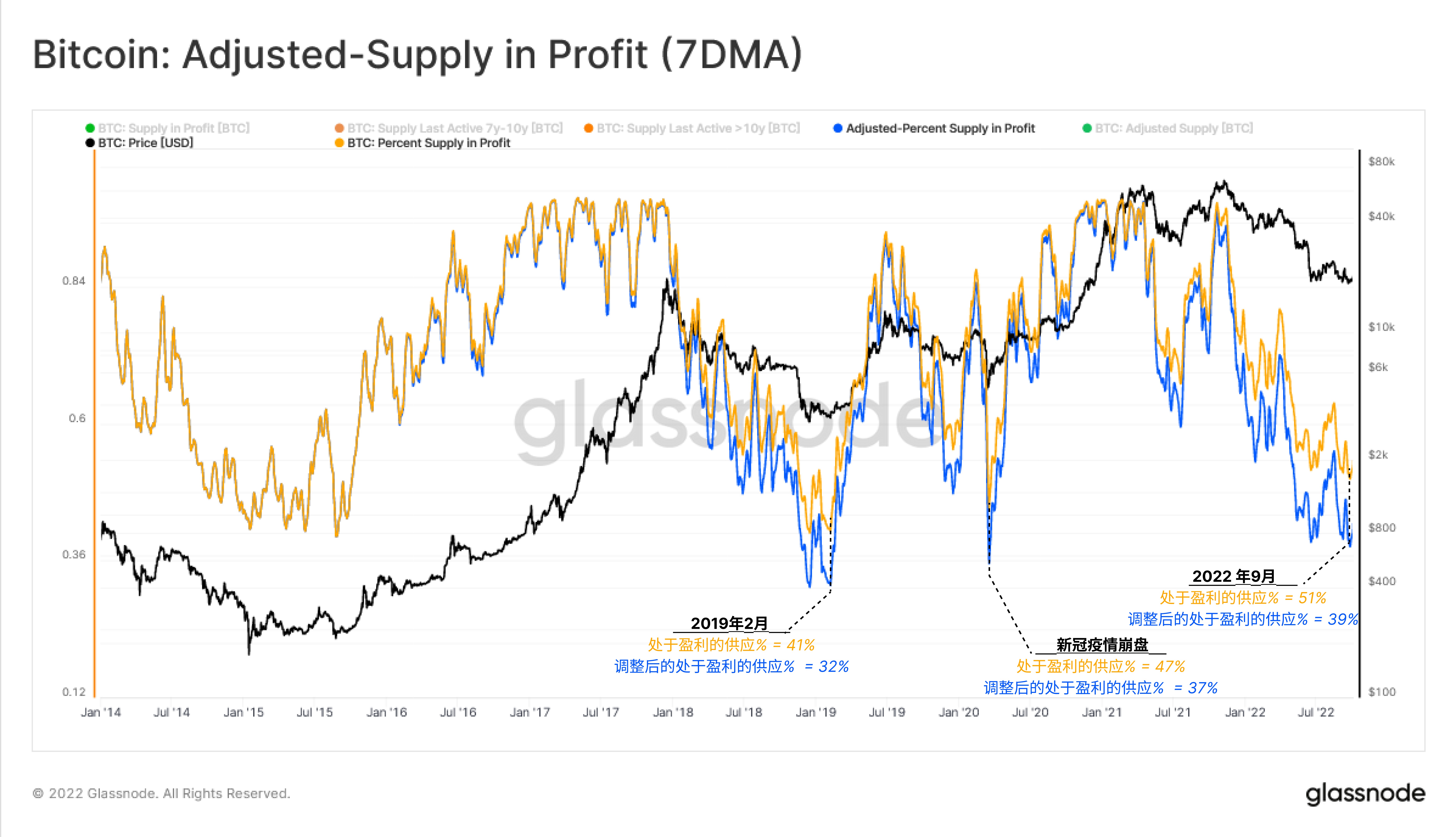

此外,自2014-2015年熊市以来,盈利的供应百分比图中的周期性低点的上升趋势一直是一个突出的模式。这一宏观趋势的一个关键驱动因素是丢失的比特币,以及不活跃的供应(包括Patoshi比特币)的影响。为了调查这些比特币的影响,下面的图表说明了总的利润供应和最后活跃时间距今超过7年的供应,可以推测为丢失或不活跃。

目前,有370万个比特币在过去7年中没有活动,这相当于目前盈利中的供应量的34%。

用不活跃供应量来调整处于盈利的供应量🟠,我们可以计算出调整后处于盈利的供应量🔵的百分比。由此得出的图表显示,在熊市周期的最低点,往往会下降到39%左右,然而,结论是类似的:之前的周期中情况更糟。

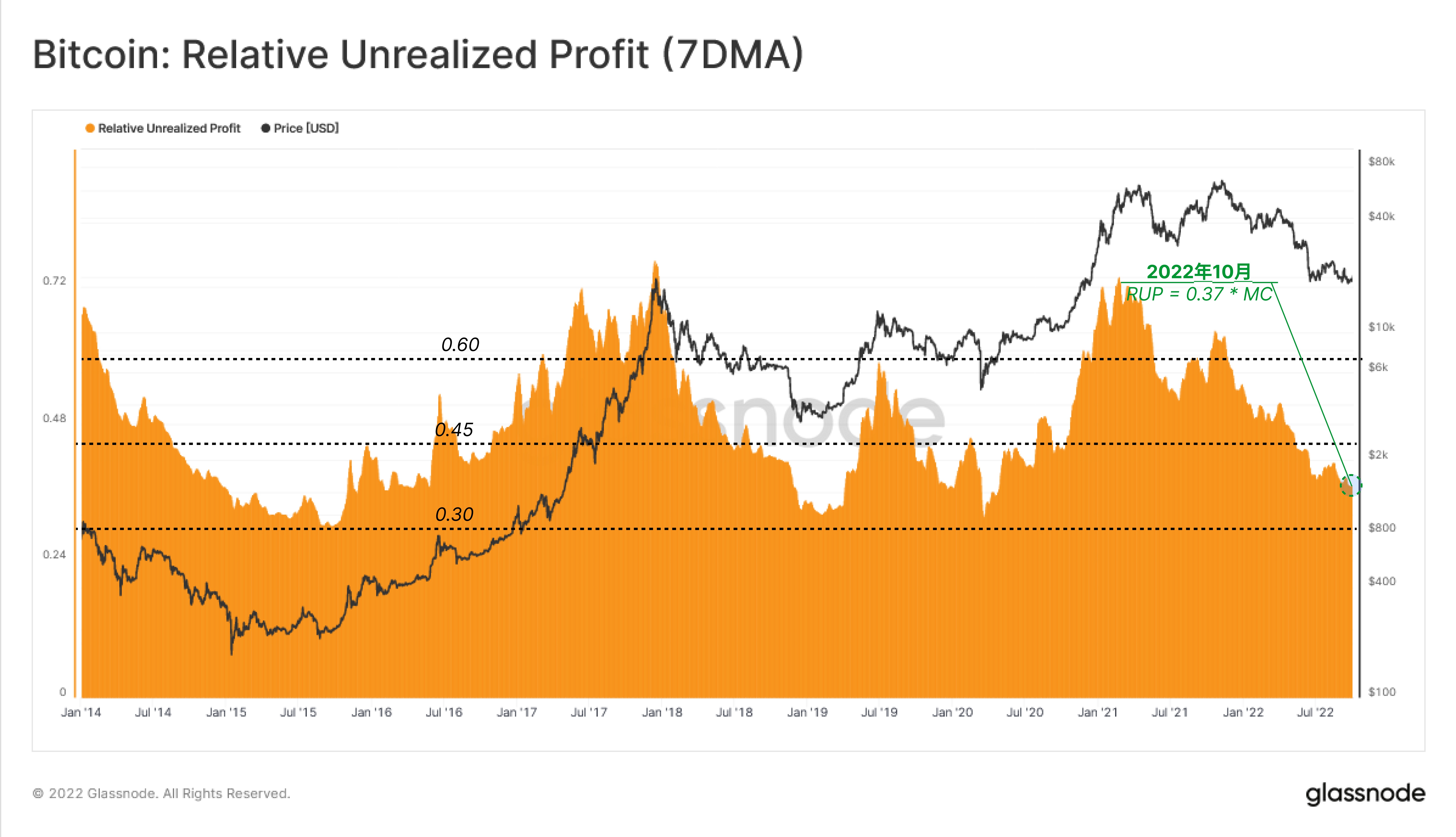

其余投资者隐含的财务压力的强度可以通过相对未实现的利润指标来追踪。这个指标衡量的是供应中所有比特币的正常化总利润,它调整了每个周期流入比特币资产的资本流动的增加。

对历史数据的调查显示,当汇总的未实现利润压缩到约30%的市值时,很大一部分抛售压力已经得到缓解(卖方疲惫)。自2021年11月以来的价格下行导致这一比率下跌到0.37,反映了一个有意义的结果,但没有以前的周期低点那样痛苦。

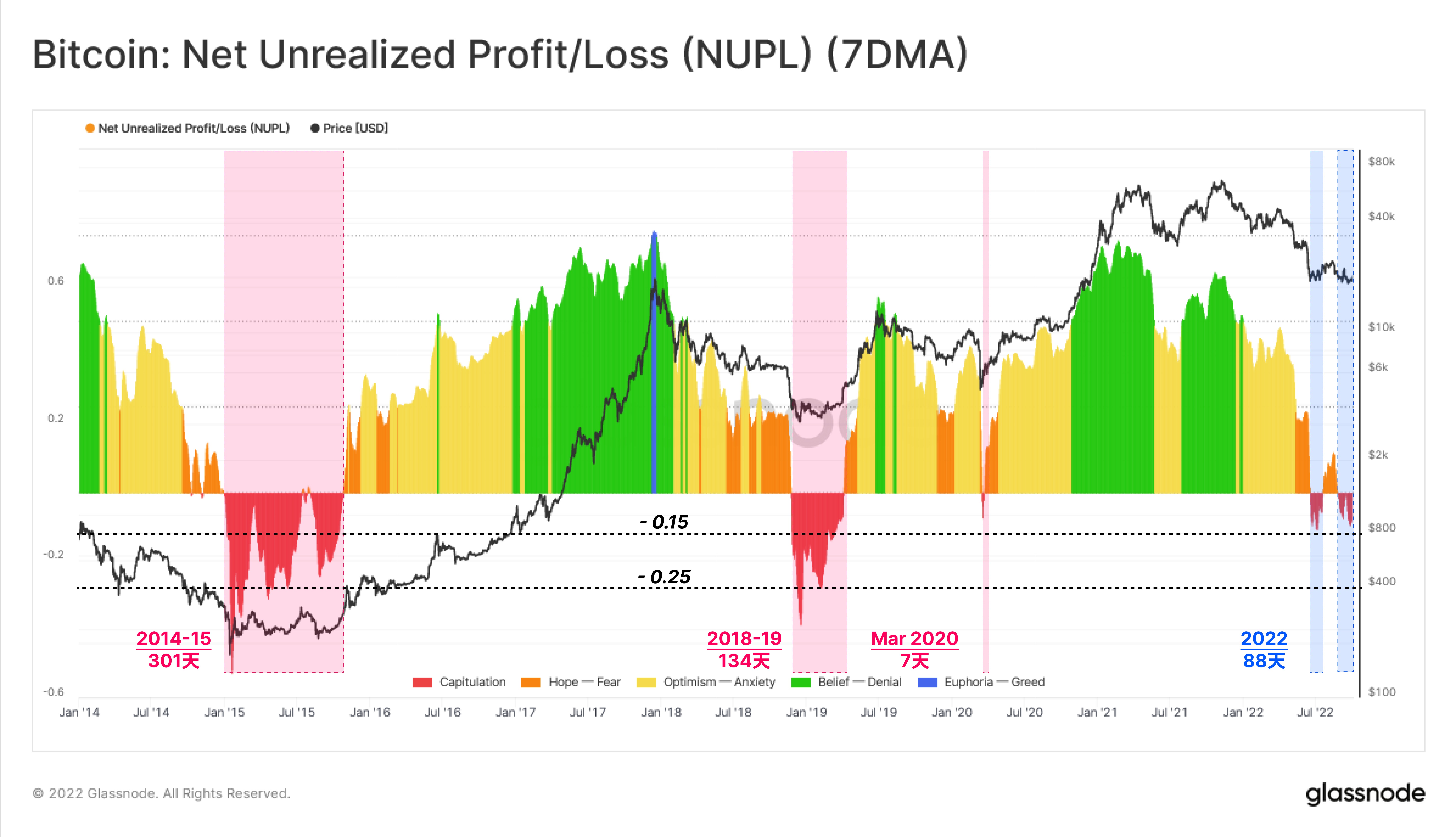

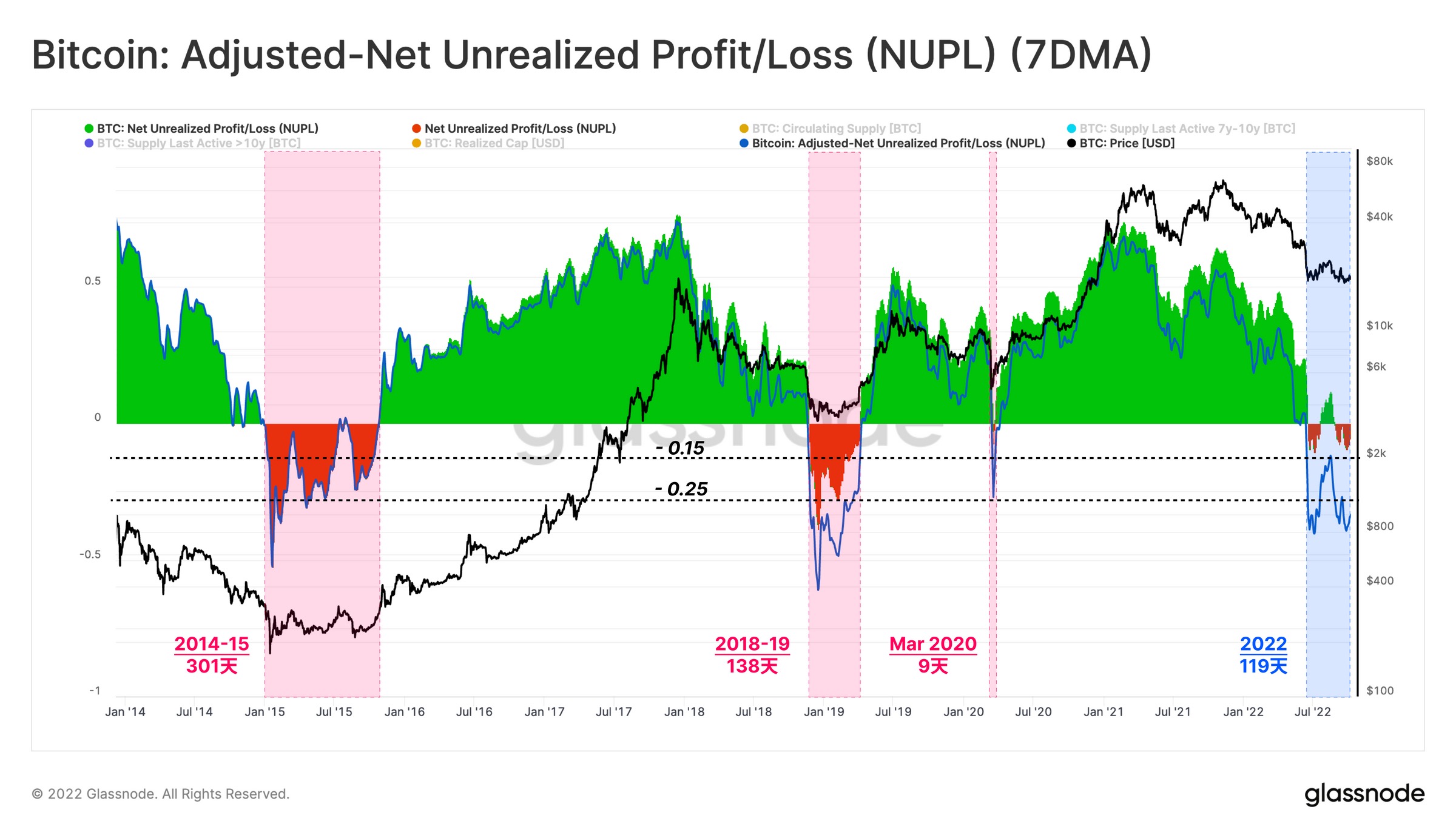

未实现的净利润/亏损(NUPL) 这个指标映射出比特币全网未实现的利润和亏损之间的差异占市值的比例。NUPL考虑到了在市场周期的各个阶段,供应中持有的损失和利润。

自6月初以来, NUPL 已经在两个独立的事件中跌入了0%至-15%的压缩负值范围,迄今为止共持续了88天。从比较的角度来看,NUPL 在以前的周期中已经交易到低于-25%的水平,并且在134天(2018-19)和301天(2014-15)之间保持负值。

请注意, NUPL的周期低点也逐渐攀升,这是丢失和长期囤币党的比特币共同作用的结果。

接下来,我们可以运用同样的方法来调整NUPL指标的利润中的供应百分比。这将修正不活跃供应的数量,创建出指标调整后的未实现净利润/损失(aNUPL) 。

从这个修改中观察到的关键是,通过剔除币龄大于7年的比特币(不活跃的供应)的影响,aNUPL 在过去119天里一直在零以下,这与之前熊市的底部形成阶段的时间长度相当。

另外,在目前的熊市中,aNUPL 的最低值(-39%)已经跌破了-25%的阈值水平,这表明了市场已经被严重地持续低估了。

痛苦和收益的分布

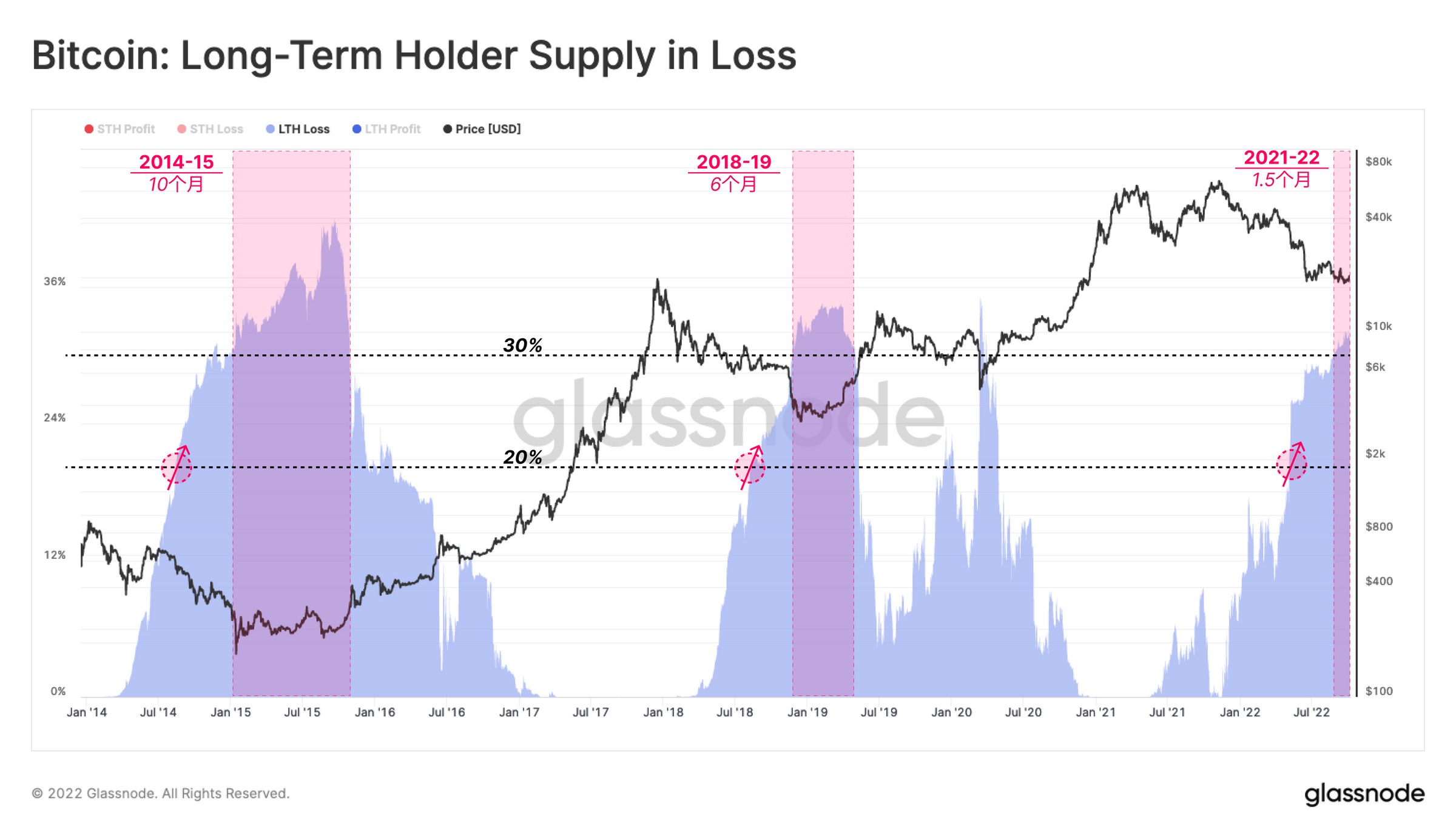

在评估了整个网络的财务压力强度之后,我们可以研究它在长期持有者(LTH)和短期持有者(STH)之间的分布。这一分析旨在确定熊市期间的同等市场结构模式。

从短期持有者供应的利润/亏损来看,有很多价格修正暂停的情况,因为整个(>99%)短期持有者的供应都陷入亏损🔵。目前,STH持有总供应量的18.1%,而15.1%为浮亏状态。也就是说只有3%的供应量由STHs持有,并处于盈利状态,在经历了如此漫长的下跌趋势之后,市场很可能接近了卖方枯竭。

长期亏损供应指标表明,当长期亏损供应超过总供应量的20%时🔴,这些投资者投降的概率就达到了顶点。

随着超过31%的供应量现在由长期持有者🟥,并且处于浮亏状态,市场越来越有可能已经过了这个阶段,这也表明市场现在类似与之前周期的底部形态。市场已经处于这个阶段一个半月了,之前的周期持续时间为6到10个月。

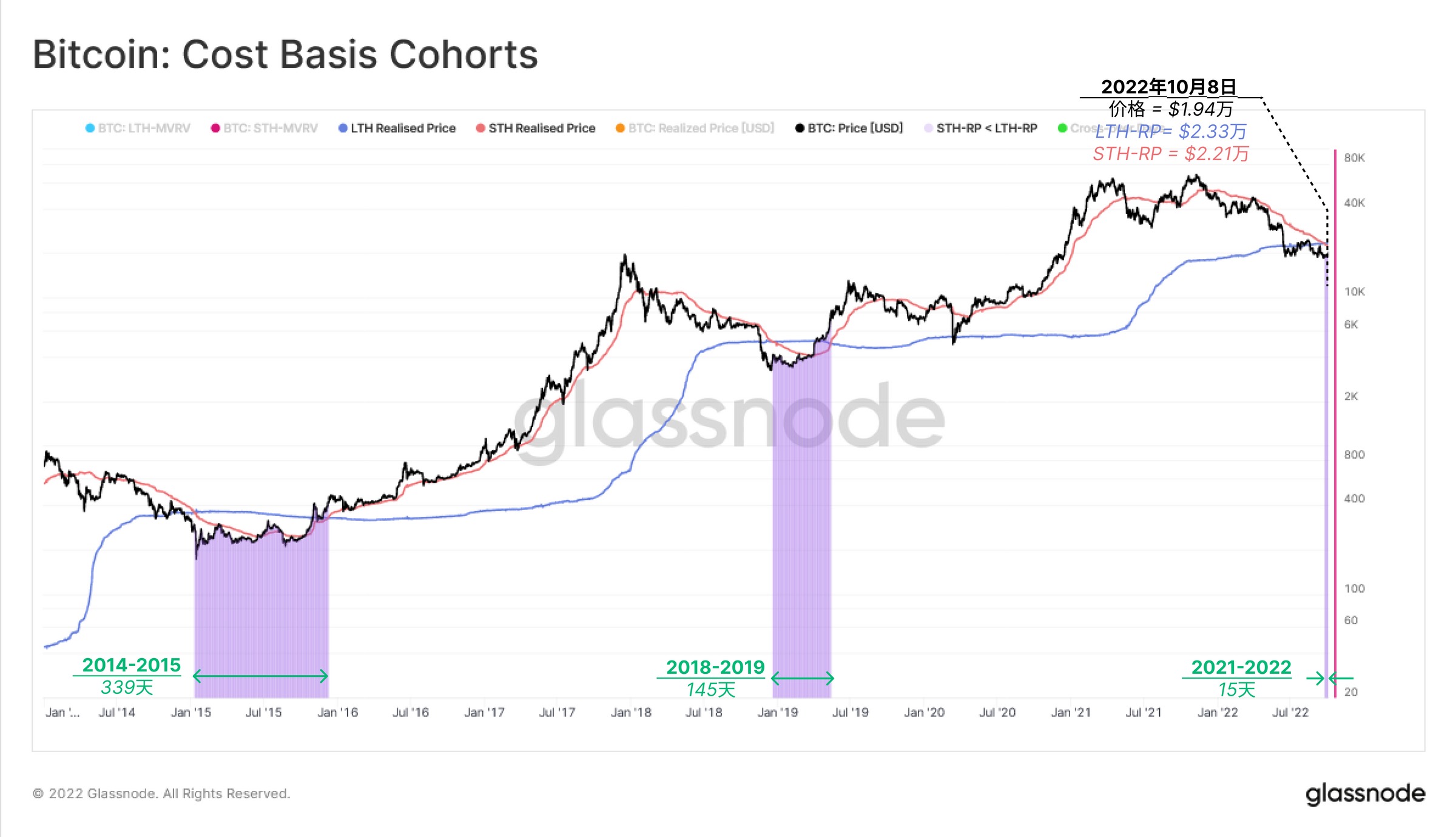

接下来,我们可以将STH群组🔴的每枚比特币的平均收购价格与LTH群组🔵的平均收购价格进行比较,来估计财务压力水平。正如在第37周周报中所讨论的,在长期的熊市中,价格的持续下跌导致STH的实现价格低于LTH的实现价格🟪。

这种市场结构表示在过去155天的平均收购成本,现在低于平均LTH成本基础的时期。换句话说,那些刚刚进入市场的人比那些已经经历了几个月的波动的人有更好的成本基础。

这是长期持有者投降的直接结果,即在周期顶部附近购买的比特币被出售,并以更低的价格买入。

两周前,市场进入了这个阶段,与之前的熊市相比,需要145天到339天的时间来恢复。由于长期持有者的成本基础是2.33万美元,STH的成本基础是2.21万美元,这就设定了一个关键的价格区域,预计一开始会有阻力,但如果价格交易较高,并保持较高的价格,可能会有更大的收获。

总结和结论

在高度波动的传统市场背景下,比特币价格近期表现出显著的相对优势。一些宏观指标表明,比特币投资者正在建立一个可能是熊市的底线,与以前的周期低点有许多相似之处。

网络盈利能力还没有完全达到过去周期的严重财务痛苦的程度,然而,对损失和长期囤币党的比特币的调整可以解释这种分歧的合理部分。

在许多方面,许多链上指标、市场结构和投资者的行为模式都非常注意细节,试图找到一个教科书式的熊市底部。缺少的一个主要部分是持续时间,历史表明,在完全恢复之前可能还有几个月的时间。

来源:Glassnode

作者:Ding HAN, CryptoVizArt

135

135

101

101

91

91

87

87

87

87