原文作者:@ManoppoMarco

原文编译:DeFi 之道

9 月 28 日,来自 Clearblock 的 @codygarrison_发布了一个 web3 VC 排名数据库,供创始人 更好地了解加密风投(VC)领域。我一直喜欢这种反向的问责制:对审计师进行审计,对监管者进行监管,对 VC 进行尽职调查。Clearblock 在为加密 VC 打分这个方面做得很好,所以我将把重点放在财务方面。

投资者通常会密切关注项目创始人的“烧钱”速度。当市场形势好的时候,他们会喊着“快速前进,打破陈规”,而当形势艰难的时候,他们会高谈阔论如何管理烧钱的速度。虽然这可能很烦人,而且明显有点马后炮的意思,但这个态度是说得通的,因为 VC 的终极责任是为 LP 创造回报。

尽管我们很喜欢给 VC 做表情包,吐槽他们给投资组合“增值”的说法,但现实是相当棘手的。对于 VC 来说,没有完美的增值公式。这取决于很多因素,比如他们投资的公司所处的阶段,以及创始人的经验。年轻的创始人可能需要运营方面的帮助,而有经验的创始人可能更希望你闭嘴。

在这篇文章中,我将弄清楚加密 VC 基金的经济学。对于打算在加密货币投资领域工作的创始人或专业人士来说,了解这些基金背后的逻辑是至关重要的,以便为各种情况做好准备。

有时候,问题的关键很简单:如果不收取业绩费,基金还能活下来吗?

如果我们即将进入一个持续多年的熊市,这一点就变得尤其重要。2019 年,我在一家加密基金工作,没想到加密货币市场的低迷会如此严重。当然,我们可能再也看不到这么严重的情况了。从那时起,加密生态系统已经显著成熟,有大量的资本在场外等待——但是,这并不意味着我们不应该像审查创业公司那样审查基金。

私募市场也常常不透明。由于较少的监管,很难找到关于 VC 财务方面的最佳实践和标准的信息。这个问题在加密领域更加明显,因为两个原因:(1)代币和(2)全球性。代币创造了流动性的反身性,使私募市场投资者对退出策略更加精明,而加密货币的全球性意味着,基金可以根据其管辖区域在世界各地遵守不同的标准。

我并不是提倡更多的监管,事实上,我认为合格投资者的规则已经非常过时了。

此外,VC 设置的 title 也可能相当模糊。什么是研究合伙人?你负责基金运行,还是说你只是个高级投资助理?@Darrenlautf 就曾整理 Web3 分析师薪酬,可以在这里看到。接下来进入正题。

这是文章的一些要点:

私募市场往往不透明,这使得人们很难清楚地了解一家基金的薪酬结构和财务状况。

投资类 DAO 可以通过把一切存在链上来提高基金的透明度。

作为创始人或年轻的投资人士,把 VC 作为一家公司来审查是至关重要的。

牛市催生了许多新的 VC,它们本身也可以被视为“创业公司”,因此值得更多的关注。

VC 是一个“头重脚轻”的行业——大部分价值都流向了创始人和普通合伙人(GP)。要想找到最适合你的初创公司的资金,了解融资过程中的这种动态至关重要。

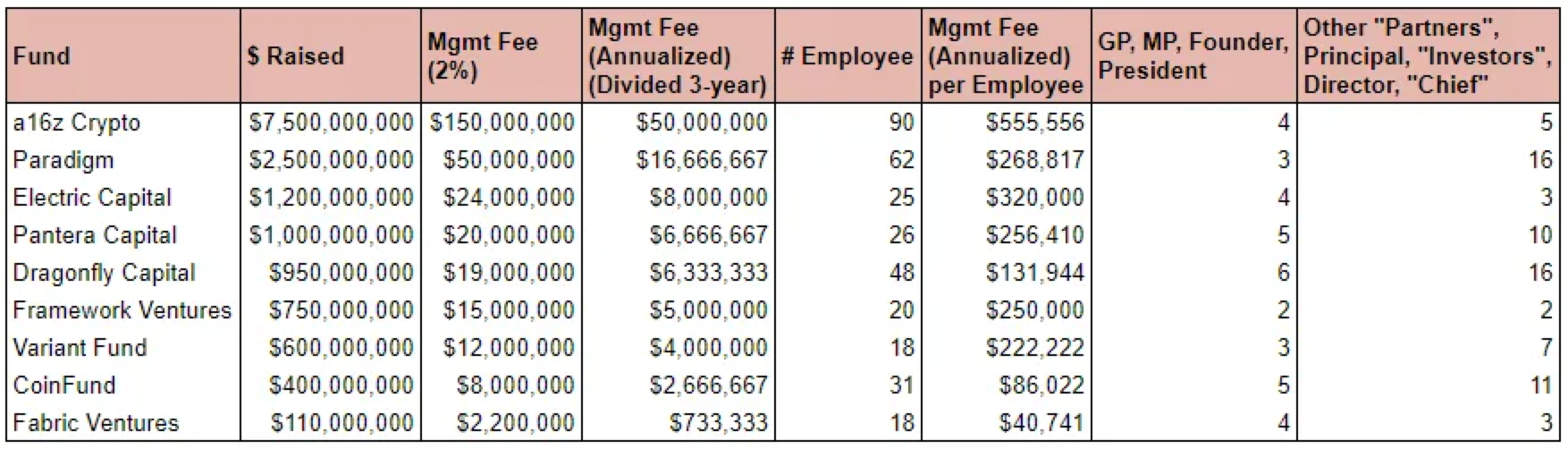

我用的是 Clearblock 的 Web3 VC 数据库。Clearblock 收集了大量的优质数据,我将关注前 50 家公司,它们的融资金额很明确,不包括公司分拆出来的风投部门(Coinbase Ventures、Binance Labs)和较老的基金,因为它们在过去几年通常没有筹集多少资金,而且很难区分它们从 2016 年以来持有现货 ETH 的回报和最近的投资回报。因此,我将重点评估以下 9 家风投公司。

一些相关的数据和信息说明:

√管理费是 2%

在现实中,情况会有所不同。这取决于基金发布后数年的资产净值(基于投资组合未来的募资情况)。这也取决于与不同类型的有限合伙人(LP)的具体协议。在一些司法管辖区,特别是新兴市场,由于行业动态与美国金融市场成熟度不同,费用也往往略低(在 1% 的范围内)。

√基金投资周期是 3 年

实际上,大多数这样的公司在完全分配现有基金的收益之前,很可能会募集另一只基金。一般需要 3 年时间部署资金,两年时间回收和分配收益。大多数信誉良好的基金将能够在 5 年周期结束前筹集到新的资金,为继续运营带来更多管理费。

√雇员:信息来自这些基金的官网

GP、管理合伙人(MP)、创始人、总裁一栏跟踪基金的最高领导层。最右边的一栏记录了担任高级管理职位的员工数量,包括 GP/MP 以外的“合伙人”(如研究合伙人),以及业务负责人、董事和其他 C 级高管。

√我相信其中部分数字是有改进空间的,但这里的重点是要有一个如何评估这些风投的起点。由于每个基金的薪酬结构不同,其准确性必然会有所不同。

√这些都是顶级的加密基金,得益于过去两年的牛市,它们为独角兽提供了资金,所以我相信它们都不会真正陷入困境。我希望展示的是风投基金在市场低迷时期的表现。

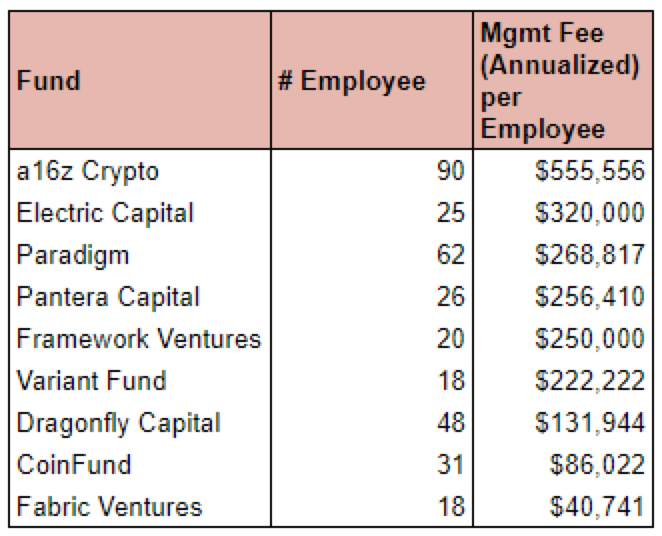

1. Electric Capital 的人均员工管理费最高

VC 也可以被视为“初创企业”,这在这些数字中得到了反映。例如,a16z 的每位员工管理费可能是最高的,但我们还没有考虑这些费用中有多少流向了可能不直接参与 a16z 加密基金运营的公司高管和创始人(Marc、Ben、Margit 等)。这些细节不为公众所知,可能会影响我们对这些数字的理解。

除 a16z 外,这里的其他基金都是加密原生基金,因此更容易以准确的方式消化这些数字。Electric Capital 的每位员工管理费最高,而 Fabric Ventures 最低。

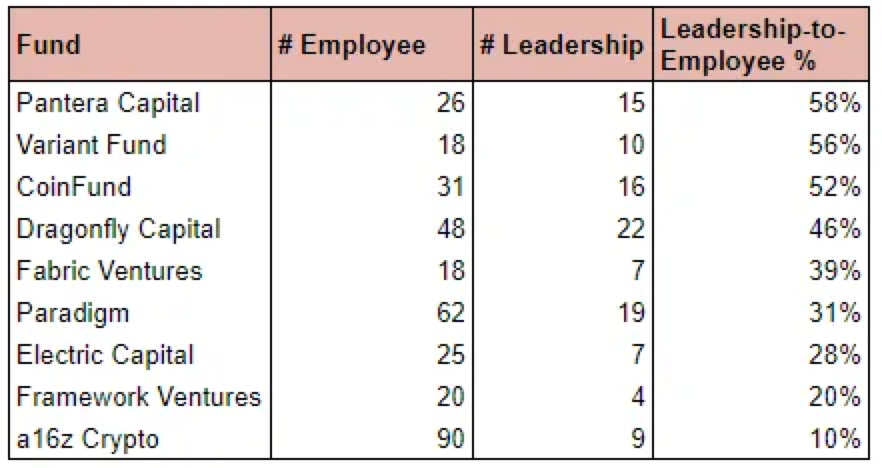

2. Pantera Capital 的管理层与员工比率是最高的

这个数字只说明了哪些 VC 的领导人员比普通员工的数量要多。它可以被视为积极的或消极的,这取决于你如何看待它。例如,Pantera Capital 以 58% 的比例领先。一方面,这可以被看作是他们雇佣了足够的人员来做工作,能够为你的投资组合起到实际的支持作用。另一方面,这也意味着这些领导角色将获得更少的费用分成。几个月前,Pantera 有一群高管离职。我对这个消息持保留态度。

另一方面,我确信 a16z 作为一家非加密原生公司,有更多的员工负责处理基金的运营方面,他们可能并非隶属于 a16z 加密团队。这就是为什么他们的数字是最低的,只有 10%。

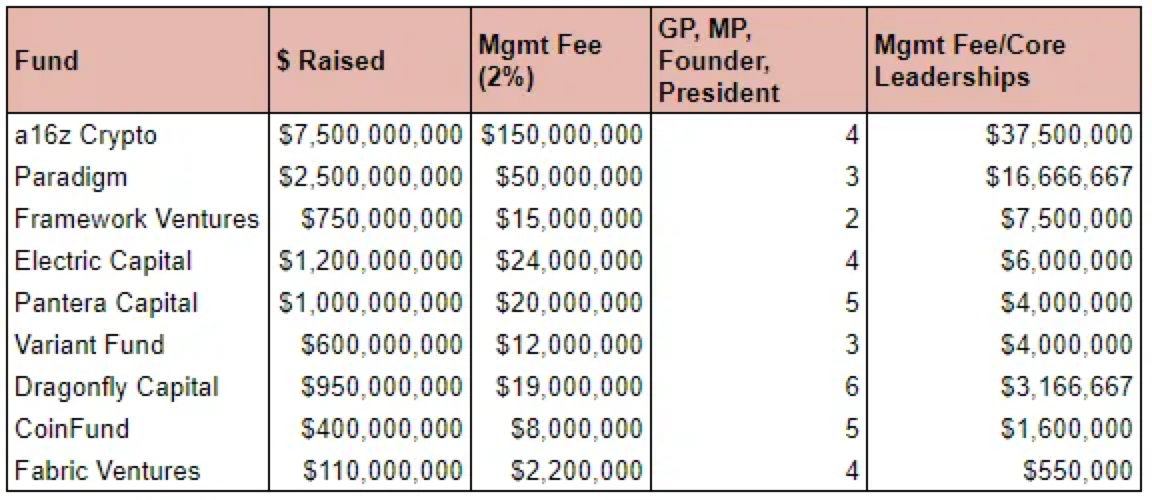

3. a16z 和 Paradigm 的人均核心领导层管理费最高

再次强调,a16z 是非加密原生公司,这个数字的准确性存疑。

抛开 a16z 不谈,基于公开的信息和对领导层 title 的主观判断,Paradigm 在核心领导层管理费方面遥遥领先。我们不知道这些公司与非公司创始人(因此不属于“核心领导”类别)的高管之间协议的具体细节,但这是一个开始。

在理想的情况下,我们会从风投基金那里得到更详细的薪酬结构报告,以便创始人也能对投资他们的 VC 的健康状况进行调查。虽然上述评估的顶级 VC 可能永远不会有任何流动性问题,但可能因为市场低迷而破产的小 VC 将对创始人不利。创始人将失去未来的支持和网络;甚至可能需要浪费时间处理被清算基金的二次出售。

随着许多小型加密 VC 的崛起,如果你是需要从这些新实体筹集资金的创始人,或者如果你是想为这些基金工作的年轻专业人士;确保执行上述基本模型,并仔细检查公司的财务状况。也许投资类型的 DAO 可以为 VC 尽调铺平道路,将其所有的经济活动上链,让任何计划与这个 DAO 合作的人都可以对其进行验证,从而使其他人能够对这种擅长调查别人的实体进行尽调。

昨天,@knowerofmarkets 发了几条推特。我真的很喜欢 knower 写的东西。事实上,他的文章重新激发了我写作的动力。所以,当我看到这些推特时,我觉得有必要对他说的话做出回应。knower 很年轻——我知道这一点,因为他常常说自己还在上大学。在年纪很小的时候就进入加密领域会让一个人接触到很多有趣的知识,有好有坏,你的成长取决于你如何使用这些知识。有些人变得“太过在线”,形成了一种尖锐的自由意志主义的个性,而另一些人则对世界的复杂性更加深思熟虑。

(感觉这个世界变得越来越愚蠢和荒谬。很难理解所有市场,感觉一切都是骗局,纸牌屋很快就会倒塌——但它永远不会。我们要做的就是乘风破浪,活到最后。)

加密货币处于技术、金融、博弈论、政府监管、隐私、个人自由和其他领域的交叉点。如果你还很年轻,被这些概念轰炸是很难的。大多数人都无法成为其中一个领域的大师,更不用说所有这些领域的集合了。加密技术还常常为年轻创业者带来荣耀;某个 18 岁的年轻人通过 MEV 赚了 8 位数,还有一个动画 PFP。虽然其中一些人取得的成就令人惊叹,但我们需要经常谈论在加密领域工作的精神代价。毕竟,一个行业的伟大程度取决于它的下一代建设者。

摊牌了:换句话说,我二十几岁的时候,每周有三个晚上都在喝酒,结果在某个 ICO 亏钱了。

(摊牌了:我炒币亏钱了。)

118

118

101

101

99

99

91

91

85

85