概述:本篇研究使用价值网络模型发掘区块链行业的价值产生逻辑,并以此为基础制定估值模型。同时在网络视角下发掘每个细分赛道的价值汲取方式。最后从二级市场市值中认证价值网络模型。

在传统的区块链一级市场估值领域,采用的基本都是比较估值。例如Uniswap(3月7日)的总市值83亿,那么在一个新的公链生态中,类似的AMM的DEX项目也可能估值8千万(百分之一),甚至上亿。

比较估值长期被人诟病,因为比较估值非常受大盘影响。项目方都希望在融资时赶上牛市,项目可以因此被高估。VC方则更倾向于在熊市捡漏。但是不管如何,就项目从第一轮融资开始到最终上线,一到两年的时间,牛熊转化,风险在估值的环节就因集中而被放大了。

但是比较估值却依然是无奈中为数不多的选择。首先,是区块链项目普遍缺乏现金流贴现模型中的现金流。尽管很多项目都试图创造出稳定的未来现金流,但是,并没有多少已有的项目能保证这种所谓的现金流。其次,区块链行业很多代码都是开源的,同一赛道的项目(比如AMM)的相似度确实可以很高,甚至有些项目就是直接分叉自其他的项目。

随着市场的周期性大起大落,比较估值法就这么一边被人不满,一边为市场上大大小小的投资人们提供着基础的投资方法论。

本篇研究从梅特卡夫定律和巴拉巴西成功定律出发,为市场提供一个新的社会网络价值模型。核心思路是将单个项目(赛道)的估值置于其身处的价值网络中评估,从而完成将区块链的估值从孤岛到网络的升维。

研究的以下部分将从三个方面展开:第一部分将推演价值网络模型的理论构架;第二部分注重梳理已有区块链网络中的重要组成节点;第三部分将提供实证研究进行量化验证。

对于一级市场投资研究,归根结底核心只有一个:估值。

旧的比较估值法沿用的就是控制变量的实验法+分门别类的(分)科(治)学观。而且市场虽然可能存在其他估值法,但是目前并没有新的估值方法能同时突破旧法的限制,而且能将旧法作为新法的简化近似。而好的新理论就应该像相对论之于牛顿力学:相对论可以解释牛顿力学解释不了的(高速)现象,同时牛顿力学也是相对论在(低速)特定条件下的近似解。

本篇研究中提出的价值网络模型就试图提供这样一种新法,以一个更高的维度重新审视区块链一级市场估值,同时将比较估值法纳入其中当成一种简化方式。

旧法:比较估值法和全景图

具体而言,在一级市场常用的就是比较估值模型:1)找一个(或者一组)市场上已有的类似项目进行对比;2)根据开发阶段进行折价;3)辅以其他因素微调;4)对项目进行估值。

在这个思路下,也就有了大量对细分领域逐一研究的研报。类似传统金融的行业研究,DeFi,NFT,公链……从最初的几大类逐渐衍生出各种各样的细分赛道。

久而久之,随着其中某一个赛道渐渐丰富,细分就进一步分化。比如,Defi又逐渐细分为DEX(AMM或者Order book),Lending借贷,Vaults(Yearn开创的机枪池),永续期货合约(如Perpetual),永续期权(如Opyn)……

同样NFT也有了Uni V3,交易市场(代表Opensea),链游资产,头像(鼻祖Cryptopunk)……

公链除了BTC,ETH之外,还有众多的Pos链(BNB,Sol,Avax,Dot……)。就算是BTC和ETH自己也有分离出来的Layer 2,再加上跨链协议,以及数据存储运算索引带来的一系列细分再细分的领域。

最后,似乎总能做出这么一张全景图。

2021年区块链行业生态简谱

局限

以2021年为例,2-3月由6800万美元的数字画引爆NFT赛道,3-5月的L2成为热点,6-8月Axie链游起势,9-10月AltL1疯涨,11月以Constitution Dao和ENS空投大潮结尾。

似乎很容易得出结论:这是板块在轮动,热点在此消彼长,但面对板块轮动的基础是什么却很难说清。每个板块都有人在布局,而每个压中百倍币的人都觉得自己拥有某种程度的先见。

但是统计学告诉我们,这也很难说是不是因为幸存者偏误。

市场是个无比复杂的系统,所以这篇研究也不能真正预测下一个爆发的板块会是什么。但是这篇研究却试图寻找一种比相对估值法更高级的视角看待未来的生态变化。

一个站在复杂系统视角下看待的区块链世界。

新法的起点:两个思想来源

来源一:“成功定律”

“First Law — Performance drives success, but when performance can't be measured, networks drive success.”——The Formula: The Universal Laws of Success, Albert-laszlo Barabasi, 2019

“能力表现驱动成功,但当能力表现无法被衡量时,社会网络驱动成功。”——巴拉巴西

在传统金融的估值中,表现是由利润(利息)决定的。在所有金融资产中,债券的表现几乎全部由利率决定,所以债券交易员几乎只需要考察利率(未来利率)的变动就能确定价格。相比之下,股票的表现和企业的盈利能力相关,所以股价的估值采用的是财务报表上一系列指标来评估企业的经营状况。

也因此,股票的估值就比债券复杂的多,准确度也低的多。

在区块链行业,项目甚至都很难给出企业式的“财务报表”。唯数不多的数据也只能是链上的交易数,持币地址数,TVL,社区人数,部分项目或许能被统计到收入(还要多亏了TokenTerminal)。

更不用说在区块链行业的一级市场,表现更难衡量。

所以套用“成功定律”,项目的成功既然无法用表现衡量,那么成功就是由网络驱动的。而对于项目(赛道)的估值,也就可以转化成了对这个项目所处网络的估值。

举例和可组合性

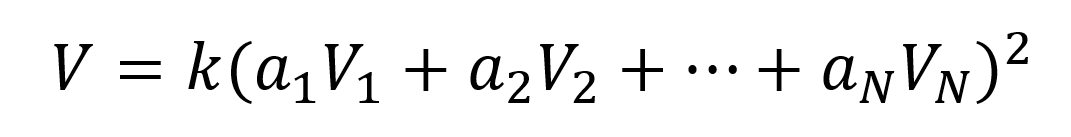

将Cosmos生态看做整个区块链世界的缩影。因为区块链的可组合性,项目和项目之间其实是普遍相连并相互作用的。所有项目一起组成生态网络,一片乍看混沌的网络。

Cosmos生态图

虽然广泛相连(就像统计上世界上任何两个人之间最多只需要7个人联接),但是每个项目在网络中的地位也不尽相同。比如下图中的Cosmos链在整个生态中就处于相对中心的位置,与很多其他项目都紧密相连。所以对于Cosmos链的估值,其实也可以转化为对以Cosmos为中心的价值网络的估值。

Cosmos生态图二

而对于网络的估值在Carl Shapiro and Hal R. Varian (1999)中早有论述,也就是大名鼎鼎的梅特卡夫定律。

来源二:“梅特卡夫定律”

一个网络的价值和这个网络节点数的平方成正比,用公式表述就是(Shapiro & Varian, 1999):

对于梅特卡夫定律的数学证明在Carl Shapiro and Hal R. Varian (1999)已有论证,但是定律中的网络节点都被抽象成了同质化的。而在估值的价值网络中,各个节点的差异不应该被忽视。这种异质化有两个层次:节点本身的价值和节点与中心项目的联结紧密度。

因此对梅特卡夫定律公式中的N的做一次拆分细化,有了如下新公式:

VN表示周围某一个节点的价值,aN表示这个节点和中心项目的联结紧密程度,N则表示周围有联结的节点数量。

(注:此处价值网络的节点并不是通常区块链网络中的验证节点)

由公式可见,项目所处的网络价值由VN、aN和N决定。同时因为每个项目都能找到自己的价值网络,所以每个项目的价值网络都是独一无二的。

简言之,一个项目的价值取决于他自己本身的价值是不是被很多其他人或者项目需要(N够不够大);需要它的人或者项目是不是成功(有没有哪个VN很大);以及这种需要是不是很强烈而且无可替代(aN的大小)。

示例

如下图左半部分,Cosmos链(和$Atom代币)的价值可以被认为来自所有和它有联结的项目节点,这些节点组成了Cosmos链的价值网络。他们之间的联结由IBC通信协议保持,也由其他项目向$ATOM质押者空投所保证。无疑,其他项目的强大(或者其币值的高额)在大概率上会导致Cosmos链的强大($ATOM币值的高企)。同时这种联结越紧密,双方互相影响也就越深,双向的价值绑定也就越深。

再对Cosmos生态中的两个项目的价值网络(Cosmos链和Cornos链)进行比较。前者联结的节点数数明显多于后者,而且能链接上Terra,Osmosis这样的强大节点,同时可以判断这种链接在当下还是比较紧密的。所以,价值方面,Cosmos链远超Cornos链。从这个意义上,其实也是在说,Cosmos链的“生态”远好于Cornos链。

当然Cornos链也并非没有价值。虽然它所联结的节点不多只有4个,但是Cosmos链,Terra链,Juno链和Crypto.org链的价值都不算小。况且这种联结也并不算松散。价值只是相当而言的,比起那些联结的节点很少,所联的节点实力又不够,这种联结还松散的项目,Cornos还是有价值的。

Cosmos生态不同局部比较

新法:价值网络估值方法论

同一个项目在不同的维度去看会处于不同的价值网络中。比如区块链生态网络中,它就处在各个项目组成的价值网络中。从投资人的角度而言,项目存在于投资组合的价值网络中。同时还有用户的惯用Dapp列表网络中,合作伙伴的互动网络中……严格来说,是所有的网络交织组成了这个项目的总的社会价值网络。如果是完美的估值,应该考虑这个总的社会价值网络。

但是作为模型,就不可避免需要对现实进行简化。

1)确定网络的边界

但是对于决策而言,无需也不该有过多的维度和变量。卡尼曼在2021年的新书《噪声:人类判断力的一个缺陷》中的建议,决策的变量不要超过5个。虽说模型的变量不一定需要遵守5个的限制,但是统计上,太多的变量容易导致模型内部因子的自相关,削弱模型解释力。

既然如此,如何选择项目的价值网络节点(决策点)投资人们可以各显神通。但是可以肯定的是,价值网络边界(决策点)的选择会决定了最终的估值。

2)评估每个价值网络节点的价值以及与项目的联系紧密程度

估值从来都不是精确的。但是依然需要对每一个价值网络节点(决策点)做加权。加权的系数需要综合考虑节点价值和紧密程度。

3)评估网络未来的弹性

虽然在估值的主要任务是确定项目当下的价值。但是在当下这个快速变化的行业,需要为溢价和折价提供冗余。

4)加总所有价值(以及潜在变化)

将所有重要决策点的价值进行加总得出最后的估值。

旧法与新法

就决策的流程而言,网络模型和其他方式并没有差别,只是维度和视角会更加丰富。

而比较估值法其实是将估值目标的价值网络和参考项目的价值网络做了简化等价。而价值网络模型让每个项目都有了自己的生态位。

视角与投影

想象如果Cosmos生态中的一个项目是宇宙中的一颗星:它会和周围的其他星通过引力相互联系,形成一个小星系;拉远视角,这个小星系会和其他小星系一起组成一个更大的星系;再进一步拉远,各个大星系再形成宇宙的一个小角落。

同样的, 多个项目相互联接组成Cosmos公链的生态。Cosmos公链生态再与BTC、ETH等公链生态组成整个公链赛道,最后公链赛道在和数个赛道组成区块链行业。

视角逐渐拉远的Cosmos生态示意图

对于宇宙来说,光线将这个立体的3维宇宙投影在了望远镜的2维镜面上。而在区块链行业,全景图表格投影了高维的生态网络。所以在每一张平面的全景图的背后,其实都是一个立体的价值网络。

示例图,从3D到2D,Cosmos生态图&区块链一览图

不稳定的复杂系统

和其他所有复杂系统一样,这个相互赋值的价值网络注定不稳定才是常态。

所以才有了各个项目(赛道)的新生和消逝,而很多时候这种不稳定被简化解释成了板块轮动。

新生大致可分两种。

有完全新的创造:许多当下还被归为基础设施的项目,很难说不会成为新的赛道(比如在ETH Denver 2022中用AI审计项目合约的Deus Ex SECuritas),或者试图用新的区块链解决了旧的问题(比如当下某些链游尝试的游戏链下+资产上链模式)。

新生还可能是旧功能的剥离。典型的比如L2,ETH本身是资产合约交易这些功能一体的,但是L2加上侧链可能会将ETH主链的一些功能剥离出来,只专注核心功能。

与新生相对的就是消逝。

同样的,也既有被舍弃的解决方案(比如一些早期的L2方案,没用的空气币,不再开发的项目),也有旧功能的组合融合(比如一些Defi Aggregator项目)。

这部分接下来的研究将以价值网络的投影视角给出我们梳理的主要赛道项目一览。

1. 公链Pub Chain

公链是整个区块链的核心,同时公链也天生成了各自生态的价值网络中心。但是和这个行业的很多定义一样,飞快增长的内涵使得这个定义本身变得越来越模糊。出于精确表述的目的,对于公链有以下4种细分类型。

BTC

BTC代表了区块链的传统。以极简的设计至今依然汇集区块链的价值,占据整个市场约40%的份额,成为外界了解区块链的窗口。比特币的头衔多到数不甚数。关于BTC的是是非非也长篇累牍。只不过BTC也不再是以前的BTC了,有了L2的闪电网络,以Stacks为代表的智能合约侧链,BTC也渐渐有了自己的生态网络。(详见之前研究《比特币生态的新视角:从基石到桥梁》,https://www.defidaonews.com/article/6716230)

ETH

ETH是区块链的现在。作为最大的合约开发社区,在其上开发的项目数远超其他公链。L2的扩容方案也层出不穷。甚至EVM兼容成了很多其他新公链的必需品。今年还有望看到以太坊由Pow转向Pos。Defi,NFT,链游,L2,近年来区块链几乎所有的大事都与ETH相关。甚至当年的“以太坊杀手们”也纷纷表示在未来的多链生态中要和ETH好好共存。无论爱憎,在转向了POS之后的ETH的生态网络依然今后一段时间的市场焦点。

Polka & Cosmos

Polka生态和Cosmos生态像是多链联盟的两个侧面。用政治制度来类比的话,Polka像是联邦,有一个强权但欢迎其他项目以平行链的方式加入组织。Cosmos像是邦联,各个成员拥有比较独立的自主地位,以IBC通信协议相互联接,共同组成生态。

Alt L1

这些都在2021年上半年ETH gas费最高的时候被称为“以太坊”杀手,以高速低价Pos的标签吸引用户。但在2021年ETH的几次分叉之后,gas已大有改善,况且2022年底可能升级成POS的ETH 2.0。但是即使这样,多链生态依然会成为未来的主流,因为头部的Alt L1项目已经都形成了自己的生态网络。

头部项目:BNB, SOL, AVAX, Near, Fantom

2. L2: 闪电网络

L2目前只在BTC和ETH有应用场景,因此当下L2的价值很大程度还取决于BTC和ETH的未来价值和定位。

目前BTC的L2闪电网络已经承担了大部分的支付转账功能,而未来桥接BTC生态和其他生态的任务可能就会由闪电网络参与完成。

ETH的L2解决方案则非常多样。分片,“打包”roll-up,零知识证明,这是区块链技术进步的前沿,很多解决方案可能并不会直接被采用,但是比如零知识证明zk-rollup却可以被用于隐私保护等其他领域。对于ETH L2的关注本身更在于研究区块链的底层逻辑和技术走向,可以说是真正意义上的基础设施建设。

头部项目:Lightning闪电网络,Optimism,Arbitrum,Polygon...

3. 身份 (钱包,域名,KYC,隐私)

身份赛道中有很多细分领域,但是本质还是在为公链提供入口服务。同时身份对应的是“人”,用户数量和参与度决定身份应用的价值。比如最大的钱包应用Metamask,根据Token Terminal 数据显示,每月(3月15日数据)的交易费收入约为 1000 万美元,已经非常惊人,而且是为数不多拥有可观现金流的项目。

从私钥和助记词开始,第一批身份应用是各个公链官方自带的钱包。而后渐渐发展出了支持多个链的通用钱包。现在钱包本身开始集成加密资产管理,特别是衍生出质押、交易和NFT展示的功能。对于钱包而言,而每一次进化都标志着新的价值网络。

公钥和域名开始绑定,各个公链也都有自己官方或者半官方的域名应用。

此外隐私项目也试图在公链和身份赛道切入。同时,监管也会可能逐渐要求公钥和现实身份绑定。这两个领域还没有太领先的头部项目,但都可能是新价值网络的发源地。

头部:Metamask,ENS

4. 存储:

存储赛道久已有之,Filecoin早在2017年12月就有了代币上所。但是在2020年NFT爆发之前,存储赛道并没有起色。毕竟早期的比特币和其他代币讲究客户运行全节点,简单的交易也并没有产生太大的数据量。在以太坊开发出智能合约之后,数据量的确上了一个新台阶,但是依然没到大规模需求存储的地步。直到2020年和NFT爆发。一起的还有Filecoin成为市场热点。存储赛道在以去中心的方式完成云存储的功能。随着区块链世界往元宇宙衍进,存储的需求几乎必然会越来越大。

存储面对网络相对简单,就是由项目组成的区块链生态。联结的纽带就是数据的存储需求。

头部项目:Filecoin,Arweave

5. 预言机Oracle

从理论上,预言机可以把一切信息上链。但是由于预言机本身的“预言”机制,只有那些最有价值的信息会被优先需要,比如各个币种的市价。

值得一提的是,预言机早先只是为了满足以太坊上Defi项目的报价需求而产生的。价值也还依托于以太坊上Defi的繁荣。但是Chainlink目前也不再仅限于给EVM兼容的系统提供报价,目前项目方正在试图兼容更多的生态比如Solana。Chainlink的总市值已经达到126.7亿(3月15日)。表现(下图)也很亮眼。

(Chainlink数据,来源:https://chain.link/,3.15)

Solana也有自己原生的预言机项目——Pyth。虽然提供的币种报价数量远不及Chainlink,但Pyth背后却有华尔街做市商Jump Tradin、Optiver等支持,在对接传统金融市场具有自己的优势。所以即使同属预言机赛道,Pyth的价值网络还有传统金融的赋值。

头部项目:Chainlink,Pyth

6. 交易机构(跨链功能,和其他功能替代)

目前绝大部分的交易还都是在中心化的交易所里进行的。与此同时,大量的跨链也通过交易所的充提币功能实现。只不过目前交易所的监管压力是最大的,2021年下半年中国的监管主要针对的就是这些中心化交易所的。而且虽然市场上有很多交易所,但是行业态势已趋于稳定,几大头部交易所已经占据了行业优势地位。在这个趋于“红海”市场,破局者(如果有)的关键就在于如何为自己的价值网络引入新的赋值节点。

头部中心化交易所:币安,Coinbase,FTX。

7. 稳定币: Frax (Curve), UST

在比特币渐渐淡出区块链的计价单位时,稳定币接过了交易媒介这一任务。目前市场绝大多数是以美元货币做抵押发行的链上美元稳定币USDT和USDC,Tether和Circle两家公司就是区块链的“银行”。此外还有纯链上以原生区块链资产做抵押的美元稳定币Dai。以及半算法稳定币Frax,和以Luna为背书的UST。

虽然比特币依然在现实和区块链之间承担重要的桥接作用,但是这种功能正在被USDT和USDC等分担。甚至在现实端,稳定币更容易让新玩家接受。

头部项目:USDT,USDC,MakerDAO,Frax,UST。

8. 跨链(Cross-chain): Bridges, IBC

跨链赛道的最早用于将BTC资产映射到ETH上,以WBTC作为典型。之后随着多链结构的逐渐形成而跨链项目越来越多。市场一方面很欢迎有链上的方式转移资产,联结各个公链孤岛,但是近来跨链桥的受攻击事件也使得这个领域备受争议。况且从成本和效率上来说,中心化交易所的跨链功能一直是个竞争选项。

而跨链项目的价值更是来源于在它所联结两端的网络中。

头部项目:WBTC,Ren

9. NFT markets and creation

NFT自从爆发以来就兴起了一系列项目。但是就和FT一样,最先突出的都是交易所。而且Opensea已经占据了市场的相当份额。很多NFT交易所还附带提供把图片上链做成NFT的功能。因此这类平台的价值除了交易本身,还有背后的艺术家群体。

头部项目:Opensea, Rarible, SuperRare

10. DAO

DAO在未来可能是区块链和元宇宙的重要一环,但是目前在市场上还没有太典型的项目产生。但是DAO对于联系区块链参与者和推广行业却有积极意义。当然目前DAO的种类和功能也非常多,在此稍作梳理。

头部项目:snapshot(投票), Juicebox(众筹), discord(社区), mirror(媒体)

End App:

以下的三个赛道是目前区块链终端产品。而作为终端产品,面对的首先就是普通用户了(虽然巨鲸占比很高),为用户提供金融价值或者娱乐价值,甚至成为用户的生产力工具。这里很像是区块链的“消费品”市场。

11. Defi

2020年的Defi Summer,某种意义上是区块链拿出的第一批应用。AMM,借贷,Vaults,流动性挖矿。目前市值排名靠前的代币中,除了公链,剩下的相当部分就是各个Defi的平台代币。

甚至对于新公链(AltL1)来说,Defi中的AMM、借贷和Vaults已经成为了公链的基础设施,会被官方优先开发。

头部:Uni(AMM),Aave(借贷),Yearn(Vaults)

12. NFT(collection & art)

目前NFT 的主流还是头像和藏品,以及游戏道具。而这些虽然占据了NFT市场的主流,但是却都能在以链游为表现形式的元宇宙中找到归宿。

头部:Cryptopunk(头像),NBA Top Shot(收藏),Axie Infinity(游戏道具)

13. Game

链游满足了人们对元宇宙的初步想象,而且链游也需求了至今为止几乎所有的区块链赛道。所以从这个意义上来说,链游可以汇集整个区块链行业的价值。只是目前距离成熟到能改变行业的产品还需要开发时间。

头部:Axie Infinity

三、实证研究(Empirical Study)

BTC的桥梁地位和交易所的联结作用

BTC作为加密世界和现实世界的桥梁(详见之前研究《比特币生态的新视角:从基石到桥梁》,https://www.defidaonews.com/article/6716230),在现实端和法币联结,在加密端联结其他原生加密资产。一方面资本会对BTC背后代表的区块链行业用钱投票,另一方面,BTC会充当某种意义上其他链上资产的抵押物(Wrapped资产和中心化交易所中的交易对),从而凝聚整个区块链的价值。

在价值网络视角下,重新审视这一现象。

当热钱涌入,BTC市值虚高,但是因为其他大部分主流项目的价值部分就来源于BTC,所以市场普涨,哪怕明知虚高。

而反之,区块链项目数量的增多,特别是BTC周边的项目增多,这些项目创造的价值越大,BTC的价值也水涨船高,最终反映在法币计价的市值上。

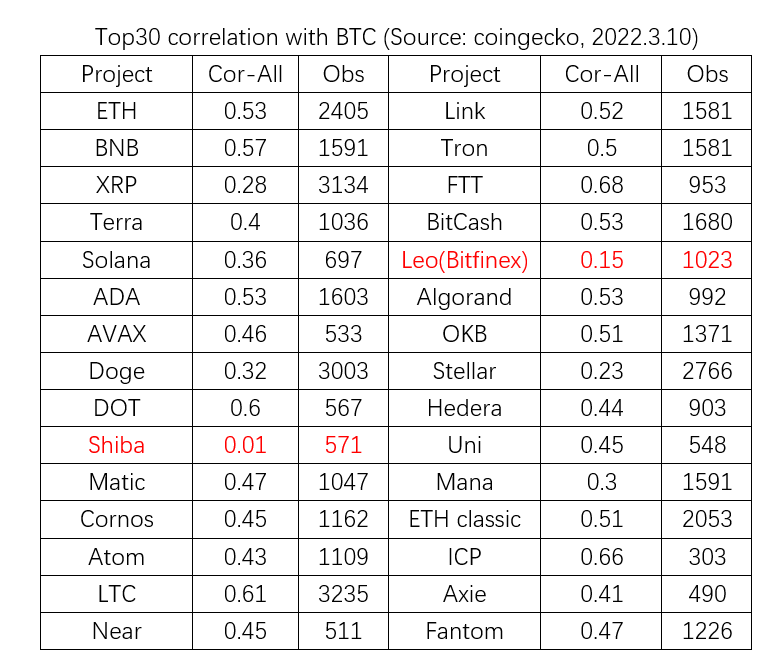

这种影响是双向的,实证中的体现就是几乎所有主流代币相关性与BTC的相关性都不弱,而相关性恰恰也是双向的。

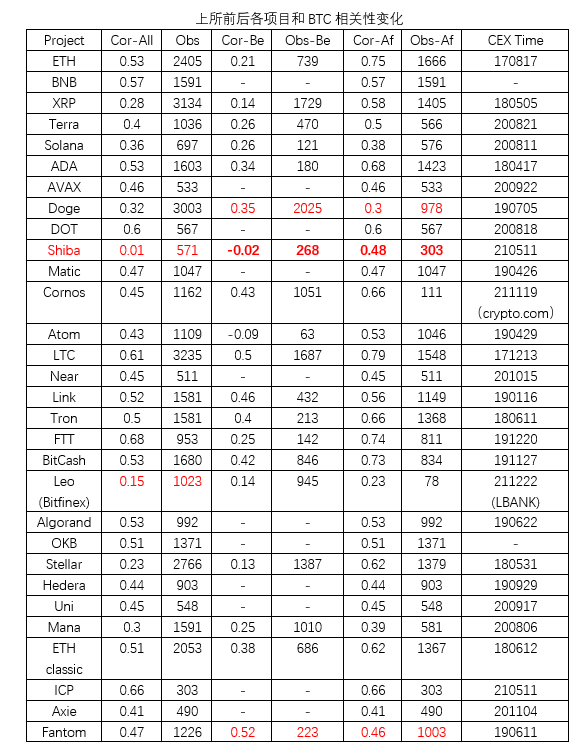

下图选取了在2022年3月10日按流动市值排名的Top30项目(除了BTC,稳定币和wrapped资产)。从有数据统计的时间开始,以它们每天的涨跌幅比例和BTC涨跌幅做相关性分析。结果表明,除了Shiba表现不出相关性,Leo和Stellar相关性较弱之外,其他27各项目都和BTC的涨跌成较强相关。

BTC的影响除了直接由wrapped资产影响之外,还通过中心化交易所CEX传导。对每个项目来说,能上主流交易所也意味着进入了一个更有价值的网络中,和其他代币的关系也更紧密,也能更容易和其他项目相互赋值。

为了验证交易所的效果,下图的研究中使用了Event Study,将之前的相关性被分成了两个阶段,由上主流交易所的时间分割前后。交易所尽量选择币安,如果没上币安的,选择该币种交易量最大的交易所确定上所时间。

在Top30中,有11个项目并没有上主流交易所前的数据,剩下19个项目中,除了Doge和Fantom之外,17各项目都表现出上所之后和BTC的相关性增强。而Doge和Fantom表现为小幅下降。

由此可以在一定程度上证明,像币安这样的主流交易所,确实为BTC与其他代币相互联结提供了相当的作用。

为了证明三因素中的每一点都能独立发挥作用,接下来的研究中将尽量控制其他两个变量。并将项目的价值简化为市值。

1. (aN)联结紧密程度:同生态类似项目,越紧密,市值越高

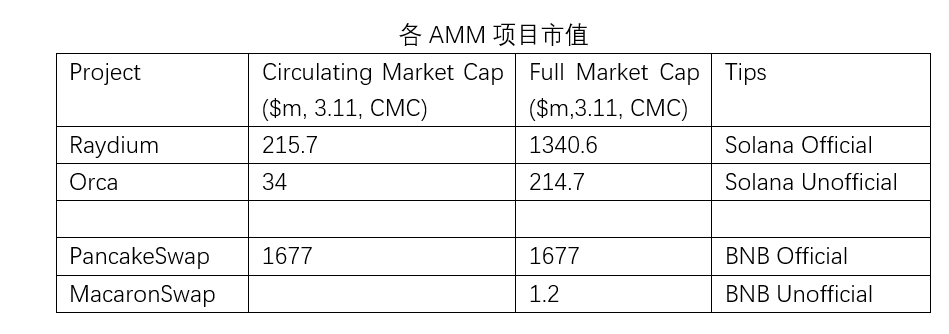

在几乎每一个公链生态中,几乎都有公链项目方非常需要并且大力扶持的项目。其中以AMM系统的DEX最为广泛,甚至在ETH之后的AltL1中,AMM已经是一条公链所不可或缺的基础设施,比如BNB生态中的Pancakeswap。而生态中当然也会有其他AMM项目,但是在几乎相同的公链生态中,使用类似的架构机制,市值却能只因官方扶植扶持与否,也就是联结的紧密程度aN,而相去甚远。

2. VN:不同生态的类似官方项目(AMM),市值和项目公链市值正相关。

要考察周边强大节点价值的影响,依然可以使用各个生态中的AMM项目市值来比较。不过出于对联结紧密程度的控制,这里选取不同公链生态中的官方项目以及公链的市值进行比较。

虽然有near生态的特例,但是基本上更大生态中的官方AMM也有更高的价值。

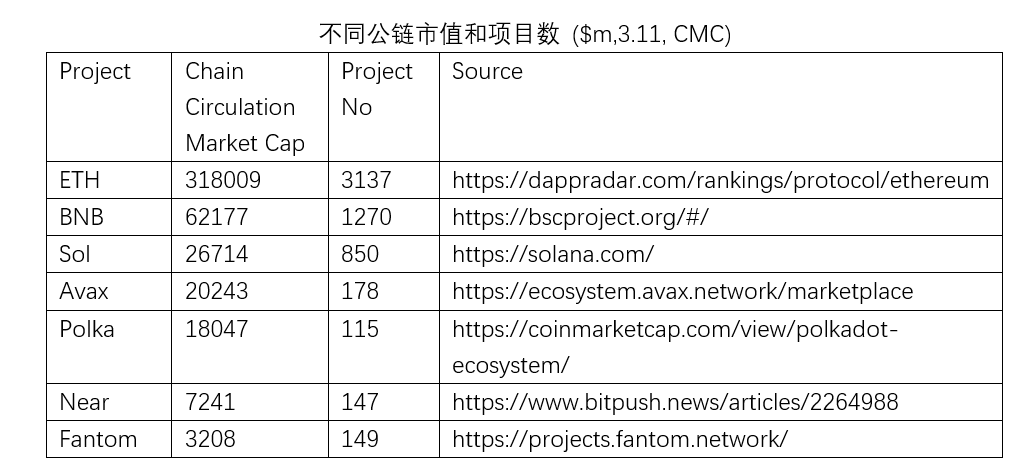

3. VN:公链市值和生态项目数正相关:生态越繁荣的公链,币值越高。

公链的价值无疑建立在生态的繁荣之上。而生态项目越多的公链,市值也越高。

这篇研究将社会网络价值首次用于区块链一级市场估值上,为市场提供除了比较估值法的另一种选择。同时以网络价值的视角重新审视当下区块链行业的各个细分板块。最后,在这一理解框架下,以实证解释市场现象。

参考:

1.PlatON云图 2021年区块链行业生态简谱-应用生态组

https://forum.latticex.foundation/t/topic/4622

2. The Formula: The Universal Laws of Success, Albert-laszlo Barabasi, 2019

3. Cosmos生态图 https://mapofzones.com/

4. 梅特卡夫定律:Carl Shapiro and Hal R. Varian (1999). Information Rules. Harvard Business Press. ISBN 978-0-87584-863-1.

5. 卡尼曼《噪声:人类判断力的一个缺陷》,2021

6. 比特币生态的新视角:从基石到桥梁,

https://www.defidaonews.com/article/6716230

免责

本报告由时戳资本根据公开信息编制,部分信息可能会基于对未来情况的陈述、估计和预测,时戳资本力求但是不保证上述信息的准确性和完整性,不承担对任何信息的独立验证或对任何实体资产或负债的独立评估责任。

除非另有说明,否则本协议所述的信息是基于经济、货币、市场和其他有效条件,以及截至本材料发布之日前的市场信息。后续情况变化可能影响本材料所示信息,时戳资本会适时更新我们的研究,但是不保证一定做到。

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需求。本报告仅做参考。

115

115

114

114

96

96

95

95

87

87