概要:

根据《dForce风险评估指引》,我们对一些被市场广泛接受的数字资产进行了风险评估,并提议将WBTC、ETH、USDT、USDC、DAI五种数字资产作为dForce借贷协议软启动的首批上线资产。

背景:

dForce借贷协议是一个基于资金池的借贷协议,通过智能合约自动执行交易,无需准入、信息透明,利息随市场供求动态进行调整,并按区块进行结算。

与dForce协议矩阵的其他协议相同,dForce借贷协议也是通过DF代币进行治理的,DF持币人可以通过投票的方式,共同对协议更改的提案进行决策,包括上线新资产、新增抵押资产、每种资产的存款/借款上限等。

提案:

现提议将WBTC、ETH、USDT、USDC、DAI作为dForce借贷协议首批上线的数字资产。资产的分析和评估主要包括以下几个方面:

智能合约风险:代码成熟度、安全性、开源情况

金融风险:市场风险、流动性风险

交易对手方风险:中心方风险、第三方风险

下面的风险评估分数表列出了每项资产的抗风险参数。评分越高,相应的风险越低。

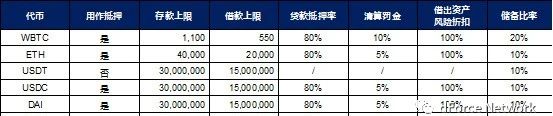

除了USDT,其他四种资产均可作为抵押物借

出其他资产。每种资产的风险评估全面覆盖了存款上限、借款上限、贷款抵押率、清算罚金、借出资产风险折扣、储备比率。

延伸阅读:dForce风险评估指引

针对每种资产的风险分析:

WBTC【综合得分:80分】

WBTC是首个1:1锚定BTC的ERC20代币,由Kyber、Ren、BitGo共同发起。WBTC的智能合约审计由Solidified Technologies、ChainSECurity、Coinspect等多家第三方审计公司所完成。

WBTC智能合约风险:78分

2018年11月,WBTC率先部署在以太坊主网上,迄今链上可验证的交易次数已超过120万笔。

WBTC金融风险:93分

WBTC在众多部署在以太坊上的主流BTC锚定币中,无论从市值(57亿美元)或24小时交易量(2.4亿美元)来看,都占据主导地位。

WBTC对手方风险:68分

WBTC是中心化管理的BTC锚定币,Bitgo是WBTC的唯一托管机构。因此,WBTC的对手方风险得分较低。

ETH【综合得分:98分】

ETH是以太坊的原生数字货币。用户在与智能合约交互时需要以ETH的形式支付gas费用。目前大部分去中心化应用搭建在以太坊上,在DeFi协议的总锁仓价值中,ETH所占的比例最高。

ETH智能合约风险:100分

以太坊主网在2015年7月30日上线发布。目前,ETH基本上已被所有的去中心化应用所采用和接纳。

ETH金融风险:95分

ETH是仅次于BTC的第二大数字资产,目前市值约2,000亿美元,24小时交易量约为468亿美元。

ETH对手方风险:100分

以太坊开源、透明的特性使之成为目前最大、最强的区块链社区之一,汇集了全世界数以万计的开发者、技术人员、用户、HODL、爱好者。

USDT【综合得分:82分】

USDT由Tether公司(原名RealCoin)于2014年发布,是最早的法币型稳定币,目前在稳定币中占主导地位。USDT的法币储备由Tether Limited负责托管。

USDT智能合约风险: 100分

USDT是市场上首个主流稳定币,2017年11月部署以太坊,可见交易量目前达到890万次。

USDT金融风险: 99分

USDT作为使用最广泛的稳定币,是比特币、以太币之外的第三大数字资产,目前铸币量约达到300亿美元。同时,USDT的交易量也是最高的,24小时交易量为1,570亿美元(数据来源:CoinMarkETCap)。

USDT对手方风险: 55分

USDT由Tether Limited和Bitfinex交易所共同进行中心化管理,这两家机构的管理和公司架构相同(同属于iFinex的子公司),因此,USDT具有很高的单点失败风险。目前,Tether和Bitfinex仍有美元储备不透明、操控市场等未结的多项诉讼。Tether很有可能会出现交易对手方风险,这一点需要引起重视,因此,根据我们的风险管理指引,USDT该项得分偏低。

USDC【综合得分:90分】

USDC是CENTRE发行的美元稳定币。CENTRE是Circle和Coinbase发布的开源项目。USDC是受美国监管和外国货币流通法规约束的合规稳定币,与可靠且公开的银行和审计机构进行合作。

USDC智能合约风险:95分

USDC于2018年9月份发行,是最早的合规稳定币,也是目前第二大法币型稳定币,链上交易约达到1,200万次。

USDC金融风险:98分

随着DeFi的发展,USDC的市场占有率也得到了急速的攀升,目前铸币量已达到66亿美元,24小时交易量23亿美元。

USDC对手方风险:80分

USDC高度依赖中心化发行方CENTRE,因此即使相对于USDT多了一层监管,但仍存在受监管制约的隐患。

DAI【综合得分:89分】

DAI是首个去中心化链上超额抵押稳定币,抵押物包括一众高质量的数字资产。Maker是DAI的治理代币。

DAI智能合约风险:83分

DAI是首个去中心化稳定币,上线时间远早于其他去中心化稳定币。但由于DAI为多货币超额抵押生成,相关的智能合约风险相互叠加,因此需要一段更长的时间来进行市场验证。

DAI金融风险:93分

DAI已被以太坊上的去中心化金融应用广泛接受和使用,目前DAI的铸币量约为19亿美元,24小时交易量3.95亿美元(多数在去中心化交易所进行)。

DAI交易对手方风险:88分

DAI的运行完全去中心化,虽然接受受监管的资产作为抵押物,但由于DAI的去中心化治理、构成资产种类多样,相较于合规稳定币,DAI的交易对手方风险较低。

欢迎通过dForce论坛 https://forum.dforce.network/t/topic/227 发表您的观点,并参与相关讨论。支持:我支持dForce借贷协议上架被提议的5种资产

反对:我反对dForce借贷协议上架被提议的5种资产

投票入口:https://snapshot.page/#/dforce/proposal/QmXpVfZr1kPQrW7ZsFZDnXdmJaKot9HTr3iiKEW1jDEjfd

153

153

150

150

128

128

121

121

115

115