原文标题:《比特币的反脆弱性:杀不死我的,只会让我更强大》

原文作者:Ann Hsu | Chain Hill Capital

本文系 Chain Hill Capital 首席指数分析师 Ann Hsu 撰写

以下为原文正文:

“杀不死我的,只会让我更强大。”

尼采

本文写于 2020 年 10 月份中旬,彼时比特币价格报于 10414 美元 / 枚,截至目前比特币已突破 15000 美元 / 枚,并有继续冲击新高的趋势,比特币正在用崭新的篇章书写顽强的生命力。

塔勒布在《反脆弱》一书中定义“反脆弱性”的含义,意指那些不仅能从混乱和波动中受益,而且需要这种混乱和波动才能维持生存和实现繁荣的事物的特性。回顾比特币的历史,它用一次次的“被死亡”事件,生动地演绎了强悍的涅槃重生能力:在经历了监管压制、暴跌、硬分叉以及各种质疑后,比特币网络的健壮性不断得到强化,共识群体越来越大,价值持续获得认可,具备在危机中快速修复的能力,这些都体现了比特币的反脆弱性。

早在 10 年前,各大媒体以及部分社会知名人士每隔一段时间就会陆续给比特币传来讣告。每次价格下跌,市场上就会有比特币死亡的消息,比如,比特币被各国监管层压制,媒体便高呼比特币要归零;比特币出现黑天鹅事件,市场便会再次出现比特币虚无缥缈、庞氏骗局、没有任何价值支撑等诸如此类的声音。近十一年里,比特币被社会各界宣告“死亡”的次数累计高达 377 次(数据截止 2019 年)。

比特币被媒体宣告死亡次数(截止 2019 年)

来源:区块律动

比特币被宣告死亡的部分案例

来源:99bitcoins

十多年过去了,比特币如今发展得如何?真的如何媒体声称的即将归零或死亡了吗?我们不妨从比特币网络的安全性、用户群体数量、传统投资机构对比特币的态度以及比特币价格修复能力等维度去观察比特币当下的发展现状。

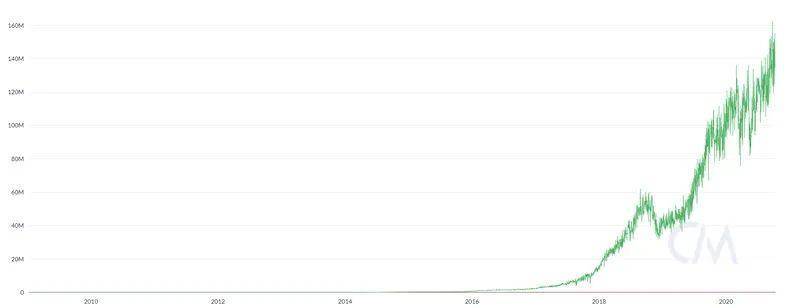

截止 10 月中旬,比特币的全网算力已突破 140EH/s,刷新了历史新高(注:EH/s 指每秒钟可计算 10 的 18 次方次,140EH/s 表示拥有每秒钟 14 乘以 10 的 19 次方次的计算能力)。

比特币全网算力

来源:coinmetrics

比特币区块链网络的算力曾经历数次短暂的回调,之后算力创出新高,矿工持续不断的算力投入背后是对网络共识的肯定与未来发展潜力的认可。算力是 POW 加密货币安全保障的核心,算力水平越高,说明参与维护区块链网络的矿工越多,网络被攻击的难度越大,网络的健壮性越强。

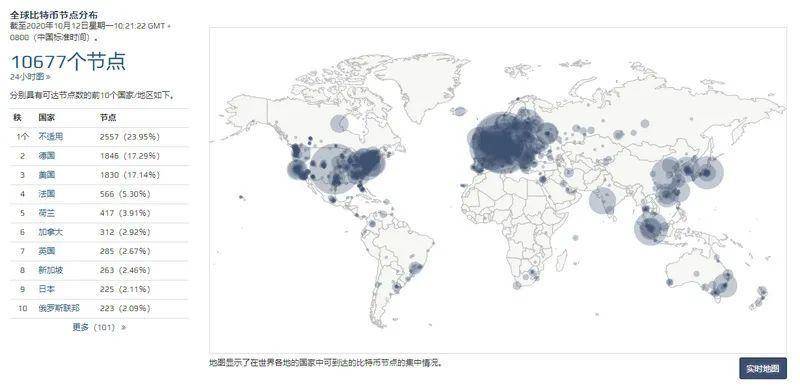

目前全世界拥有超过 10 万个的比特币网络全节点(保存比特币区块链完整数据的节点),其中可达节点数为 10677 个。这些节点分散在全球各个角落,它们承担着验证比特币区块链交易信息的作用。节点数量越多、越分散,网络鲁棒性越高。

比特币全球节点分布

来源:bitnodes

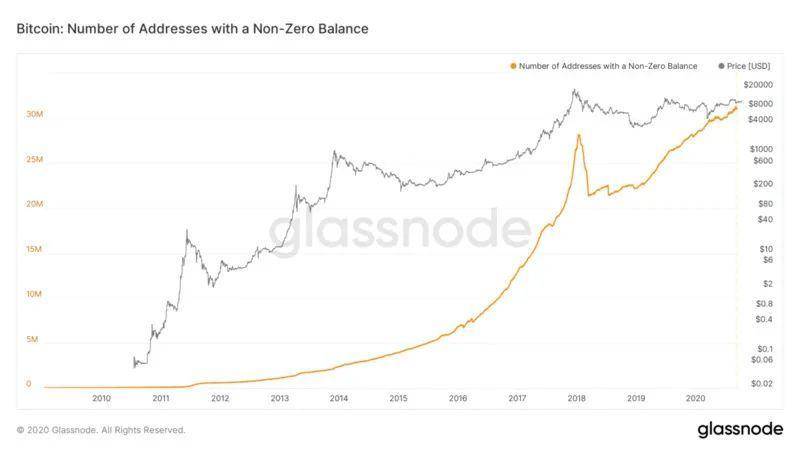

上一轮大牛市结束之后,大量高位接盘的投资者被迫于币价寒冬中割肉离场,致使大量的比特币地址被清空,活跃地址数和非零地址数持续下降。2020 年以来,尽管比特币在新冠肺炎和全球金融市场的影响下剧烈震荡,但由于第三次减半的到来以及不断恶化的国际经济环境提振了避险需求,越来越多的投资者涌入比特币市场。

我们可以从非零地址数的增长状态窥见一二,非零地址数增加是用户群体扩张以及市场普遍看涨的重要具象化指标。非零地址数是持有正数(非零)硬币的唯一地址数,非零地址数增长并不一定反映用户数量的大幅增加,但用户群体大规模增长通常伴随非零地址数呈现数量级的跃升。目前比特币的非零地址数已超越 3100 万个,相较于 2018 年底的 2100 万个地址数有了千万级别的增长,有很强的指向性显示用户群在不断扩大。

比特币非零地址数

来源:glassnode

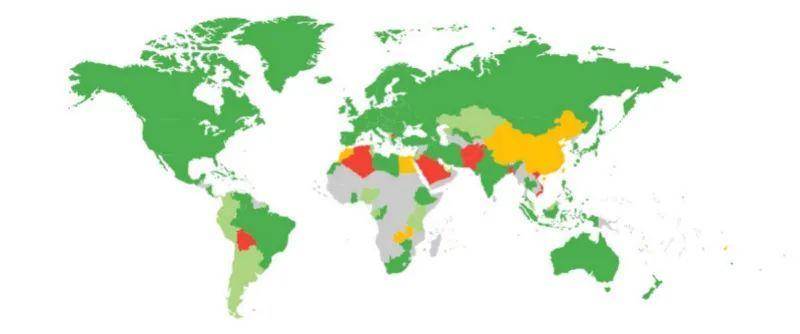

用户群增长的另一个重要前提是各国监管层对比特币的态度是否友好,这决定了比特币用户群体的广度。从 coindance 的数据可以看出,全球 257 个国家和地区中,对比特币持友好态度(合法)的国家或地区达到 129 个,占比 50%;限制比特币发展的国家或地区有 120 个,占比 47%;而将比特币定性为非法的国家或地区只有 8 个,占比不到 8%;很显然大多数国家对比特币的态度是允许发展的,这无疑为比特币用户群体的扩充提供了很好的土壤。

各国的比特币合法性(绿色代表合法,橙色受限制,红色非法)

来源:coindance

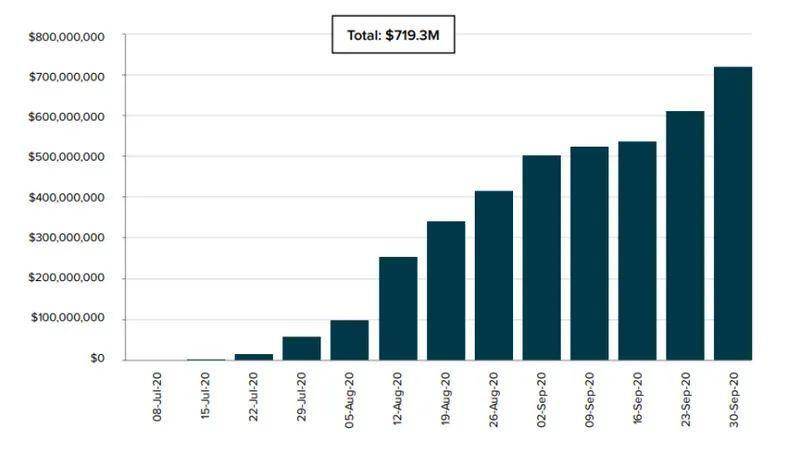

传统投资者对比特币的接受度有持续向好的势头,其对比特币价值的认可逐渐转化为实际行动。加密货币信托基金灰度(Grayscale)投资比特币的力度有增无减,三季度流入灰度比特币信托基金(GBTC)的资金量达到 7.19 亿美元,平均每周流入 5530 万美元。目前信托基金合计持有超过 45 万枚比特币,持仓量占比特币流通量的 2.4%,按照当前比特币兑美元价格 11400USD 算,持仓价值约 51.3 亿美元。

灰度比特币信托基金 2020 年三季度每周流入资金量

来源:grayscale

灰度比特币信托持仓量与比特币价格

来源:pro.bybt.com

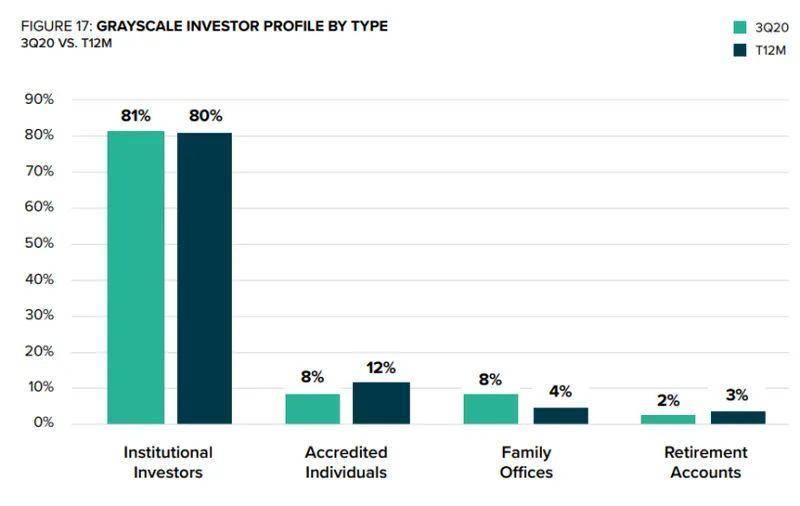

这些参与比特币信托基金投资的投资人主要以传统领域的投资机构为主,包含了共同基金、对冲基金、风险投资基金等,这其中包括了著名的罗斯柴尔德家族(Rothschild Investment Corporation)。另外,还有合格投资者、养老金账户、家族办公室等。

灰度比特币信托 2020 年三季度投资人结构

来源:grayscale

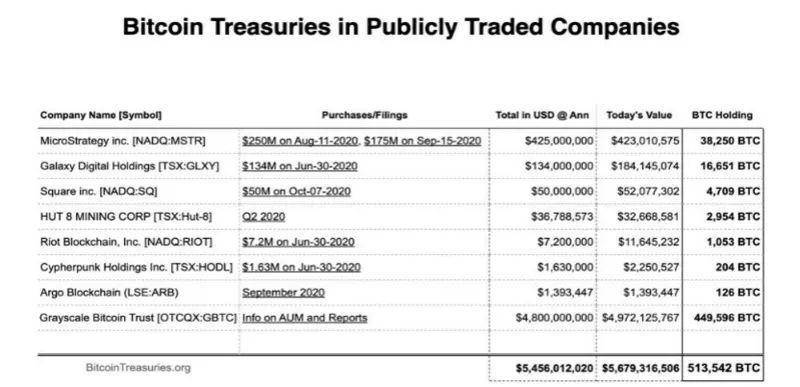

除了灰度之外,海外上市公司也在积极建仓、增持比特币。上市公司 MicroStrategy 斥资 4.25 亿美元累计购买了 38250 枚比特币,推特的兄弟公司 Square 一次性投入 5000 万美元购置 4709 枚比特币。另外,早在今年二季度华尔街著名基金经理保罗·都铎·琼斯旗下的都铎基金大举宣布进军比特币市场,著名量化基金文艺复兴科技旗下的“大奖章”基金获得了监管层颁发的进入比特币市场的期货牌照。

公众公司 / 机构的比特币持仓量

来源:bitcointreasuries.org

这些身处传统领域的金融机构以及上市公司将资产配置于另类资产比特币上,强有力地向外界透露了一种信号:比特币是有价值的。他们富有成见地看到了比特币与传统资产低相关性甚至不相关性的特征,具备深度抵御经济波动风险的能力,特别是对冲各国央行信用货币购买力贬值的能力。

2020 年 3 月份,加密货币市场受到全球金融市场共振影响,比特币出现了短时快速大跌,24 小时内跌幅超过 40%,成为今年比特币市场最大的黑天鹅事件。

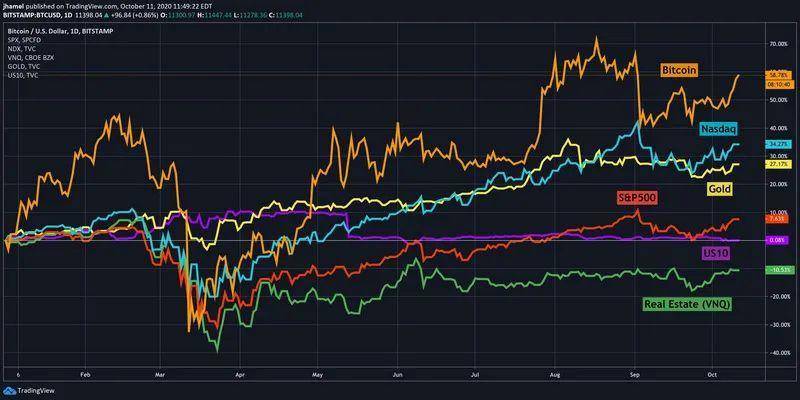

然而仅用了不到 2 个月的时间,比特币的价格便修复到危机前的水平。从反弹力度看,比特币与黄金、美国股市(标普 500 指数、纳斯达克 100 指数)、房地产信托基金等传统大类资产相比,比特币的价格弹性更强,不仅率先收复了跌幅,收益率更是跑赢了上述几个大类资产。截至 2020 年 10 月 10 日,比特币年度涨幅已经为 58%,同期纳斯达克 100 指数仅为 34%,标普 5007 指数涨幅 7.6%,黄金涨幅 27%,房地产信托基金市场平均涨幅为-10%。

比特币与传统大类资产年度走势对比

来源:Tradingview

事实证明,比特币不仅没有顺着媒体的意图如期死亡,反而发展得顺风顺水。比特币用一次次“被死亡”事件生动地演绎了强悍的涅槃重生能力,在经历了监管压制、暴跌、硬分叉以及各种质疑后,比特币网络的健壮性不断得到强化,共识群体越来越大,价值持续获得认可,危机中具有快速修复能力,这些都是比特币的反脆弱性的体现。民众之所以对比特币产生误解,归类起来可以有如下三方面原因:

认知惯性

我们生活在一个中心化的世界里,大多数人的财富由银行帮忙保管,我们的信用需要第三方替我们证明,我们的知识体系需要学校学历或技能证书来证明。我们的日常生活已经习惯了依赖第三方的信任,形成了认知惯性,这种认知惯性是数千年积累下来的。一旦切换到没有中心化的比特币世界里,很多人无法从已有的认知惯性里脱离出来。

学习门槛

对普通人来说,比特币的学习门槛相当高。比特币的底层知识架构涉及经济学、货币学、计算机学、密码学、博弈论等等,对大多数人来说,要深入理解比特币至少需要同时对这些领域有比较客观的认知,学习门槛相当高。人都是懒惰的,学习难懂的知识是煎熬的,能舒服谁不愿意舒舒服服的,因此这是反人性的。

投资失误

众多投资者之所以会在犹豫相当长时间后选择进场投资比特币,并非他们领悟到比特币巧妙的设计原理以及背后蕴藏的深层次经济学逻辑,而是身边的朋友因投资比特币而财富自由。由于没有形成自己的认知框架体系,再加上无法辨别其中的风险,容易形成错误的判断,在阶段性高位买入比特币产生亏损,或误入骗子设下的骗局里。自身投资失误或目睹亲朋好友投资失误是造成大众对比特币产生严重误解的重要原因之一。

来源:Chain Hill Capital

作者:Ann Hsu

115

115

112

112

95

95

94

94

87

87