智谷掘金大讲堂的朋友们晚上好,我是RIA资管部投研总监的陈庆炜,很高兴能有机会跟大家分享最近大起大落的美股市场,以及海外资产配置的一些研究和思考。

首先进行简单的自我介绍,我之前在纽约的一家私募公司从事交易员,管理过多个上千万美元级别的全球投资组合。我个人比较擅长的研究分析方法主要是股指、期货大类资产之间的轮动配置,同时还比较熟悉海外二级市场的一些投资工具,比如股票、债券、期货、期权和外汇等等。

我今天要讲的主题是大放水下美股会何去何从,因为美股作为全球最重要的资产之一,它的走势是全球大类资产的影响很大。分享的内容安排如下,

首先分析美股牛市大逻辑发生变化的主要原因,接下来说明在美国“大放水”背景下的经济走向,最后提出应对方法和策略。

美股牛市大逻辑已变?

1. 股票回购不再是美股上涨的驱动因素

美股大牛市的逻辑发生变化的第一个主要原因是股票回购不再是推动美股上涨的驱动因素。

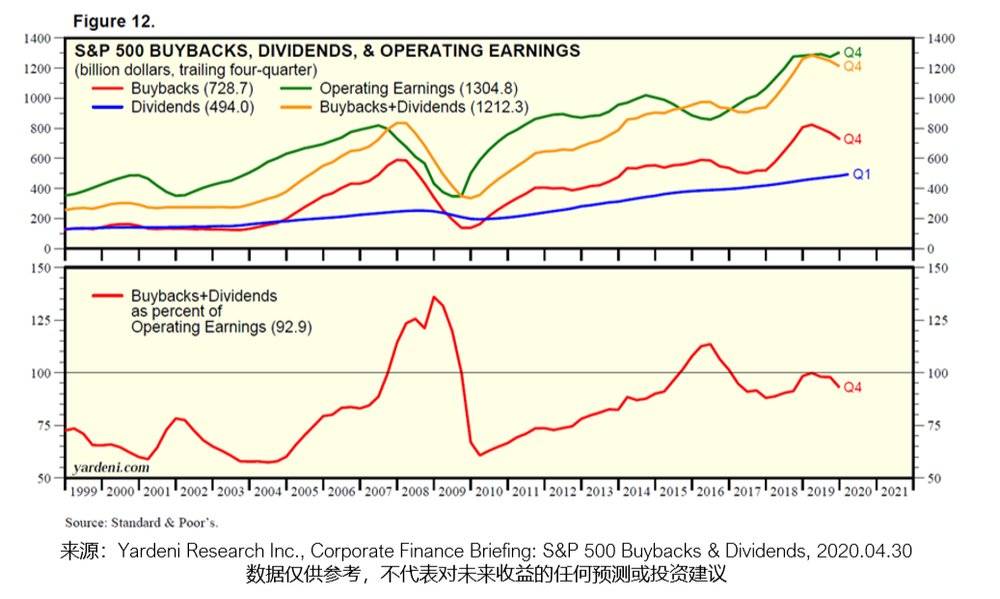

如图所示,美国研究机构Yardeni Research 4月30号的研究报告发现,标普500成分股在过去12个月的回购和分红已经占到了总营运收入的92.9%。这就意味着,如果公司的主营收入有一百块钱,那么九十二块九都拿来进行回购和分红了,这个比例是非常高的。

纵观从九十年代末到现在,在08年经济危机以前的大牛市里,回购和分红占总营运收入也有超过百分之百的情况,而在牛市末期的时候回购和分红占总营运收入的比例都会相应有所提高,因为公司利润通常会出现一定停滞现象,目前分红和回购所占比例几乎也是到达了百分之百。

而本轮大牛市跟以往不同的是,股票回购和分红的推动作用更加明显了,从2012年下半年一直到现在,连续七年时间里,分红占总营运收入的比例达到75%以上。这在之前都是没有出现过的情况。就算是上一轮2002年到2007年的牛市,也是到了结尾的时候分红所占比例才超过了75%的水平。

我们也可以通过标普500回购指数得出类似的结论,这个指数是将标普500指数里面过去12个月回购比例最高的一百家公司做等权组合,通过每季度调仓构建。

标普500回购指数基本上反映了回购最多的标普500成分股的表现,标普500回购指数和标普500的三年回报滚动相关系数在牛市大部分时候能达到0.9以上。

特别是本轮牛市从09年三月开始的整个时期里,标普500和标普500回购指数的滚动回报相关系数全程都在0.9以上,大部分时间甚至在0.95以上,两者回报更加高度相关了。

其实不管是股票回购还是分红都是给股民发福利,回购相当于是减少了公司股票的流通股本,分红是公司直接把钱或者利润打给股民。但是公司把这些钱都拿来做回购和分红的话,就没有资金投入去搞研发、并购或者商业的扩张,这对公司的长远的发展并不是好事。

如图,在李迅雷金融与投资团队发表的研报《美国资产负债表的“三重坍塌”如何演绎-本轮危机与1929年大萧条比较》中,集中探讨了股票回购和分红对本轮牛市的推动作用。

从14年到18年股票回购减小了流通股本,对每股盈利有粉饰作用,对EPS的增长贡献达到了30%。也就是说,如果每股盈利是一块钱,有三毛钱就是由股票回购和分红贡献的,那么公司利润贡献的部分只有七毛钱。

在图中还可以看出18年标普500公司用于回购的资金,相当于是账面资金的27%,加上分红的比例甚至超过了50%了,在以往的牛市比例大概只有20%到40%。

美国公司增加了这么多回购与分红,钱从哪里来呢?08年金融危机之后,在零利率的环境下,美国公司借贷的成本很低,美国公司就会开足马力发行公司债,发行规模远远超过金融危机之前的。

如图可以看到美国每年发行的公司债券规模,从09年本轮大牛市开始,公司债发行的规模是比以往是明显要高出非常多的,造成了到了今年三月份美国公司债的存量规模已经是十年前的两倍了,包括美国投资级别的公司,银行贷款和高收益债。

公司以低成本发债,再回购股票推升股价,形成正循环。公司相应的在投资与研发开支比重降低,因此公司回购与分红对本轮牛市的驱动力是强于以往牛市的。

当前,新冠疫情叠加原油暴跌,使部分公司债(特别是能源行业)据财政刺激计划规定,援助企业的资金不得用于股票回购和分红。因此股票回购和分红这个驱动因素被大幅削弱,美股接下来的要更看公司的盈利和估值了。

2. 全球资本回流美股动力减弱?

接下来分析一下美股牛市大逻辑的外部因素,美股仍然是全球资本长期把握经济增长红利的首选,因为美国资本市场在全球金融版图占有统治级别的地位,这在达里奥一篇叫《Money, Credit and Debt》文章里有非常全面的论述。

首先,拥有储备货币的国家具有资产定价权:目前美元约占国际交易的55%, 欧元约占25%,日元占不到10%,人民币约占2%。其次,美国以外国家目前持有$20万亿美债,比08年金融危机时增加50%。

美国一方面可以通过印钱帮助美国企业和个人偿债,另一方面由于美国以外投资者需要换美元还美债,资金还是会回到美国。目前美元仍占全球外汇储备的60%左右,是当之无愧的全球储备货币,因此我们说的全球资本的本币就是美元。

他们在牛市时进入美股把握经济增长的红利,在熊市时进入美债避险,获取相对稳定保守的收益,是长线投资逻辑的标配。简单的美国股债60/40组合从1980年代到现在的年化收益就在10%,而且最大回撤还不到30%。

08年金融危机后,欧洲又经历了欧债危机,日本迷失在"失去的二十年”中,两者都不是全球资本的理想去向。欧洲和日本央行分别将基准利率降为负,但对经济的刺激效果一般。瑞士央行早在2015年就已经将基准利率降至-0.75%。2017年底,瑞士央行持有将近$900亿美股,占当时美股总市值的千分之三。

综观全球各大市场,欧洲和日本等发达国家早已进入负利率,货币与财政政策刺激空间有限。他们的经济在疫情前已是零增长,并非资本流入的佳选。

美国利率已经降为0,不太可能跌为负。鉴于美元在国际交易中的地位,仍是比其他地区更好的资本流向选择。中国货币政策与财政政策空间更大,疫情也最早得到控制。但人民币在国际交易中占比仍然较小,MSCI和富时罗素等指数公司近两三年才入中国A股,短期内很难像美国市场那样吸引全球资本进行配置。

股票回购不再是推升美股的主要驱动力,上涨将更依赖于公司的基本面与盈利前景。美股仍是全球资本获取经济增长红利的首选。美股重回牛市还是进入回落,取决于在疫情中恢复的速度。

“大放水”下美国经济的两大剧本

1. 通胀的到来

本轮大放水与08年金融危机后的量化宽松不同

接下来讲一下第二个部分的内容:“大放水”下美国经济的两大剧本,首先第一个剧本是通胀到来。

08年银行和金融机构持有了过多的次贷造成危机,量化宽松是美联储印钱把有问题的资产买进自己的资产负债表中,最终造成金融资产(美股与美债)的“通胀”,而非实体经济中的通胀。

本轮大牛市从09年到现在,整个通胀水平较低,美联储一直将2%的水平作为管控通胀的目标。本次大放水其实是08年金融危机之后的量化宽松升级版,升级版可以通过达里奥在《债务危机》一书中提到欧洲债务的三个阶段解读。

第一阶段就是央行的降息,降准会给市场提供宽松的信贷环境;第二个阶段是基准利率已经降到0、降无可降的情况,央行通过印钱购买金融资产,主要是政府信用背书发行的国债和债券资产,这个正属于08年金融危机后量化宽松的阶段,于是乎造成金融资产通胀。

第三个阶段就是财政刺激政策和货币刺激政策联袂出击,中央政府通过发债将支出和贷款的目标控制住,中央银行通过印钱去购买更加广泛的金融资产。

本次疫情造成的经济停摆中,美联储新量化宽松与美国财政部的刺激计划除了兜底公司债、市政债、房地产抵押债券等市场之外,还给每个居民发$1200,给中小企业无息贷款补助,钱流入了实体经济中。

一旦经济活动重启,有可能重现1920年代魏玛共和国从10%的通缩直接跳转至恶性通胀;上一个可参考的时期是1970年代的滞胀时期。

1970年代美国“滞胀”

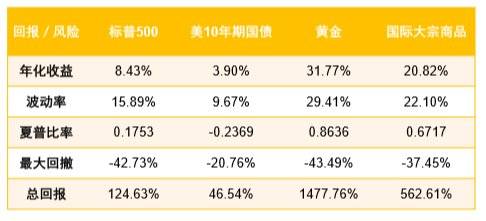

1971年,布雷顿森林体系瓦解,尼克松总统宣布美元与黄金脱钩,不再维持35美元对应1盎司黄金,黄金成为了滞胀十年间表现最好的大类资产。实物资产大宗商品紧随其后。

美联储基准利率波动上行,美国中长期国债表现最差。同时美国出现海湾石油危机。美股尽管在经济增长放缓叠加海湾石油危机之下,依然取得8%以上的平均年化收益水平。

(1970年代美股、国债、黄金的年化收益)

2. 危机降临

新冠病毒的特殊性:有史以来最狡猾的病毒

那么第二个剧本就是危机降临,新冠病毒可能是有史以来最狡猾的病毒,其特殊性表现在:

存在数量不少的无症患者,已治愈患者仍可能再中招,疫苗研发需要至少1年,只有隔离与监控才有效。

发展中国家防控困难,是最大的隐患。新兴市场货币贬值,主权违约,股票崩盘风险大增。阿根廷4月6日已宣布$100万国债违约。

发达国家中,英国、西班牙与意大利感染人数仅此于美国。西班牙总人口中近10%失业,意大利银行坏账率超17%,是欧洲金融与债务风险链条上最脆弱的一环,有可能再度引爆欧债危机。

美国目前感染人数最多,但对病毒的监控与隔离仅次于中国,市场预期五月到六月复工。

大放水无法防控乃至消灭病毒,只能暂时给企业和居民输血,无法造血。根据Magnifymoney,美国家庭的平均存款额,包括银行及退休账户为17.5万美元, 但中位数只有$11700,最少的20%只有$8720。

经济复苏存在极大的不确定性,取决不明朗的疫情走向,与钱无关,若疫情在复工后再次爆发,则危机降临。

那么在这种危机来临的剧本之下,今年三月份已经看到大类资产之间的相关性突然间剧增,美股、美债和房地产等等基本上全都在跌,所以说在这种情况下基本上是很难投资。

但是相对而言在历史上大部分情况下,美国国债和黄金还是能起到一些避险作用。当然在这种衰退时期,国债能可能更稳一点吧。

但是我们还是要注意,必须要严格风控,谨慎使用杠杆,然后切勿低估市场疯狂,不然油价也可能会变负,因为在供需极度不平衡的情况下,市场什么事情都是可能发生的。即使持有黄金和国债去避险的,肯定会有比较大的波动。

如何应对

最后总结一下两个剧本,第一个通胀剧本:如果新冠疫情能够得到有效控制,经济能够得有序重启,那么我们很可能就会一下进入通胀期。

主动轮动带来的波动收益

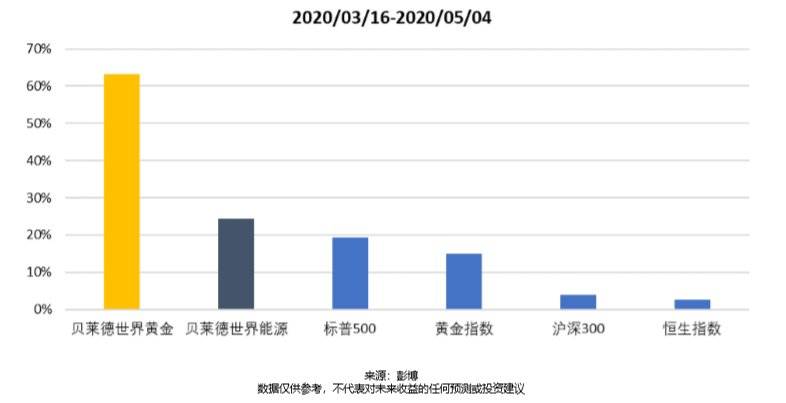

通胀剧本:黄金与大宗商品有所表现

存在上涨的空间是因为海外资本的美股还是首选,但是年收益不可能达到本轮牛市15%的水平了,顶多也就是达到历史平均水平的收益。而黄金和大宗商品在通胀期间比较利好,债券收益会跑输通胀。

危机剧本:现金为王,债券次之

那么在第二个剧本就是说,出于新冠病毒的特殊性,整个经济重启后出现一波三折的情况,就会进危机的剧本,避险资产相对安全,但仍可能出现今年三月份大类资产一起崩的局面。

这时对于专业的投资者来说,最佳的应对方法当然是实时跟踪自己重启的进程,盯着美联储盯着政府的一些刺激计划和宏观数据的改变。

现在可能在走通胀剧本,毕竟金矿股和能源股最近都有比较大幅度的上涨。但是在危机剧本里,就算债券和线上办公、教育、医疗健康等等可能有所收益,投资整体还是比较困难的。

重点来了,我们应该怎么样去判断,我们究竟属于哪个剧本?这就需要非常强的专业能力。

对于普通投资者来说的话,可能比较好的选择是进行战术资产配置策略。因为个人很难对板块轮动进行研究,所以说通过全球资产配置的策略能够比较灵活去应对这种情况。

战术资产配置

首先这种策略会分散投资于全球的股票、债券,还有大宗商品房地产和黄金,这些基本上都会有配置。但是那你并不是所有时刻都配置全部的资产,而是在出现趋势的时候去跟,这种情况下可能会更好一些。

比如说黄金,从去年开始到现在一直处于非常好的上涨趋势,你要是跟到的话,收益会不错的。

在各个大类资产里面,你还可以进行一些内部选优,比如在全球股票里面选中国股票和美国股票,毕竟在疫情冲击下这两个可能就是最好的国家。同时也需要用可量化的信号进行风控,配置收益同时也需要去控制下行风险。

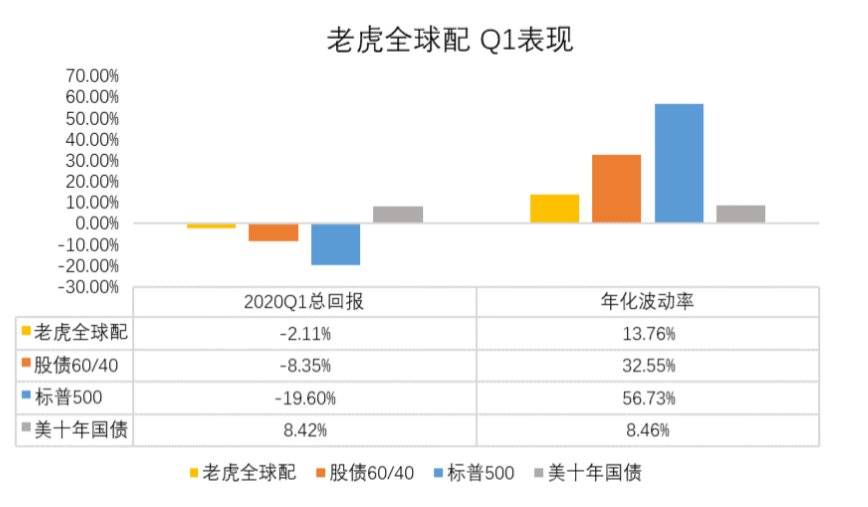

我们根据全球战术资产配置的原理,研发了一个叫老虎全球配策略,其中包括了刚刚提到这些资产。如图,在第一季度,它的整个表现虽然也没有说有非常厉害,但是对比标普500等等,收益还是很明显的。

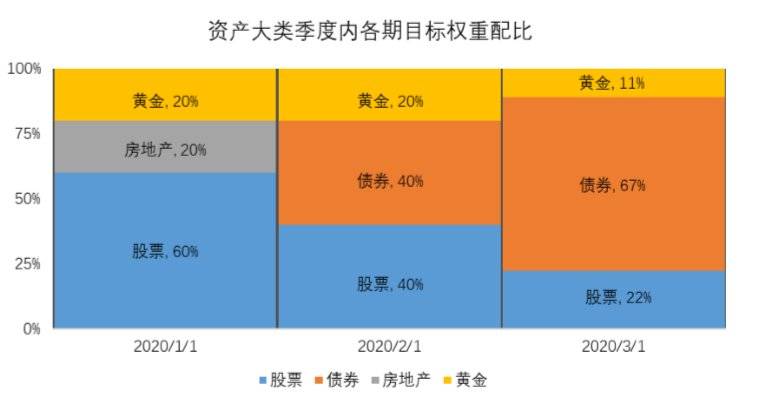

战术资产配置的原理就是通过右侧交易的原理把握全球大类资产的趋势。比方说,我们在一月份的时候,股票占大头,其次是房地产和黄金。

但在二月份的时候,就把房地产资产轮动出去,加入了债券的资产,那么债券加黄金就已经占到组合60%的比例,达到了避险的效果。

到了三月份市场开始崩的时候,整个投资组合里面可能股票的比例就非常少了,虽然那段时间也吃过一些回撤,但是总体来说,整个投资组合的表现还是比一度大跌了30%的标普500指数稳健许多。

来源:海外掘金

作者:陈庆炜

107

107

100

100

98

98

95

95

85

85