当前的金融危机再次反应出比特币在2008年诞生面临的问题。

2008年,各国政府利用各种金融工具以降低金融危机的冲击,然而收效甚微。同时这也让中本聪萌发了创建一个永远不会被稀释的资产类别。

2020年,历史再次重演。比起当时,此次由疫情在全球扩散而引发的全球经济危机,来得更为迅猛。美国股市更是在短短10天内遭遇4次熔断。

但与所有金融危机时期一样,现金是王道,但事实可能证明,这是短暂的。

我们看到所有市场的风险都在下降。数字资产市场也未能幸免于资金外逃,3月12日,随着标准普尔和富时指数(FTSE)大跌,数字资产市场出现了大幅下跌。

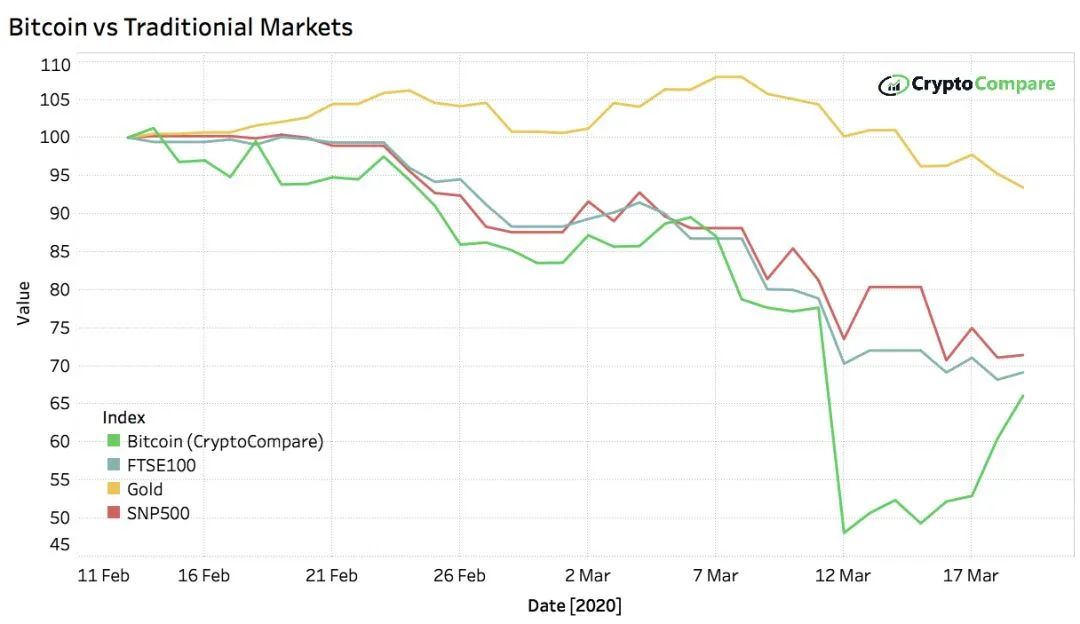

然而,比特币仍在建立自己的资产类别。随着这场危机的展开,我们可能开始看到它作为一个相关性较低的价值存储手段的迹象。这张图表显示了过去六周比特币对主要股市和黄金的走势:

比特币是否会成为一种避风港资产?是否真的有“避险属性”?

力总(化名)曾在一次专访中提到过,实际上比特币到目前为止,还很难说得上有多大的“避险属性”,金融行业讲的“避险属性”都是针对更大规模更大体量的资金需求,比特币体量一共才一千亿美金。最近全球金融市场蒸发的市值少说也有几万亿美金,比特币何德何能去承载外围的资本,自然也谈不上是避险资产了。

数字资产在关于“避险资产”上,对于传统金融界和经济学界的权威人士,也是不看好以比特币为首的加密货币,一致认为这是个极大的投机泡沫。

传奇投资者沃伦·巴菲特曾将加密货币称为“老鼠药”,后来又解释说项目没有太大的内在价值;

诺贝尔经济学奖得主罗伯特·席勒曾称“比特币可能是一个泡沫”;

摩根大通首席执行官Jamie Dimon曾称比特币是“欺诈”,并公开抨击比特币投资者是“愚蠢的”;

末日博士Nouriel Roubini表示,“加密货币和所有数字资产都是破灭的现代泡沫”。

面对数字货币的螺旋式上升发展过程,作为曾经的全球范围内的权威人物无法解释这样的泡沫异象为什么能持续这么久,只能说它们是非理性的,只能让时间来诠释加密货币。

正如法国KEDGE高等商学院教授埃里克·皮谢表示,“市场非理性的时间可以长到让你破产。因此只有一件事能做:坐在河边看,总有一天,比特币的尸体会从你面前漂过”。

据GlobalWebIndex的报告显示,约有11%的印度尼西亚人拥有某种形式的加密货币。

在全球,一方面,像印尼人这样倾向于将加密货币作为国家货币的人数,正在增加;另一方面,像中国这样将加密货币列为央行数字货币研发的重要方向的国家也在增加。

去年11月份,在《产业结构调整指导目录》曾位列淘汰产业类别的“虚拟货币挖矿”,也被删除。

过去十年,数字技术在支付、清算和结算方面出现了重要的新发展。加密货币代表了这一波大潮的前沿。

然而,比特币(BTC)价格今天上涨,从5688美元反弹至日高点6600美元。该数字资产保持在5,400美元以上的支撑位,众多分析师最担心并没有发生。目前,面对股市疲软,比特币继续显示出强劲的实力。

由于BTC价格今日开始上涨。ETH上涨8.52%至140.13美元,BSV上涨7.32%,报收于176.11美元,而BCH上涨4.74%,目前交易价为224.61美元。

有趣的是,由于标准普尔500指数和道琼斯指数以小幅下跌收盘,黄金和白银价格也分别上涨了4.42%和5.94%。这可能表明最近退出其股票头寸的市场参与者可能正在寻找庇护所和具有增长价值的存储资产。

最近比特币的抛售表明,即使以较低的价格出售,比特币也能提供快速的应急资金来源。持有一些比特币也是一种替代支付工具,因为比特币网络在抛售期间并未关闭。

在当地货币波动更大、更不可靠的国家,比特币也相对安全。在委内瑞拉、伊朗和土耳其,这种主要货币起到了抵消通货膨胀和货币疲软的作用。与发达经济体的股指相比,比特币的风险可能要大得多,但它可能会抵消发展中国家的经济滞后。

随着比特币供应量即将减半,同时恰逢现代史上规模最大的印钞实验之一和央行干预,比特币证明自己是通货紧缩、关联度较低的避险资产的条件已经成熟。

但与此同时我们认为,无论是作为避险资产还是必备资产,投资有风险。在投资的时候,投资应该考虑个人风险承受能力,慎重做好投资决策。

119

119

111

111

110

110

107

107

89

89