作者:Techub 精选编译

撰文:Joel John,Decentralised.co

编译:Yangz,Techub News

金钱支配着我们周围的一切。当人们重新开始讨论基本面时,市场大概已处于不妙的境地。

本文提出了一个简单的问题,即代币是否应该产生收入?如果是,团队是否应该回购自己的代币?就像大多数事情一样,这一问题没有明确的答案。前进的道路需要由坦诚的对话铺就。

人生不过是一场名为资本主义的游戏

本文的灵感来自与区块链数据查询和索引平台 Covalent 联合创始人 Ganesh Swami 的一系列对话。内容涉及协议收入的季节性、不断演变的商业模式,以及代币回购是否是协议资本的最佳用途。这也是我上周二写的关于当前加密货币行业处于停滞状态的文章的补充。

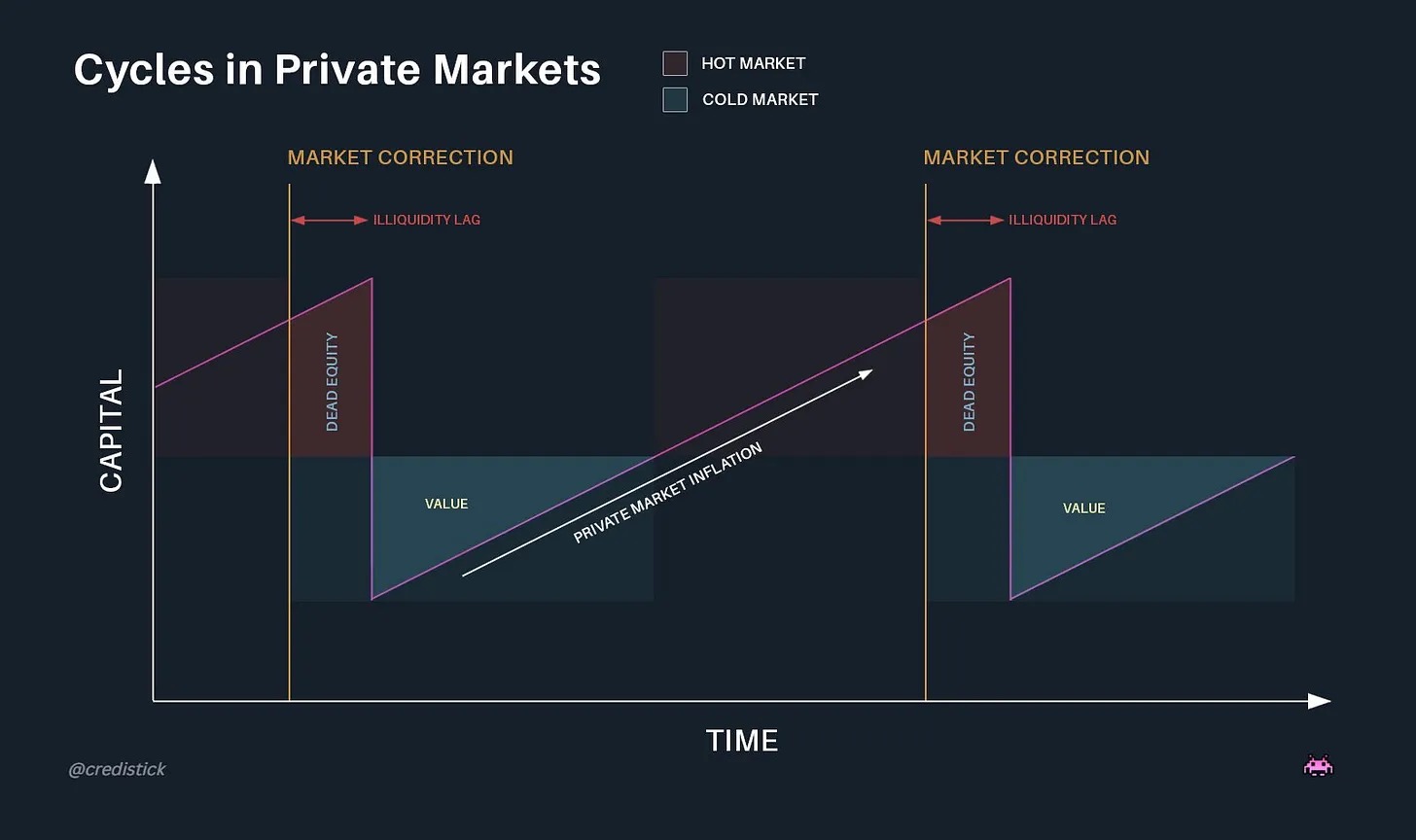

风险资本等私募资本市场总是在流动性过剩与流动性稀缺之间摇摆。当这些资产转变为流动性资产,且外部资金源源不断地涌入时,行业的乐观情绪往往会推动价格上涨。想想各种新的 IPO,或者代币发行,这种新获得的流动性会让投资者承担更多风险,但反过来又会推动新一代公司的诞生。当资产价格上涨时,投资者会将资金转向早期阶段的应用,希望获得比以太坊和 SOL 等基准更高的回报。

这种现象是市场的特性,而非问题。

来源:Equidam 首席研究员 Dan Gray

加密货币行业的流动性遵循以比特币区块奖励减半为标志的周期性循环。从历史数据看,市场反弹通常发生在减半后的六个月内。2024 年,比特币现货 ETF 的资金流入以及 Michael Saylor 的大规模购买(去年共花费 221 亿美元购入比特币)成为了比特币的「蓄水池」。然而,比特币价格的上涨并没有带动小型山寨币的整体反弹。

目前我们正处于资本流动性紧张的时期,资本配置者的注意力被数千种资产分散,而多年来一直在努力开发代币的创始人们也在努力寻找这一切的意义,「既然推出 meme 资产能带来更多的经济收益,为什么还要费力去构建真正的应用呢?」

在此前的周期中,凭借交易所上市和风险投资的支持,L2 代币因被认为具有潜在价值而享有溢价。然而,随着越来越多的参与者涌入市场,这种认知及其估值溢价正在被消解。结果是,L2 的代币价值下滑,进而限制了它们用赠款或代币收入补贴较小产品的能力。此外,估值过剩反过来又迫使创始人们提出了困扰所有经济活动的老问题:收入从哪来?

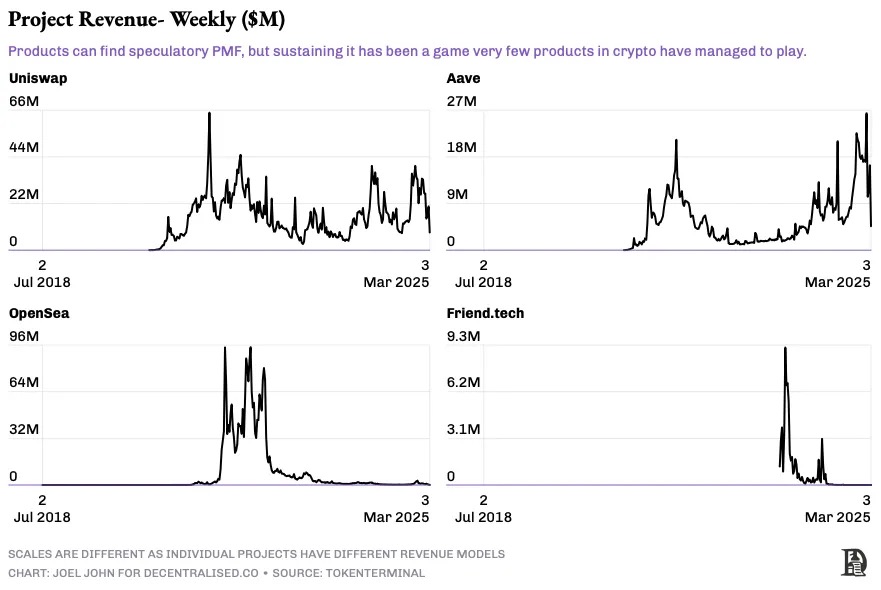

上图很好地解释了加密货币项目收入的典型运作方式。对于大多数产品来说,Aave 和 Uniswap 无疑是理想的模板。这两个项目凭借早期进入市场的优势,以及「林迪效应」,多年来保持了稳定的费用收入。Uniswap 甚至可以通过增加前端费用来创造收入,完美印证了消费者的偏好。Uniswap之于去中心化交易所,就像谷歌之于搜索引擎一样。

相比之下,Friend.tech 和 OpenSea 这两个项目的收入则具有季节性。例如,「NFT 之夏」持续了两个季度,而社交金融(Social-Fi)的投机热潮仅维持了两个月。对某些产品来说,投机性收入是可以理解的,前提是其收入规模足够大,并且与产品的初衷一致。目前,许多 meme 交易平台已经加入了费用收入超 1 亿美元的俱乐部。这一收入规模对于大多数创始人来说,通常只有通过代币销售或被收购才能实现。对于那些专注于开发基础设施而非消费者应用的大多数创始人来说,这种程度的成功并不常见,而基础设施的收入动态也与此不同。

2018 年至 2021 年期间,风险投资公司为开发者工具提供了大量资金,期待开发者们能够获得大量用户。但到 2024 年,加密货币生态发生了两个重大转变:

首先,智能合约在有限的人工干预下实现了无限的可扩展性。如今,Uniswap 和 OpenSea 已无需根据交易量按比例扩充团队。

其次,大语言模型(LLM)和人工智能方面的进展减少了对加密货币开发者工具的投资需求。因此,作为一种资产类别,它正处于「清算时刻」。

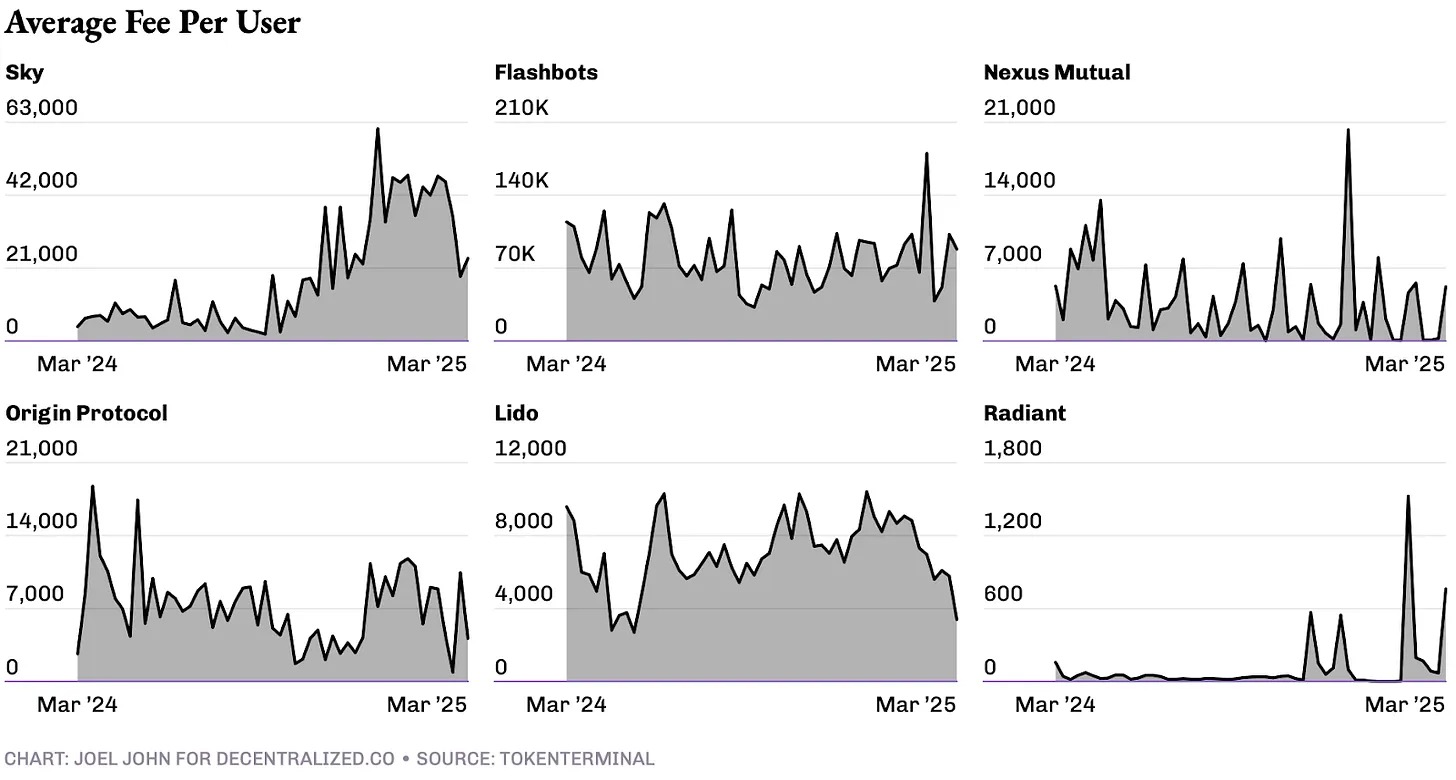

在 Web2 中,基于 API 的订阅模式之所以行之有效,是因为在线用户数量庞大。然而,Web3 是一个规模较小的利基市场,只有极少数的应用可以扩展到数百万用户。我们的优势在于单个用户的客单收入较高。基于区块链能让资金流动起来的特性,加密货币行业的普通用户往往会以更高的频率花费更多的资金。因此,在未来 18 个月内,大多数企业将不得不重新设计业务模式,以交易费的形式直接从用户那里获取收入。

当然,这并不是一个新的概念。最初 Stripe 按 API 调用收费,而 Shopify 则对订阅收取统一费用,但后来这两个平台都改成了按创收百分比收费。对于基础设施提供商来说,Web3 的 API 收费方式相对简单直接。它们通过竞相压价的方式蚕食 API 市场,甚至提供免费产品,直到达到一定的交易量,再开始协商收入分成。当然,这是理想的假设情况。

至于实际情况会是如何,Polymarket 就是一个例子。目前,UMA 协议的代币会与争议案件绑定,并用于解决争议。预测市场数量越多,争议发生的概率就越高,从而直接推动对 UMA 代币的需求。在交易模式中,所需的保证金可以是一个很小的百分比,例如投注总额的 0.10%。假设对总统选举结果下注 10 亿美元,UMA 就可以获得 100 万美元的收入。在假设的场景中,UMA 可以利用这笔收入购买并销毁自家代币。这种模式既有其优势,也会面临一定的挑战(我们将在稍后进一步探讨)。

除 Polymarket 外,另一个采用类似模式的例子是 MetaMask。通过该钱包的嵌入式兑换功能,目前已有大约 360 亿美元的交易量,仅兑换业务的收入就超过了 3 亿美元。此外,类似的模式也适用于像 Luganode 这样的质押提供商,可根据质押的资产金额收取费用。

然而,在 API 调用收益日益减少的市场上,开发者们为什么要选择某个基础设施提供商,而不是另一个?如果需要分享收入,为什么要选择这家预言机服务,而不是另一家?答案在于网络效应。支持多个区块链、提供无与伦比的数据粒度并能更快索引新链的数据提供商将成为新产品的首选。同样的逻辑也适用于意图或无 Gas 兑换工具等交易类别。支持的区块链数量越多,提供的成本越低、速度越快,就越有可能吸引新产品,因为边际效率有助于留住用户。

将代币价值与协议收入挂钩并不是什么新鲜事。最近几周,一些团队宣布了根据收入比例回购或烧毁原生代币的机制。其中值得关注的包括 Sky、Ronin、Jito、Kaito 和 Gearbox。

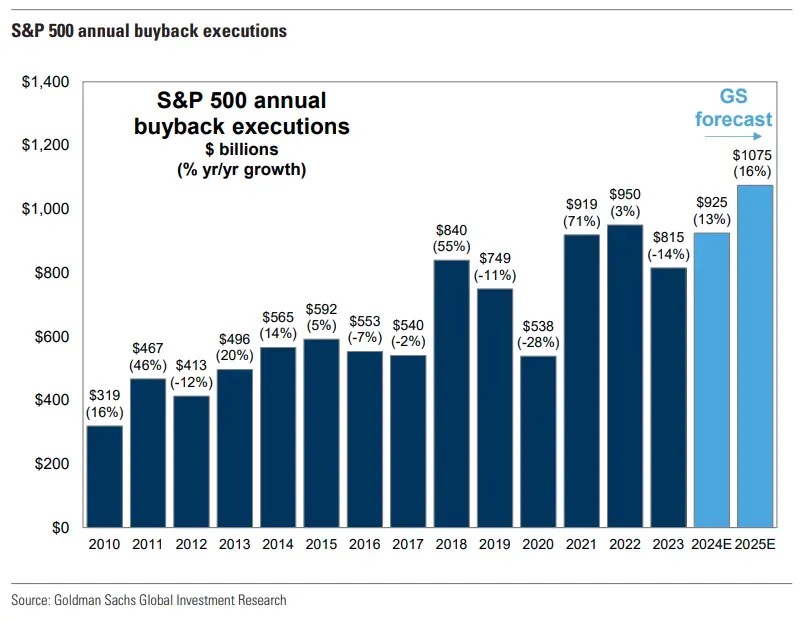

代币回购与美国股票市场的股票回购如出一辙,本质上是在不违反证券法的前提下,向股东(代币持有者)返还价值的一种方式。

2024 年,仅美国市场用于股票回购的资金就高达约 7900 亿美元,而 2000 年这一数字仅为 1700 亿美元。而在 1982 年前,股票回购一直被视为非法行为。在过去十年中,仅苹果公司就花费了 8000 多亿美元回购了自己的股票。虽然这一趋势是否会持续仍需观察,但我们看到,在拥有现金流并愿意投资自身价值的代币和两者皆无的代币之间,市场出现了明显的分化。

对于大多数早期协议或 dApp 来说,使用收入回购其自身代币可能并不是最优的资本利用方式。一种可行的操作方法是分配足够的资金来抵消新代币发行带来的稀释效应,而这正是 Kaito 创始人最近对其代币回购方法的解释。Kaito 是一家利用代币激励用户群的中心化公司。该公司从企业客户那里获得中心化的现金流,并利用部分现金流通过做市商执行代币回购。回购代币的数量是新发行代币数量的两倍,从而使网络进入通缩状态。

与 Kaito 不同,Ronin 采用的是另一种方法。该链根据每个区块的交易数量调整费用。在使用高峰期,部分网络费用将流入 Ronin 财库。这是在不回购代币的情况下垄断资产供应的一种方式。在这两种情况下,创始人们都设计了将价值与网络上的经济活动挂钩的机制。

在日后的文章中,我们将深入探讨这些操作对参与此类活动的代币的价格和链上行为的影响。但就目前而言,显而易见的是,随着代币估值的下降以及流入加密货币行业的风投金额的减少,更多的团队将不得不争夺流入我们生态的边际资金。

考虑到区块链「货币轨道」的核心属性,大多数团队将转而采用交易量百分比的收入模式。当这种情况发生时,如果项目方团队已经推出了代币,他们将有动力实施「回购与销毁」模式。那些能够成功执行这一策略的团队将成为流动市场的赢家,或者,他们可能会以极高的估值购买自己的代币。一切的结果只能等到事后才能知晓。

当然,总有一天,所有关于价格、收益和收入的讨论都会变得无关紧要。我们又会继续把钱投向各种「狗狗 Memecoin」,购买各种「猴子 NFT」。但看看市场现状吧,大多数担忧生存的创始人已开始围绕收入和代币销毁展开深度讨论。

115

115

114

114

96

96

95

95

87

87