作者:Greg Cipolaro,NYDIG全球研究主管 编译:WEEX唯客交易所

本文要点:

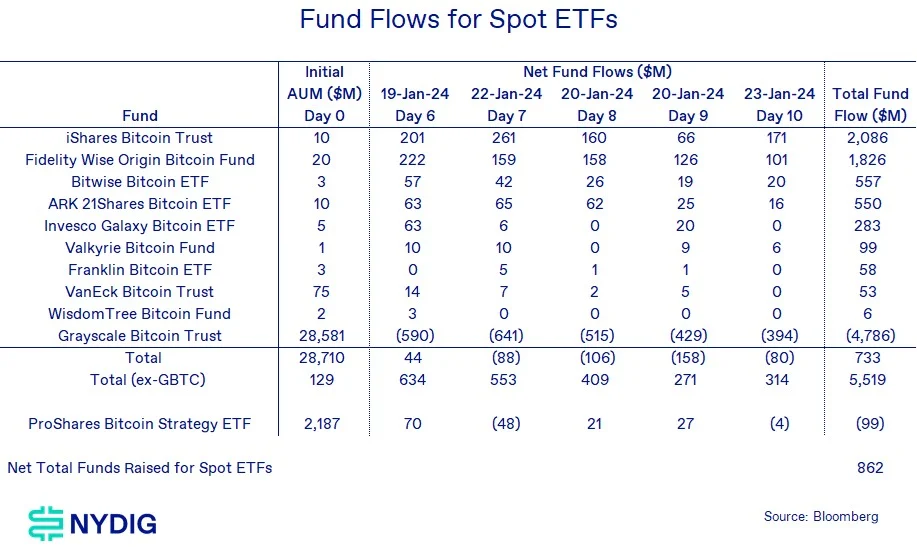

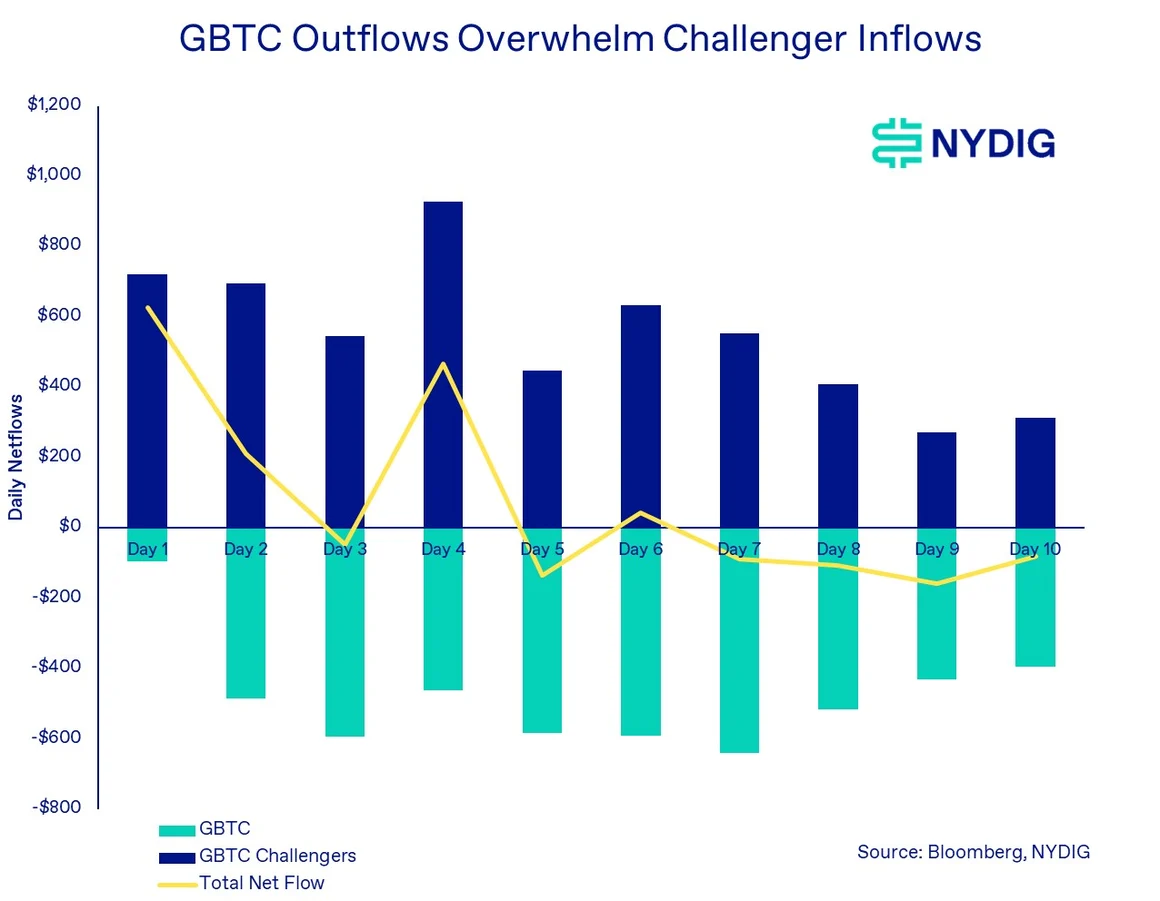

● 随着GBTC赎回规模(现已达到$48亿)压倒性地超过了挑战者基金的资金流入,BTC现货ETF整体呈现资金净流出状态。

● 据报道,FTX破产资产已完成对其GBTC头寸的出售,但其他一些大型GBTC头寸的命运尚未可知,且因持续的法律纠纷而变得复杂。

● 链上ETF交易数据对资金流向的解读具有误导性,我们敦促投资者不要将其用于投资决策。

● 要更实时地了解潜在的GBTC赎回情况,建议投资者查看具体的交易指标。

由于GBTC的资金流出量超过了挑战者的流入量,净流量陷入停滞

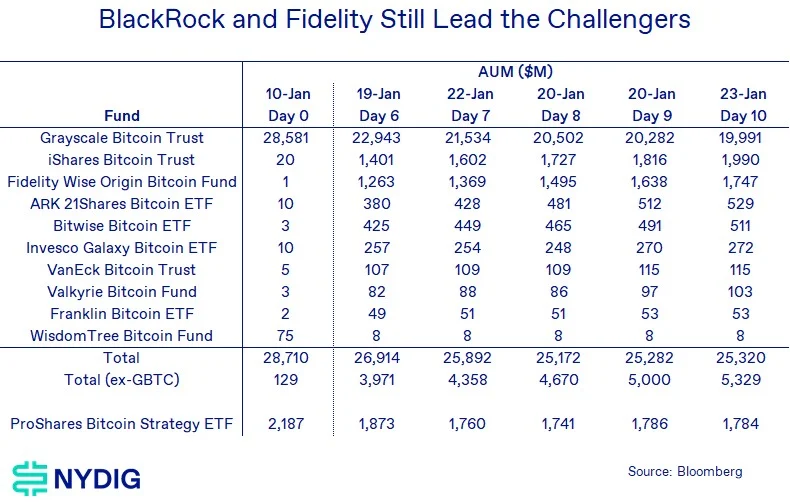

在最初大量资金流入现货BTC ETF之后,趋势在第6至第10个交易日发生逆转,ETF目前总体呈现净流出状态。处于领先地位的是灰度比特币信托基金(GBTC)目前已处理$48亿的赎回。

虽然挑战者基金(除GBTC以外的其他BTC现货ETF,WEEX唯客注)的资金流入一直不错,但每天从GBTC流出的资金现在已经压倒性地超过了流入量。现货ETF的每日累计流入量在第6个交易日达到$12.6亿的峰值后由正转负,截至目前累计只有$733万。

1)截至目前,GBTC持有者已赎回$48亿

鉴于GBTC是现货ETF领域的庞然大物,其资金流出一直备受关注,因为该基金与竞争者基金之间的费率差为1.5%,其中许多挑战者基金还在特定时间范围和/或AUM规模内免除费用。

自现货ETF交易(以及将GBTC转换为ETF)开始以来,投资者已从GBTC中赎回了$48亿。其中大部分可能进入了挑战者基金,但鉴于我们所做的第一个观察,现货ETF整体上呈现为资金净流出状态,这些流出并没有完全落在挑战者基金中。

GBTC流出何时停止?

虽然每日资金流出似乎正在放缓,但目前尚不清楚这个问题的明确答案。人们需要了解成本基础、持有时间范围、税务情况和投资者偏好才能做出准确的评估。

摩根大通最初估计流出额为$27亿(我们不清楚它的评估方法),但鉴于目前的流量量,这个数据似乎严重低估了。

从某种意义上说,灰度掌握着自己的命运,因为它可以通过降低费用来阻止资金外流到挑战者基金。但目前,灰度尚未通过降低费用来应对竞争威胁,也就是说,灰度的客户流失在其可接受范围内。

其实,即使没有费用减免活动,挑战者基金的费率也很低(iShares和Fidelity分别为0.25%和0.30%),灰度可能会继续忍受客户流失,直到数学公式指示它降低费用以实现收入最大化。

2)回顾过去,链上数据对GBTC具有误导性

每个交易日上午10点左右,链上数据分析师都会识别并发布从GBTC移出的比特币数量,作为赎回的衡量标准。不幸的是,由于对ETF底层运作方式的误解,导致人们对这些信息的含义产生了一些误解。

首先,我们对社区和数据提供商识别这些地址以及Bitwise自我报告其托管地址所做的工作表示赞许。然而不幸的是,链上变动几乎没有透露任何相应的信息,依赖它们来获取前瞻性信息将导致错误的结论。

简而言之,与GBTC地址相关的链上变动代表了2天(有时是1天)前已经发生的交易的结算,它们纯粹反映了过去的交易行为,并不代表代币被发送到交易所进行清算。这是因为,与现金赎回订单相关的结算机制使代币以T+2(有时是T+1)的方式转移到比特币流动性提供者。

真实情况是,在交易日(T=0),流动性提供者(JSCT、Virtu、FlowTraders和Flowdesk作为最初指定的LP,但可能还会有更多)在美东时间下午4点执行现货销售,以最接近地复制CoinDesk XBX指数。现在它们是代币空头,并通过抛售成为现金多头。两天后(T+2),结算时,LP将现金发送给流动性管理商(BNY),并从托管人(Coinbase)处获得相应的代币以弥补其空头头寸。

从Coinbase到LP的这种变化是链上分析师所看到的,但纯粹是2天前的交易结算,因此是滞后的。如果您想更加及时地了解GBTC赎回(目前只有赎回)的情况(无法从交易生态系统外部提前了解),我们建议查看下午4点收盘时的交易量。

3)指数差异导致的交易特殊性

主要ETF的资产净值(NAV)指数之间的差异在传统市场的最后一小时(从下午3点到4点)创造了一些特殊的交易模式。在较高层面上,作为资金流入来源(现货买入)的基金指数依赖于一小时内的加权价格(TWAP–时间加权平均价格或VWMP–交易量加权平均价格),而基金(GBTC)一直是资金流出(现货销售)的一个来源,依赖于下午4点的抢购价格。

由于LP总体上试图通过现货市场复制指数价格,因此他们在下午3点至4点窗口的大部分时间内都在市场上买入,但随后在下午4点进行大量抛售。由于这些指数差异,我们观察到了一些有趣的成交量和价格动态。

4)FTX清算GBTC头寸,其他大型头寸的命运未知

上周早些时候,有报道称,FTX破产财产已清算其持有的GBTC股票,这可能是迄今为止资金流出的很大一部分。FTX曾委托Galaxy Asset Management清算其所持股份,截至转换为ETF之前的收盘价,该公司持有2230万股GBTC股票,价值约9亿美元。

还有两个大型GBTC头寸,它们的命运尚未可知。

Gemini可能持有3,090万股GBTC股票(按当前价格计算为11亿美元),这是由于Genesis在Earn项目借款中提供的抵押品被收回导致的。

另外还有3610万股GBTC股票(按当前价格计算为13亿美元)由Grayscale的关联公司持有,例如其母公司DCG集团,其中大部分存放在Genesis。关联公司持有的这3,610万股中,有3,120万股已作为Gemini Earn计划的额外抵押品,但从未被收回,并且目前正面临Genesis和Gemini之间的未决法律纠纷(已被收回的另外3,090万股同样受此官司影响)。

这些股票可能在过去几周内已在市场上出售,但鉴于诉讼进程还没结束,所以还不能确定。

展望未来

随着ETF的推出逐渐成为人们关注的焦点,我们正在关注一些事情。

首先,我们希望看到GBTC的资金流出正常化或放缓。虽然每日资金流出正在放缓,但对于资金流出的时间点或AUM规模还没有达成共识。观察美东时间下午4点收盘时的交易量(Coinbase通常是主要交易所)应该可以实时了解这些资金流出情况。

其次,我们继续关注挑战者基金,它们的资金流入也在放缓。富达和贝莱德(iShares)是值得关注的重点。

最后,我们正在关注期权交易的推出。所有交易所均已向SEC提交期权交易申请。针对这些申请的公众评议期将于2月15日结束。

144

144

139

139

114

114

112

112

109

109