作者:Greg Cipolaro,NYDIG 全球研究主管

编译:WEEX 唯客交易所

本文要点:

● 随着关键 deadline 临近,比特币因 ETF 获批的预期继续上涨。

● 从比特币自 BlackRock 提交 ETF 申请以来的上涨幅度看,意味着市场对现货 ETF 带来增量资金规模的预期约为 $18B。

● 虽然采用、时机和批准仍有争议,但这个 $18B 的 AUM 是一个相当高的标准,尤其是与其他产品相比。

比特币价格最近一直上涨,不仅创 10 月 16 日假新闻释放「动物精神」以来的新高,也重新点燃了 6 月中旬以来的 ETF 热潮。

回溯到 6 月 15 日,当时贝莱德提交了 iShares 比特币信托招股说明书,随后引发了大量追随者争相提交申请,但当时的市场状态与今天截然不同。6 月份,在提交 ETF 文件之前,加密货币行业因监管执法行动而陷入困境,SEC 对 Coinbase 和 Binance 两大行业巨头提起诉讼。当时,比特币价格已从因一季度地区银行危机提振的 3 万美元以上跌至 6 月 14 日的 2.6 万美元以下。很明显,6 月 15 日出现的现货 BTC ETF 前景,导致比特币价格势头完全逆转(即使市场花了几天时间才跟进)。

有鉴于此,我们认为,反向推导市场对现货 ETF 规模的预期可能对投资者有用。分析师和市场人士已经做出了大量分析。我们将大部分分析(包括我们自己的分析)归类为自上而下的分析(总体可寻址方法)或比较分析(研究其他 ETF 的推出或类似资产)。但是,不管你认为现货 ETF 的需求是微不足道还是高达 50 万亿美元,严峻的现实是——没有人知道。

对于一项仍处于生命周期早期的资产和技术来说,BTC 现货 ETF 将是一种新颖的产品。相反,关于其规模的确定性断言与此背道而驰。因此,我们建议反其道而行之:让价格上涨幅度告诉我们市场对 AUM 的预期。将这一指标与现有产品、资产或之前发行的基金进行比较,或许能让我们了解当前市场到底是低于还是高于预期。

不过,值得注意的是,与所有分析一样,这种分析也存在变量测量不精确的问题,其中一些变量至关重要,例如货币乘数(相比美元流通量的比特币市值影响)。但我们也可以在分析中添加一些重要的观察结果——这些观察结果似乎并没有出现公众的讨论中。我们希望其中一些观点有助于加强分析和讨论。

概率加权

虽然我们和业内许多人一样,认为现货 ETF 获批的可能性大于否决的可能性,但我们承认批准并非板上钉钉,需要为否决分配一定的概率。

无论人们认为是 5% 还是 50%,ETF AUM 假设以及价格影响结论都需要根据这一概率进行加权。如果最终被否决,那么现货 ETF的 AUM 就是零。

配置模型

虽然我们一直主张对比特币进行战略配置,因为它能够降低投资组合的风险(与其他资产类别低相关性或 0 相关性),并提高回报(高风险调整后的回报),但现实情况是,大多数财富管理和咨询机构尚未得出相同的结论。因此,经理和顾问倾向于为客户使用的投资组合模型并不包含对比特币的配置。一些前瞻性的平台已经对比特币进行了配置,但还远未普及。虽然「get off zero」行动代表了行业和任何现货 ETF 的机会,但现货 ETF 仍然需要应对这一配置障碍。

WEEX 唯客注:「get off zero」在这里指打破 0 配置,即建议金融业开始考虑并投资比特币,而不是投资组合中没有任何比特币配置。

现有替代选项

对于希望获得比特币的投资者来说,替代方案早在比特币出现以后就有了。因此,对现货比特币 ETF 规模的分析必须考虑到持有比特币的现有选项(私募基金、期货 ETF、WEEX 等零售交易所或通过 NYDIG 等实体进行购买和托管)。我们同意现货 ETF 优于许多现有的投资选项(WEEX 唯客注:期货 ETF 具有滚动成本,封闭式信托因 NAV 溢价/折价而存在较高跟踪误差,现货 ETF 则具有受证券法保护、流动性好和投资成本低等优势) ,但关于 ETF 规模的分析仍应考虑到现有替代选项。

此外,ETF 在多大程度上蚕食现有期权也是一个挑战。请记住,我们正在寻求的是确定比特币的增量收益,而不仅仅是从一个罐子切换到另一个罐子。

地理限制

需要注意的是,该潜在产品将在美国证券交易所上市。虽然没有什么可以阻止美国境外的投资者投资美国证券,但境外投资者需要采取额外的措施才能获得现货 ETF(获得美国经纪账户)。此外,许多其他地区已经存在现货 ETF 和 ETP。

价格正相关

我想到的最后一个警告(我们确信还有更多)是价格和现货 ETF AUM 之间的反身性。价格势头是加密货币投资的一个重要因素;价格上涨往往会推动价格进一步上涨,反之亦然。从反身性来看,现货 ETF 的潜力会推动价格上涨,进而推高潜在的 AUM(对现货的需求),从而进一步推高现货价格。

因此,了解这种反身性循环是 AUM 分析的重要组成部分。稍微不同的是,如果现货 ETF 在 2022 年市场调整期间推出,其 AUM (尤其是早期的 AUM)可能与现在推出的 AUM 有很大不同,现在市场似乎已进入新的周期。

WEEX 唯客注:反身性( reflexivity)概念由乔治·索罗斯(George Soros)提出。反身性理论强调市场参与者的信念和行为对市场本身的演变产生影响,从而创造了一种相互关联和自我强化的循环。

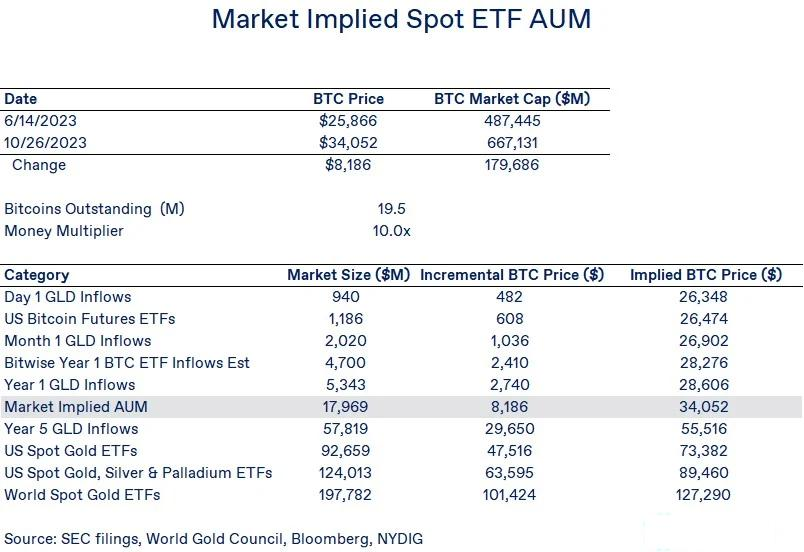

价格上涨幅度意味着现货 ETF 的 AUM 接近 $18B

假设自 ETF 文件提交以来,所有价格上涨都归因于 ETF 推出的预期(我们承认这个假设过于简单化),那么比特币市值在那段时间的变化为 180B 美元,意味着现货 ETF 的 AUM 接近 18B 美元(基于 10 倍货币乘数)。如果考虑到资金流动的时间,这个分析就会变得越来越复杂,但这个分析仍然具有启发性,可以在不过于规范的情况下增加价值。

人们认为这是激进的还是保守的?取决于人们对现货 ETF 最终采用的看法。为了给这个数字一些背景信息,我们将隐含的 AUM 与下面列出的其他一些值得注意的指标进行了比较。

$18B 的 AUM 数字已经超过了一些重要的历史比较,例如第一年流入 SPDR 黄金 ETF 股票 (GLD) 的资金为 $5.3B(以 2023 年美元价值计算)。然而,它的 AUM 明显低于所有美国现货黄金 ETF 的 $92.7B。以 2004 年推出的 GLD 为例,其 AUM 从第一年到第五年的复合年增长率为 80% 以上。现货比特币 ETF 可能会走类似的道路,但目前还很难得知。

不过,根据我们的观察,$18B 是一个相当大的预期值,对于较短期投资者来说,这可能是一个影响因素。这也假设批准的概率为 100%,因此,如果投资者希望加上自己的概率(例如 50%),则该数字应该翻倍,即 $36B。

接下来关注什么

关于 ETF 上市,接下来还有哪些重要节点?

上周,DC 上诉法院就 Grayscale 与 SEC 之间的案件发布了一项授权书,正如预期的那样,该授权书内容很少(只有 1 句话),仅表示它「构成了法院的正式授权」。然而,在这种情况下,接下来会发生什么尚不清楚。灰度的律师已经提交了评论。我们只知道法院已命令 SEC 撤销之前的不批准令。毫无疑问,主动权还在 SEC 手上,我们静待该机构就此事发布的任何消息。

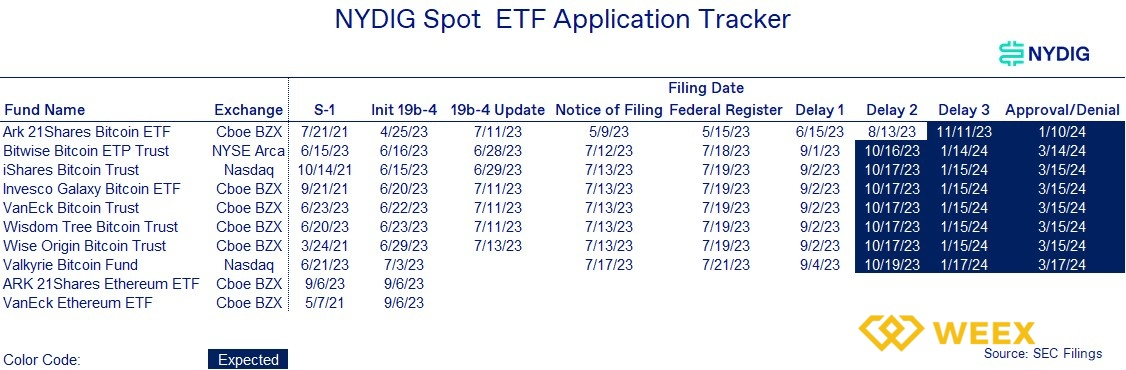

至于其他正在进程中的 ETF,包括 BlackRock、Fidelity、ARK 21Shares 和 Invesco Galaxy,上周截止了有关交易所申请交易和上市这些 ETF 的公众评议期。下一个截止日期是 11 月 8 日。虽然批准或拒绝随时可能发生,但 SEC 可能会等到该最后期限过后才做出任何决定。

另一个重要的 deadline 是 11 月 17 日,这是国会在联邦政府停摆之前通过拨款法案的最后期限。我们看到 10 月 1 日那一次,SEC 在潜在的政府停摆之前采取了许多行动(推迟所有现货比特币 ETF 决策)。这一次,在11 月 17 日之前,该机构也有可能采取同样的行动(批准或拒绝,因为 ARK 21Shares 的申请没有更多的延迟机会了)。

但鉴于众议院现在终于有了议长,在 deadline 之前通过支出法案的可能性越来越大。我们认为,如果确实发生政府停摆,SEC 在停摆期间做出最终决定的可能性很小。由于 ARK 21Shares 的最终 deadline 是明年 1 月 10 日,而且在此之前也没有其他 deadline,因此该机构仍有可能在 11 月 17 日之前什么也不做。

最终的决定将于 1 月 10 日做出——这可能是整个 ETF 规模和时间分析中唯一可以确定的事。

112

112

90

90

80

80

77

77

75

75