Aug. 2022, James

Data source: Footprint Analytics

去中心化的交易所(DEXs)是一个核心的 Web3 基础设施,其使用用途已得到证实。如果人们继续参与区块链经济,他们将需要一个没有中间商或中心化实体的组织来交换相应的 tokens。

然而,比较数十个平台的可持续性和潜力比整个技术提供案例更具挑战性。目前还不清楚哪些平台会在几年后依然繁荣。

例如,Uniswap 已成为 DeFi 的蓝筹协议。但是我们要怎样比较像 TraderJoe 和 Biswap 等小型 DEX token 的价值?

由于交易平台健康状况最重要的指标是用户参与,因此本文将介绍一个可与其他指标一起用于评估 DEX 的指标:交易量与市值比率的份额,或 SOTV/MC。 这个指标可以用来分析 DEX 的市场表现。

DEX 是加密货币的交易平台,不依赖第三方服务进行托管。所有交易都通过智能合约和链下协议直接在区块链上完成。与大多数要求用户提供个人信息的中心化交易所不同,DEX 允许匿名交易。其他用户可以看到的是钱包 “公共地址”—— 以以太坊的为例,0x 开头的 42 个字符为十六进制地址。

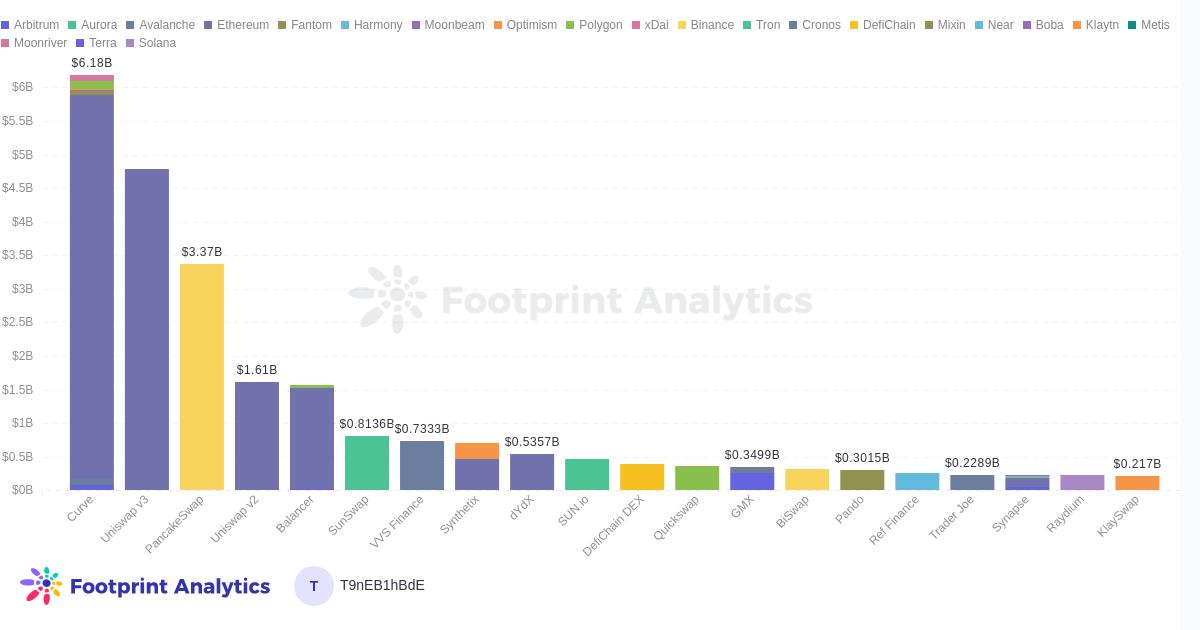

Footprint Analytics - Top 20 DEXs and their TVL in Different Chains

Footprint Analytics - Top 20 DEXs and their TVL in Different Chains

在分析加密货币时,市值是最关键的指标之一。市值的计算方法是将资产的流通供应量与其当前价格相乘。例如,如果某项加密资产的 100,000 个单位价值为 1 美元,那么它的市值就是 100,000 美元。

市值告诉我们一种加密货币相对于其行业中的其他加密货币有多大,并且它们经常被用作加密资产受欢迎程度和可取性的基准。

市值高的公司一般被认为比市值低的公司更有价值——但并非总是这样。 通过将 DEX 的市值与其使用情况(使用 SOTV 作为代表)进行比较,我们可以评估协议是被高估还是被低估。 或者,我们可能会发现项目与用类型项目间的差异,从中看出项目的一些优缺点。

在我们计算市值时,重要的是要记住,不同类型的 DEX token,代表的用途也有所不同。 例如,CAKE(PancakeSwap)具有去中心化治理的用途,又有质押等通用的用途,而 CRV(Curve)则完全是治理的用途。

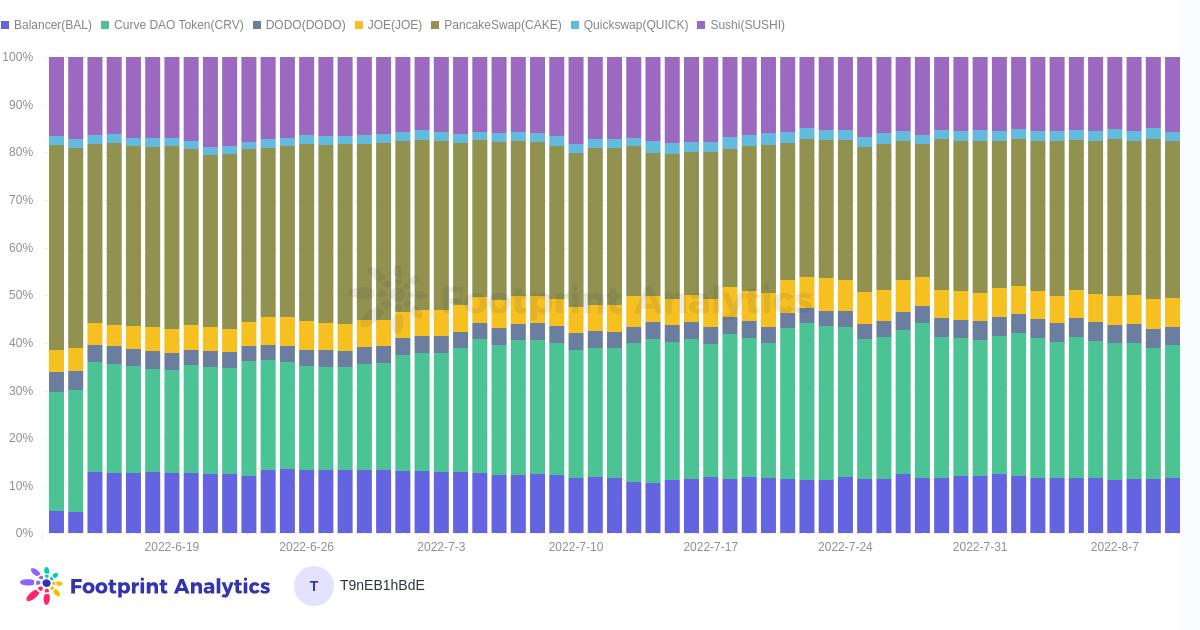

Footprint Analytics - A chart showing a basket of 7 DEXs and their share of market cap.

Footprint Analytics - A chart showing a basket of 7 DEXs and their share of market cap.

我们可以通过将 DEX 的每日总交易量除以所有交易所的每日总交易量来计算 SOTV。

SOTV 可以让我们了解到在一个特定的生态中发生了多少交易,并可以作为生态中相对健康的指标,还可以直观其 token 的前景(如果适用)。

通过 SOTV/MC,还可以探索不同代币经济体系下市场的起伏,这对项目和开发者有着重要的影响。例如,我们可以比较 2 个具有类似生态系统、功能和交易量的 DEX,看看这些差异是否影响到这些项目的市值和投机性投资的数量。

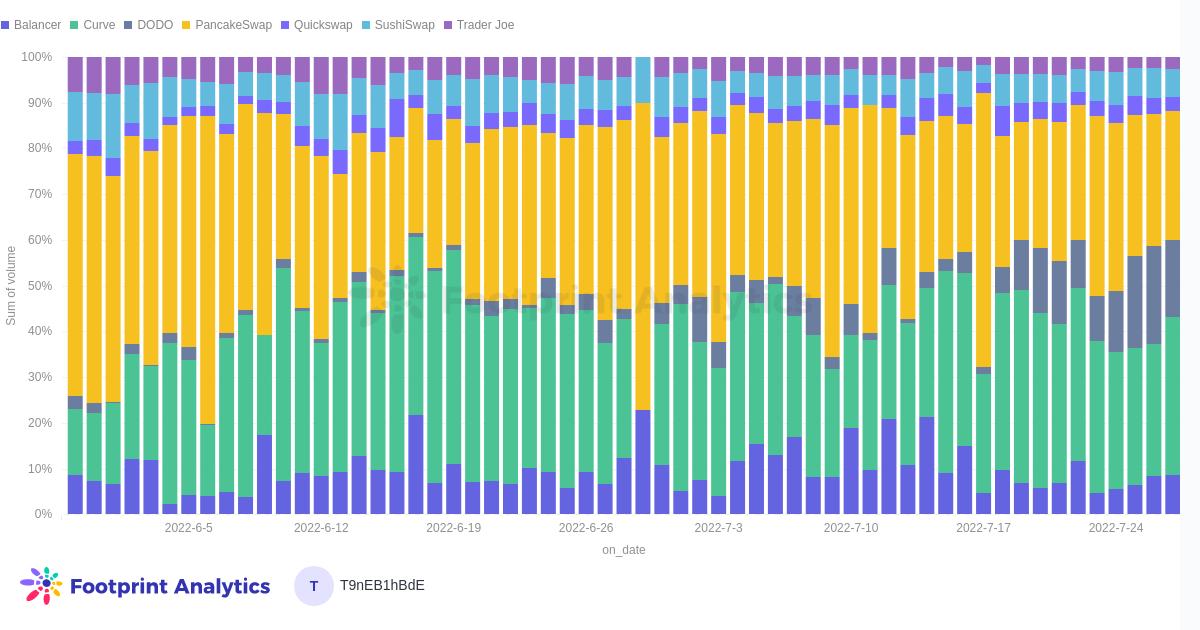

Footprint Analytics - A chart showing a basket of 7 DEXs and their share of trading volume.

Footprint Analytics - A chart showing a basket of 7 DEXs and their share of trading volume.

SOTV/MC 比率是一个上下文度量指标,它只适用于你同时分析的有限的协议样本。因为各个 DEX 之间存在着很大的差异性,所以撒网太广会导致错误的发现。数据输出与数据输入一样重要。

我们以除了 Uniswap 之外的 7 个主要 DEX 平台为分析案例,是因为它们具有标准的 DEX 功能。因为 Uniswap 作为 DEX 市场领导者中属于同类产品中的佼佼者,因此 Uniswap 的数据会导致整体数据与真实市场状况偏离较大。我们还删除了 Sunswap 和 VVS,因为它们完全属于各自的生态。另一组有意义的有限协议样本是 “具有期货交易的 DEX”——dYdX、MCDEX、Perpetual 协议等。

SOTV/MC 越高,DEX 的市值相对于其交易量来说就越被高估。

例如,分析一个生态中的两个最大的 DEXes。DEX A 每天的交易量为 600 美元,市值为 400 美元。DEX B 每天仅交易 400 美元,但无论出于何种原因,其市值为 600 美元。

为了计算 DEX A 的 SOTV/MC,你用交易量的份额 60 除以市值的百分比 40。结果是 1.5。对于 DEX B,你用 40 除以 60,得到 0.6。从理论上讲,DEX A 被低估了,但重要的是,要记住这个指标只是整体数据分析的其中一角。

以下是对 Balancer、Pancakeswap、Sushiswap、Curve、DODO、Quickswap 和 TraderJoe 进行 SOTV/MC 分析的一些发现。可以在此处找到对应的 Dashboard 查看。

Curve SOTV/MC:1.2

Pancakeswap SOTV/MC:0.9

Curve 和 Pancakeswap 是继 Uniswap 之后的两个主要 DEX。尽管 Curve 的 SOTV 比 Pancakeswap 多出近 6%,但 CRV 和 CAKE 的市值几乎并驾齐驱(尽管 CRV 在上升,而 CAKE 在下降)。 虽然它们的主要用途大不相同,但可以说 Curve ,即促进稳定币 DeFi,比 Pancakeswap 的更安全。Pancakeswap 是第 1 层的 DEX,列出了大量的低市值“memecoins”。 然而,CAKE 比 CRV 具有更广泛的用途。

DODO SOTV/MC:4.5

截至 7 月 27 日,DODO 的 SOTV 为 17%,成为该组中第三大的 DEX。然而,其市值相对较小,为 3.7%。对于看好 DEX 的投资者来说,DODO 是一个值得关注的协议。

TraderJoe SOTV/MC:0.4

Quickswap SOTV/MC:1.3

两个具有类似 SOTV 的新 DEX 是 TraderJoe,为 2.7%,Quickswap,为 3%。但是,TraderJoe 的市值占整个集组合的 6.7%,而 Quickswap的市值要低更多,只有 2.2%。TraderJoe 强大的品牌和营销作为与 Quickswap 的唯一区别,Quickswap 在外观上与其他 DEX 非常相似。但是,Quickswap 具有一些其他潜在功能,或许可以让它在未来发展前景更加广阔。

我们认为,在分析交易所情况时,跟踪多个指标是很重要的;SOTV/MC 是其中一个重要指标。

本文来自 Footprint Analytics 社区贡献

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

版权声明:

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。

114

114

90

90

83

83

79

79

77

77