撰文:0x21,BlockBeats

相比于 ERC-20Token,NFT 资产的独特属性让其流动性和数据的可视化成为了难点。即使是 BAYC 这样的顶级项目,在 YugaLabs 宣布了收购了 CrytpoPunks 和 Meebits 又宣布发行 ApeCoin 这样的重大消息,地板价从 60ETH 左右提升到了将近 100ETH 左右,但是整体的交易数量也不过几十笔而已,数据的基数过小,让很多玩家无法通过 ERC-20 的数据标准再去衡量 NFT 项目的走势。

另一方面 NFT 所继承的文化属性将「Buidl」的形式集成在了社区,社区的活动、成员的凝聚力,成为了一个项目能否成功的必要条件,参与社区成为了每个玩家的必修课。仿佛让 NFT 市场的数据变得无迹可寻。即使是可是化的数据往往也会落后于社区的活动与信息。

那么 NFT 市场的数据是真的没那么重要吗?

本文讲从长期 NFT 玩家和短期 NFT 玩家两个层面,通过可视化的市场数据来探讨从中我们究竟能看到什么规律,NFT 玩家该如何利用数据来配合市场消息,对 NFT 项目进行初步的判断。

随着一年来 NFT 市场趋于成熟,市场上的项目呈现了百花齐放的态势,根据 Nansen NFT Index 指数,每天有接近 1600 个 NFT 项目以不同形式发售,这也意味着玩家们早已脱离了一年前「二选一」的窘境,有了更多的选择,短线投资也成为了众多 NFT 玩家的首要选择。

短线投资,也就是通过低买高卖的方式在短期内进行交易,对于普通玩家来说,搭上「巨鲸」和 KOL 的便车是短线投资最为简单的方式。这也是为什么像 Pranksy 这样的 NFT 巨鲸每次出手都会掀起一阵波澜。

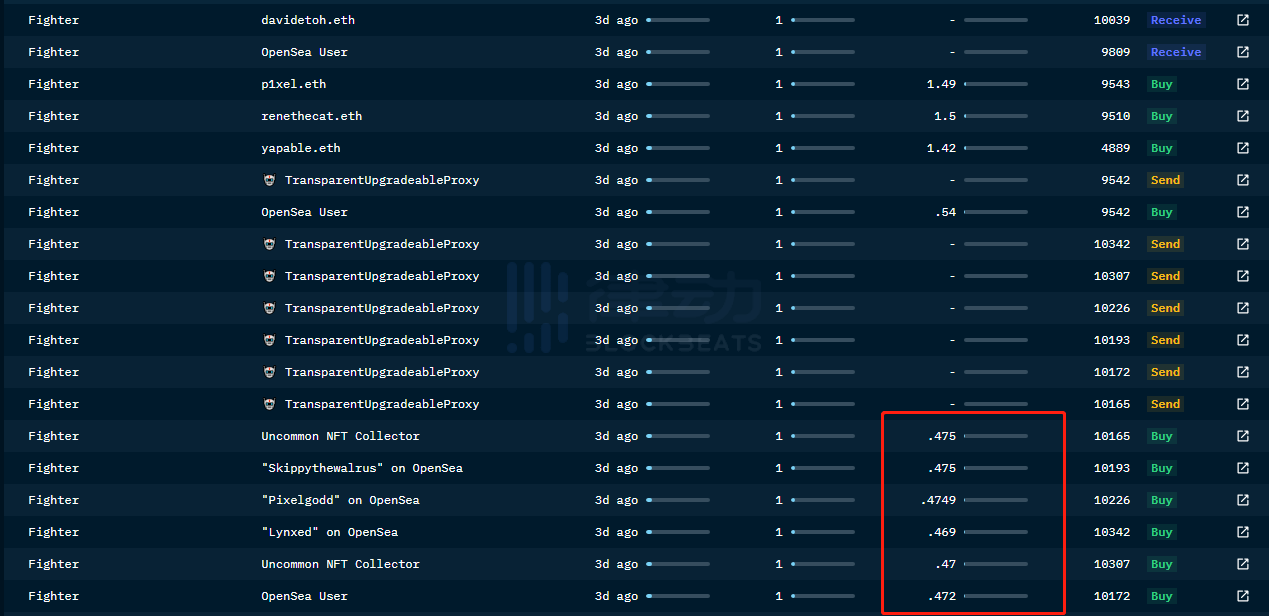

以几天前 Pranksy 交易 NFT RaidParty Fighters 为例:

数据显示,在 3 天前 Pranksy 在频繁交易 NFT 项目 RaidParty Fighters,购买价格在 0.47ETH 左右(不排除 Pranksy 团队以其他账号提前购买),整体交易的成本在 0.5ETH 左右。

我们找到当天对应交易量和平均价格 :

从数据来看,Pranksy 等 KOL 无疑带动了二级市场的大批交易,交易总量在短期内呈现了峰值。平均价格也处于短期内的低谷。当前 RaidParty Fighters 的地板价在 0.9ETH 左右,也就是通过地址监控搭上「便车」的玩家在短期内仍然有利可图。

KOL 带动的市场效应,让很多玩家把策略从"看中长期价值"变成了「跑的快」,通常情况下除了 KOL 的「便车」以外一些匿名的用户或是 Smart Money 用户造成的链上异动仍然能够给短线玩家创造机会。

新项目或是地板价格比较低的项目通常是这些用户的目标,这种项目一般比较小众或是知名度较低,很难通过信息层面找到。这时短期的链上异动将会成为玩家们发现新项目的方式。

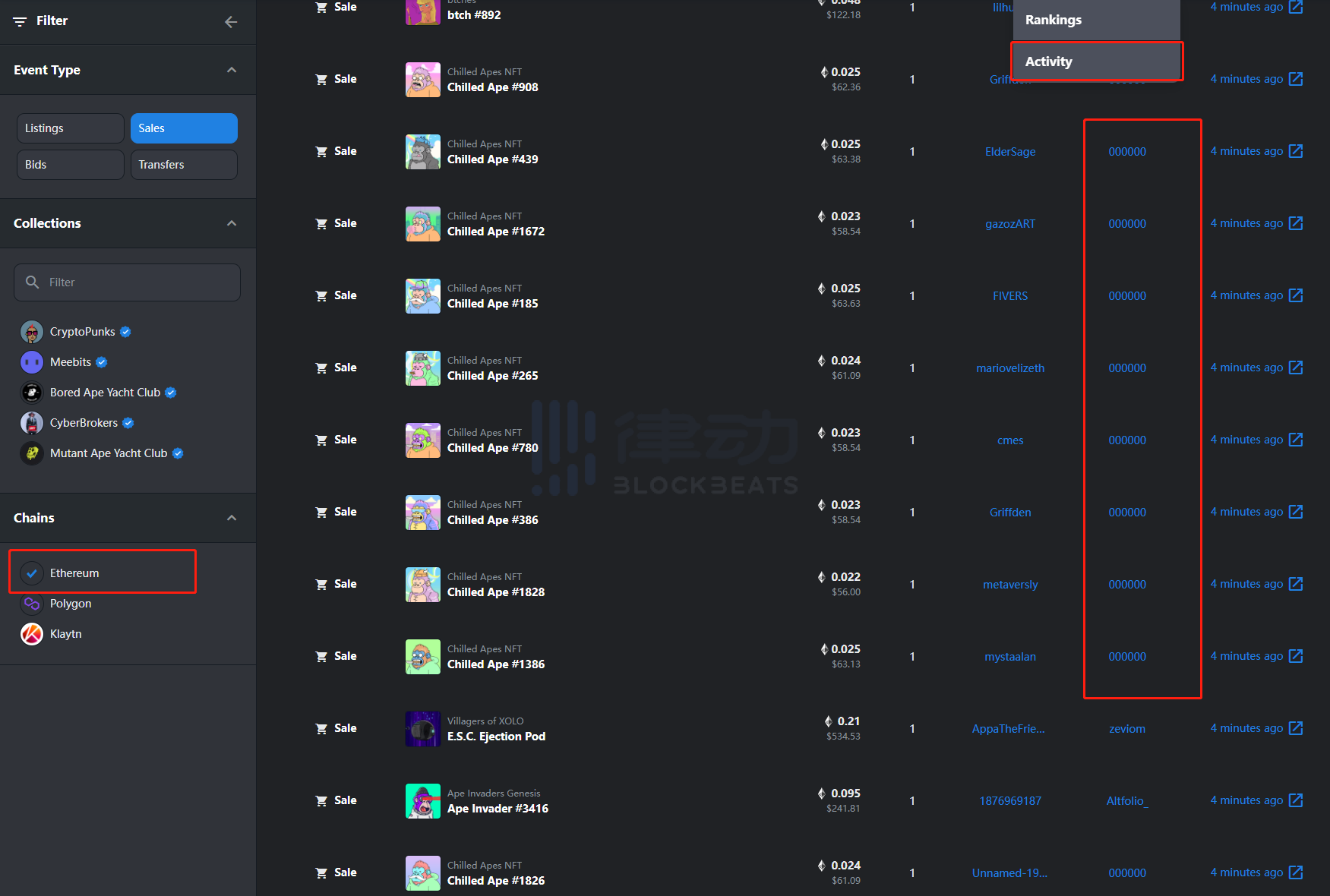

OpenSea 的活跃交易(Active)界面能够实时更新当下以太坊链上的每一笔交易,突然出现的「扫货」现象是短期玩家能够接触到的最早链上信息,也能及时判断是否有匿名玩家出现操纵市场的行为,

我们在活跃交易中随意捕捉到了当下一个短期内交易频繁的 NFT 项目。

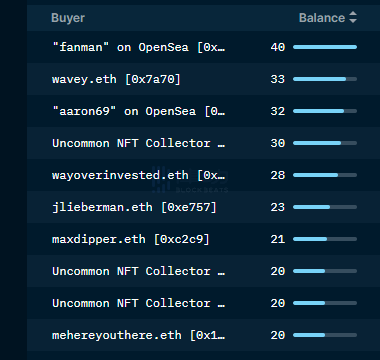

匿名用户通过聚合器以 0.023 的成本购买 20 个名为 Chilled Ape 的 NFT 项目引起了短期内数据的异动,同时我们从 Nansen 上找到最大的持仓地址为 40,那么我们便能很轻易的核算出最大持仓地址的成本,根据成本,也能大致判断出该项目是否存在市场操盘的价值,以及潜在投资的机会。

与短线投资的 NFT 玩家不同,长期持有的 NFT 玩家更看重的是该 NFT 项目未来的发展,况且影响 NFT 未来价值的因素也更为复杂。社区的发展、路线图的规划、社区的活跃程度以及 NFT 项目方是否在持续赋能等等因素让市场数据变得难以琢磨。

这就要求很多长期的玩家需要时刻关注 NFT 的社区发展以判断其未来价值,但事实上大部分玩家都存在同时持有多个 NFT 的情况,并不能顾及全部项目的发展情况,这时链上数据的趋势和周期内各项目间的数据对比,能够让玩家看到一部分规律。

相比于短线 NFT 玩家更看重地板价,长期的 NFT 玩家更关注交易量数据(Transaction)和单个钱包持有人的数据。

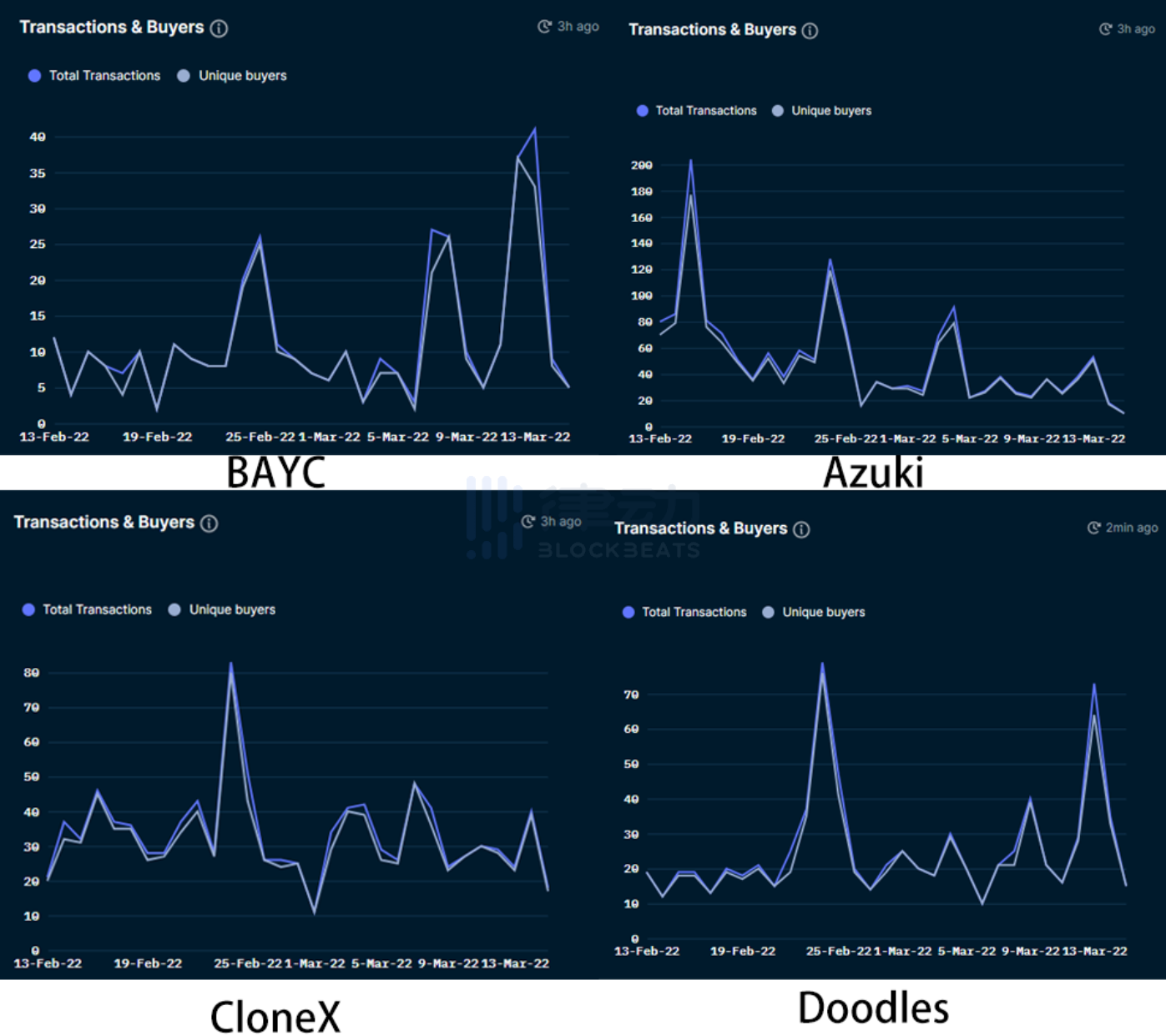

首先,我们通过 BAYC、Doodles、Clonex 和 Azuki 等发售时间在 3 个月以上的蓝筹项目,通过交易量和单个钱包持有人数据对比进行初步的观察。

从总体的交易量数据来看,因为整个 NFT 市场行情处于低迷的状态,最近一个月内蓝筹项目的交易量也呈现出不同程度下降的趋势,但相同点在于蓝筹项目的交易量波动比较明显。而短期内的交易量增长则与社区的发展和玩家预期价值成正相关。

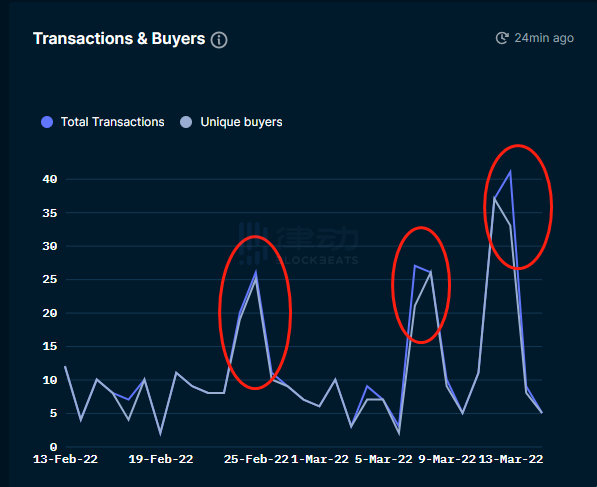

以 BAYC 为例:

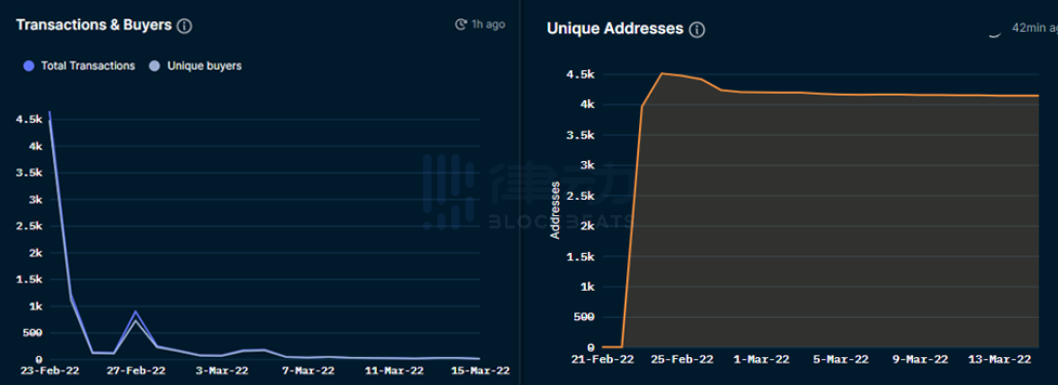

与其他项目不同,过去一个月内 BAYC 的交易量呈现上涨的趋势,2 月 25 日的第一个峰值,因为有消息称 BAYC#1837 或为 Elon Musk 通过 MoonPay 购买,导致了短时间内的交易量上涨。

此后因为整体市场低迷,导致 BAYC 整体系列交易量降至个位数,地板价曾一度跌破 70ETH,3 月 7 日之后交易量又进行了短时间的升高,但是社区并未释放任何消息,但是值得注意的是,数据中 Total Transaction 和 Unique Buyers 出现了分歧,也就是说出现了的单个钱包地址购买多个 NFT 的情况,那么当天的交易或许呈现出了市场的「囤货」行为。

时间来到 3 月 12 日,BAYC 的母公司 Yuga Labs 宣布从 Larva Labs 手中收购 Crypto Punks 和 Meebits 的重磅新闻,BAYC 的成交量也达到了近期的顶峰。

蓝筹项目本身具有出色的运营能力,在长期运营过程中能够敏锐的察觉到市场动向,通过社区发展或是利好消息或是市场的买卖行为来调控交易量。因此蓝筹项目在周期内的波动非常明显,也代表了社区出色的运营能力和社区共识相对成熟。

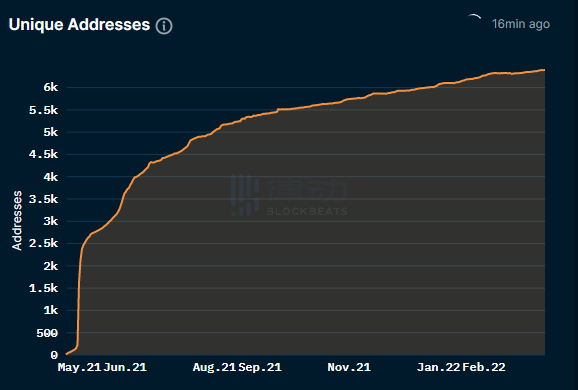

在顶峰过后,独立的持有人仍然处于一个增多的状态,那么也就意为着该 NFT 项目的筹码分配趋于平均,大户抛压较小呈现出相对健康的状态。而蓝筹项目由因为价格较高,流动性差的原因,交易量是重要的参考标的。

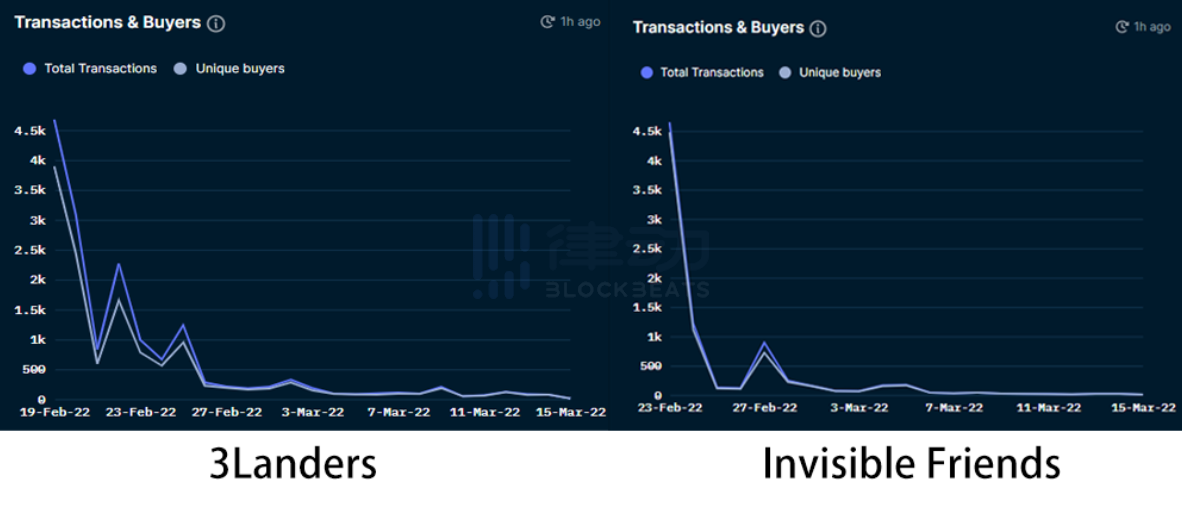

发售初期的项目在交易量数据上与发售了一段时间项目有着明显的差距。一部分原因是项目发售初期,交易量和挂单量并不稳定,特别是以盲盒形式发售的 NFT 项目,通常情况下在开盒之后的波动较大,随后才能呈现出稳定的趋势,那么交易量的波动情况在某种程度上代表了该项目的持续运营能力。以前段时间发售关注度较高的项目 3Landers、Invisible Friends 为例。

与蓝筹项目的交易量波动相比,近期发售的两个 NFT 项目虽然地板价格都稳定,但是交易量情况却大相径庭。

(3Landers 交易情况)

3Landers 整体的波动情况比较明显,说明在发售初期社区拥有持续的运营能力,拥有调动市场情绪的能力,独立持有人呈现缓慢增长的状态。

(Invisible Friends 交易情况)

相比之下 Invisible Friends 的波动情况较小,虽然地板价格始终处于 7ETH 左右的状态,但是除了歌手 SnoopDogg 在推特上传购买视频,导致短期交易量上涨以外,近期 Invisible Friends 的交易量一直处于低迷的状态,独立持有人呈现出下降的趋势。这种情况不排除项目方或匿名的玩家通过市场行为,维持地板价格的情况。

潜在的优质项目相对来说地板价比较稳定,并且拥有持续上涨的趋势。但维持价格的方式是衡量项目潜力的关键,通过资金维持价格和通过社区建设来维持价格,从交易量数据和独立持有人的数据就能做出初步的判断,而这也是判断潜在优质项目的重要方式之一。

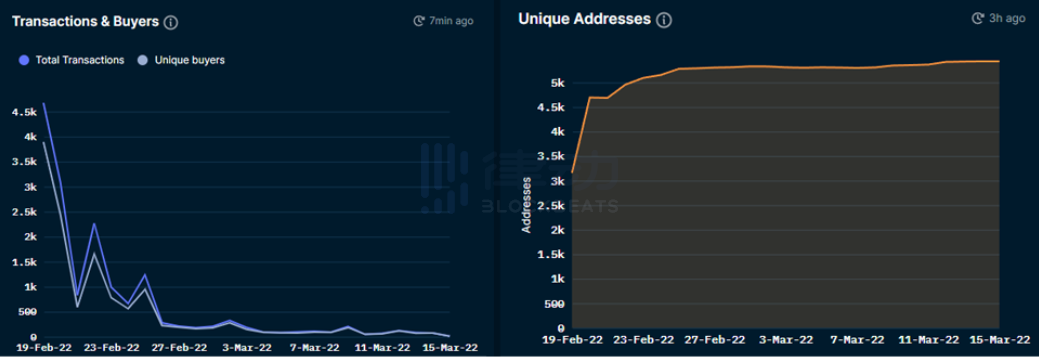

作为同样备受关注的项目 Mfer 背后数据的判断方式也截然不同,Mfer 作为一种 MEME 形式的 NFT 项目本身并没有以官方为导向社区活动,交易量数据能够反映出来的是市场的热度或者说情绪,价格的起伏一部分也源于持仓大户对市场操控。因此需要对持仓地址更深入的分析才能对趋势有一定的了解。

(Mfer 交易情况)

NFT 背后的市场数据并不像 DeFi 那么清晰明确,但也的确反应出了市场带来的情绪,从社区出发关注项目仍然是当前投资 NFT 的基本方式,本文也仅通过数据背后的几个指标对部分 NFT 项目进行简单的剖析加以佐证,帮助读者以另一种方式了解二级市场的概况。归根结底,NFT 仍然是由社区主导而引发的一系列市场行为,以纯数据为导向的 NFT 投资仍需要更深入的探索。

112

112

90

90

82

82

78

78

76

76