Knit Finance的推特主页充满了和公链、DeFi协议、金融工具、交易平台、扩容方案等的合作信息。

这与Knit Finance的功能和定位相匹配。打个比方,市场中有餐饮、服饰、电子设备等商家,微信支付作为交易中的一环,会主动和商家合作,使商家集成微信支付功能。与此类似,Knit Finance和各项目方合作是为了使资产能够在链、Layer2、协议间顺畅地“转移”。

01,应用场景

目前的公链市场,以太坊一家独大,一些富有潜力的公链和二层网络,如BSC,Polygon,Arbitrum,Avalanche等都在强调兼容以太坊虚拟机(EVM)或者支持完全的智能合约功能,为的是能够和以太坊DeFi生态共享一套代码系统,可以参与DeFi可组合性而不被孤立。

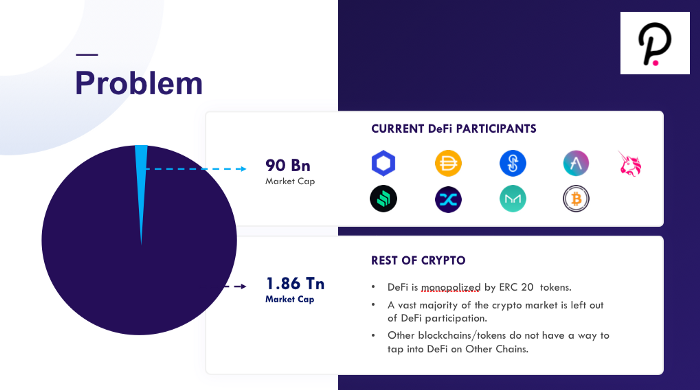

但是非DeFi资产仍然占据非常大的比例。截止今年5月份的数据显示,DeFi市场的参与者市值为900亿美元,而剩余的未能参与到DeFi的资产市值达到1.86万亿美元,是DeFi参与者的20倍。

来源:Medium

Knit Finance所做的就是为这些非DeFi资产提供封装功能。这样投资者就可以在不卖掉相关资产头寸的情况下参与质押生息,收益农耕,封装后的资产也可以用作DeFi中的抵押品和保证金。一方面维持投资的多样化,另一方面参与DeFi,提高资产的利用率。

而且不仅非DeFi资产可以被封装为ERC-20标准的资产,ERC-20资产也可以被封装成其他标准资产,从而参与其他链上生态。

所以,Knit Finance是类似于微信支付的中间件,为不同链上的资产“转移”,不同链和协议间的互操作提供通用解决方案。

根据哔哔News的不完全统计,目前Knit Finance已经和40多个项目达成合作,包括Oasis,Avalanche,Polygon,Kyber,Gate.io,API3等。(注:Knit Finance本身基于波卡生态构建)

来源:推特

02,如何封装资产?

Knit Finance中有三类参与者,分别是Custodian(托管方),Merchants(商人)、Customers/Users(用户)。

其中Custodian负责封装资产的铸造和销毁。Merchants负责对Customers/Users进行身份认证,对封装资产的创建和销毁交易进行授权。Customers/Users是原始资产的持有者,也是资产封装和销毁请求的发起者。

举个例子,如果Customers/Users需要对AVAX资产进行封装,生成ERC-20资产,参与以太坊生态中的流动性挖矿,那么Customers/Users需要向Merchant发起请求,完成KYC/AML。

KYC/AML通过后,Merchant会根据请求找到Avalanche链上的Custodian,将AVAX资产质押到该Custodian。Custodian收到AVAX后,就会发起生成KAVAX的交易(基于Knit Finance铸造的封装资产称为K-Token)。

K-Token一旦生成就能够很方便地在支持EVM的链之间进行转移。Knit Finance本身有“桥”设施来支持这些代币的转移交易。

在上述例子中,Customers/Users可以通过桥在Avalanche链上销毁KAVAX,在以太坊链上铸造KAVAX,从而满足将Avalanche链上资产转变为ERC-20资产,并转移到以太坊上进行收益农耕的需求。

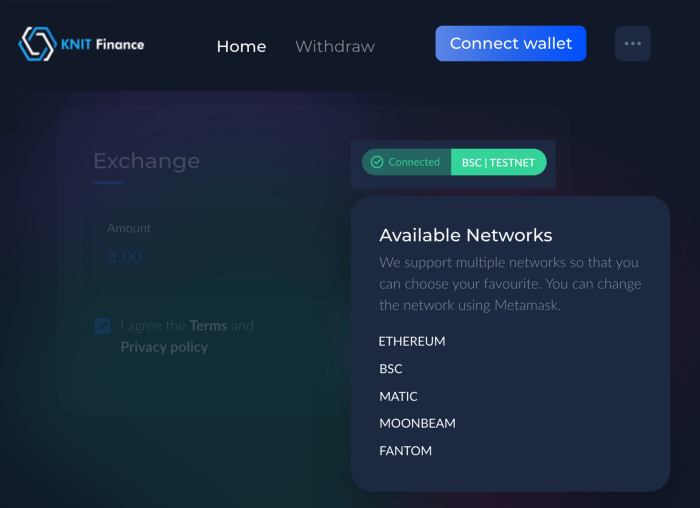

Uniswap风格的Knit Finance桥界面,目前仅支持以太坊、BSC、Matic、Moonbeam、Fantom

值得注意的是,在这个过程中,在以太坊上铸造的KAVAX资产为Customers/Users所有,桥扮演的是非托管角色,只是用来确保链和链之间的互操作,对铸造资产没有更多权限。

03,功能与特点

作为一个支持多链部署的封装资产协议和资产跨链协议,Knit Finance有这样几个特点:

首先是安全性。质押到Custodian的资产受到第三方保险保护,能对资产封装、转移过程中可能出现的风险进行缓冲。

其次是丰富性。目前和Knit Finance达成合作的项目超过40个,涉及公链,Layer2,AMM,智能合约,CEX,预言机等等,这意味着这些生态中的资产能够相互打通。

这样做能够减小资产流动的阻力。以上述AVAX资产为例,用户不需要将资产提到中心化交易所,兑换成ETH等资产,然后再提到钱包参与DeFi生态。

相反,AVAX可以直接通过Knit Finance铸造成以太坊网络中的KAVAX,不用离开钱包就能直接参与DeFi。

除了链上资产,Knit Finance也支持基于现实世界资产,如黄金、股票、法币等铸造封装资产。Knit Finance本身可支持的封装资产极其丰富。

其次,DeFi等生态也具有丰富性,不同的协议可以相互组合,这为释放出来的资产提供了丰富的应用场景,例如进行交易,质押生息,流动性挖矿,抵押借贷等。

作为一种中间件,Knit Finance越是遍布各生态,其本身的系统就会越稳健。与此同时,Knit Finance也能帮助提升非以太坊公链资产的利用率。

第三是合规性。Customers/Users在铸造封装资产之前,需要先通过KYC和AML。这样做更接近合规要求,无论是对Knit Finance本身,还是对于其合作伙伴。

事实上,目前包括美国SEC在内的监管机构已经将管辖范围延伸到了DeFi领域。在业务流程中增加KYC和AML可能是一种更未雨绸缪的做法,更符合趋势。

最后,Knit Finance对资产封装和转移收取0.25%的费用。该费用用于维持Knit Finance生态的持续发展。Knit Finance的治理则是基于KFT代币,通过持币者投票等方式进行。

03,结语

伴随Avalanche等公链的崛起,Arbitrum等Layer2的普及,链和链之间的资产交互,以及抵押借贷、流动性挖矿等功能的组合嵌套将成为刚需。事实上,市场中已经涌现出越来越多的资产跨链解决方案。

但是,跨链也同时成为了黑客攻击的重灾区。Knit Finance在资产封装跨链的基础上,为抵押资产增加保险,对用户增加KYC和AML流程,一方面解决了公链、Layer2、协议间的互操作和可组合性问题,另一方面为资产跨链增加了安全系数,也更接近合规。

128

128

102

102

87

87

82

82

77

77