8月13日,Coinbase上线TrueFi代币TRU。TrueFi是一个无抵押借贷协议。它所在的无抵押借贷赛道具备较大的发展潜力。

首先,DeFi无抵押借贷还是蓝海市场。目前在DeFi领域,借贷协议几乎全部依赖超额抵押,无抵押借贷尝试非常少。而在传统金融领域,这个市场价值11万亿美元。

其次,无抵押借贷能极大地提高资本效率。以MakerDAO为例,MakerDAO上的超额抵押率为150%,这意味着用户每借出100美元的Dai,都需要抵押价值150美元以上的资产。如果能做到无抵押借贷,借款人就能获得更多的流动资金。

第三,无抵押借贷为贷款人提供的收益率更为丰厚。目前用户在Compound上提供借贷资金,年化利率平均在2%以下,而在无抵押借贷平台TrueFi上,年化利率在2-5%之间。

此外,在风险可控的情况下,无抵押借贷相比于其他DeFi场景更接近合规要求。这个场景以数字信誉为基础,可能需要借助KYC/KYB,这使得参与者身份和风险更为明确,也更吸引传统机构参与。

一边连接着包括中心化机构在内的借款需求方,另一边则是去中心化的资金池,可以说,无抵押借贷场景就是审查与匿名、准入和无准入的衔接地带,传统机构进入DeFi的主要入口之一。因此,这是一个极具想象力的市场。

01,TrueFi基本情况

TrueFi由稳定币TUSD的发行方Trust Token推出于2020年11月21日。目前的主要服务对象是机构,包括Amber Group、Alameda Research、Poloniex等。

截止撰稿时,TrueFi总计通过55笔贷款发放了4.153亿美元的无抵押贷款,平均每笔借贷金额为760万美元。除了未到期的20笔贷款,其余35笔贷款已经100%还款,没有出现违约情况。此外,TrueFi上的贷款人总计获得了280万美元的利息,而TRU代币(治理代币)的质押人则获得了34.3万美元的收益回报。

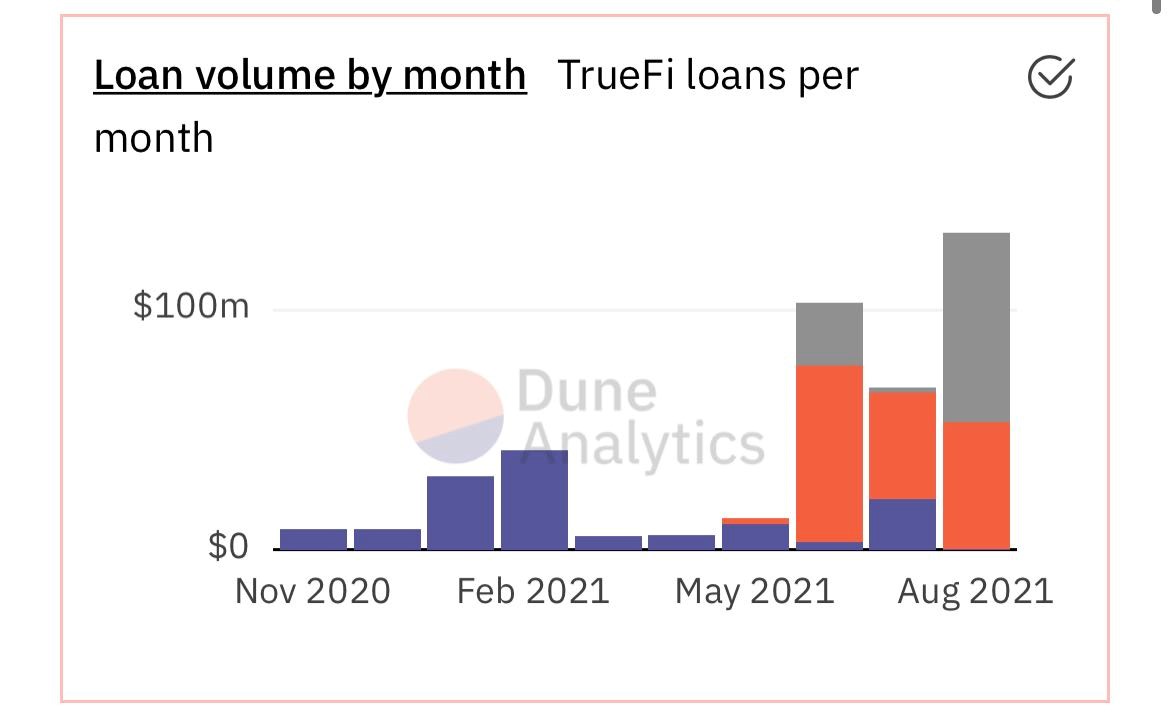

5月20日,TrueFi进行了V3版本升级,在TUSD之外,新增了USDC和USDT两种借贷资产。或许是得益于这一升级,5月份以来,TrueFi上的借贷量出现了大幅增长。Cointofu数据显示,TrueFi为以太坊链上近30天锁仓量增速第3快的协议。

5月份以来,TrueFi上的贷款量大幅上涨,来源:Dune Analytics

TrueFi背后的投资方也比较亮眼。8月5日,Trust Token获得来自a16z、Alameda Research、BlockTower的1250万美元融资。其中a16z、BlockTower为追投。其此前的投资方还包括丹华资本、真格基金等。

02,如何实现无抵押借贷?

TrueFi之所以能实现无抵押借贷主要是因为引入了借款人信用审核机制。TrueFi平台上主要有3类参与者,分别是贷款人(lender)、借款人(borrower)、治理代币TRU的质押人。

-贷款人:通过为借贷池提供流动性获得TRU代币奖励,以及借款人支付的高于一般借贷平台的利息。借贷池中多余的资金将被发送至Curve,用于优化收益。

贷款人将获得一种ERC20代币(tfTUSD、tfUSDC、tfUSDT),贷款到期后,贷款人可以凭借该代币收回本金和利息。tfToken也可以在Uniswap等DEX上流转,相当于赎回权的转让,也意味着借出资金(及权益)流动性的释放。

未来,TrueFi还将对借贷资产进行扩充,让大部分ERC20资产都能作为借贷资产,生成借贷池。此外,TrueFi的借贷池还将有更细分和定制化的发展策略,例如,设置某个借贷池仅用于为交易平台提供借贷服务等。

-借款人:目前TrueFi上的借款人还局限于挑选出的少量机构,TrueFi对借款人控制得比较严格,以此来确保初期的安全性。

借款人要具备借款资格,首先要进入TrueFi平台的白名单。TrueFi专门针对借款人制定了一套信用评分模型,评估维度包括公司背景(合规情况)、还款历史、运营和交易历史、资产管理情况、信用指标(资产杠杆率等)。TrueFi希望这套评分标准能够逐渐完善,成为DeFi信贷领域的基础设施。借款人获得的评分位于0-255分之间,评分高低将影响其借款限额。

进入白名单的借款人可以向平台提交借款申请,包括借款金额、利息、时间期限、以太坊地址等,由治理代币TRU的质押人对申请进行投票表决。只有当投票数量在1500万枚TRU及以上,支持率在80%及以上时,借款人才能获得无抵押贷款。

借款人必须在贷款到期前归还本金和利息,否则其信用评分将下降,借款人也将面临法律诉讼。

-TRU质押人:对借款申请进行投票,以此获得每笔借贷中10%的利息,以及TrueFi平台分发的TRU奖励。TRU质押人本身也是平台的治理者。

但同时,TRU质押人必须对自己的行为负责,因为一旦出现违约事件,其质押的TRU将有10%被清算,用于保护贷款人。此外,TrueFi还将在V4中建立SAFU基金,用于对贷款人进行进一步的保护。

TrueFi的弊端和风险也比较明显。首先,尽管平台对借款人进行严格把控,但是贷款人仍然被暴露于违约风险中。在超额抵押协议中,贷款人的资金能得到抵押品清算兜底,但是在TrueFi中,贷款人的保护力度(10%的TRU质押资金等)可能相对欠缺。

其次,TrueFi引入了中心化风险。无论是平台白名单,还是TRU质押人,都存在作恶,甚至联合借款人作恶的可能性。贷款人是TrueFi上最脆弱的参与者。

TrueFi这种无抵押借贷模式一方面引入了中心化风险,但是另一方面,却以去中心化的资金池服务有准入、中心化的机构,为DeFi提供了一种新的范式,或许能带来DeFi采用度的大幅提升。

03,更多想象空间

这种能够实现无抵押借贷场景的简单机制背后还有很多想象空间。

在隐私保护方面,今年6-7月份,TrueFi上线了私募贷款功能。借款人获得批准后,将能够以与公司以及白名单钱包绑定的昵称提出借款申请,还款历史、信用评分都将建立在该昵称下,从而保护借贷人的匿名性。只有当借款人违约后,其信息才会被公开。

在贷款人保护方面,无抵押借贷+保险或许是很好的方式。此外,TrueFi还在Medium发文中表示,长期来看,TrueFi将建立成一个自动化的信用评分和借贷协议,将服务更为广泛的借贷人。

正如加密风投IOSG在对2021的展望中所说:“不需要中间方背书的不足额抵押贷款是DeFi发展的一大步,这是2021年的发展重点之一。”非足额/无抵押贷款或将成为DeFi新的增长动力。

往期项目

新潮 | AutographNFT:为NFT做数字身份证明

新潮 | CryptoBlades:下一个Play to Earn游戏

新潮 | 元宇宙游戏 Alien Worlds

108

108

102

102

102

102

96

96

76

76