过去两年,DeFi生态大爆发,其中借贷领域作为非常重要的组成部分,吸引了大量的流动资金抵押借贷,但是借贷一直面临着清算风险, 从DeFi兴起到现在,已经清算过价值数十亿美元的抵押资产。

黑天鹅下,一众借贷难逃清算

资产清算对于用户而言无疑是一笔巨大的损失,比如去年的312,借贷板块尸横遍野,MakerDAO一共有3994个清算资产,仅312当天就清算了价值超1000万美元的抵押资产;与此同时,Compound的清算资产超过500万美元;Aave的清算资产接近55万美元。

再比如昨天的519,继312之后,币圈更大规模的黑天鹅暴跌事件,比特币在519当日暴跌30%+,引发了整个加密市场连锁的波动,不少中心化平台上的借贷单子因为遭遇网络宕机和死亡螺旋无法补仓导致上亿资产被清算。

市场大跌,DeFi也没有躲过,以太坊剧烈波动,导致借贷协议发生大量清算,除Venus外,Aave、Compound等借贷协议24小时内清算量均已超1亿美金。

孙宇晨差点在Liquidity爆仓了60万个ETH的故事,昨晚整个圈子都传遍了,当时在LP排队进入枪毙池,幸好神鱼及时打电话提醒他补仓,不然的话,如果被清算,我们很有可能在昨晚就看到1开头的BTC和ETH了。

刚刚提到昨晚除了Venus,主流DeFi协议的爆仓数据,你以为Venus独善其身了吗?不,它早就在519的黑暗夜之前就已经被恶意清算过了。

Venus大额清算事件,人为恶意控制

Venus代币之前算是BSC链上的优质资产,流动性很高,用户基数也不错。

事情开始于18号的晚10点,Venus平台币XVS在毫无征兆下突然被大幅拉升,大约两小时后,币价触及144 U,两小时就实现了翻倍。

在币价翻倍之后,大概19号凌晨3、4点,社区有人爆料,几个大户手里掌握了300多万个XVS,在高位抵押,借出了几千个BTC和几万个ETH,其中有一位抵押了200万个XVS借出4100个BTC以及9600个ETH,当时正在被陆续清算,200多万个XVS只剩下140多万,并且还欠Venus系统8300万美元的债务了;还有一位借了12986 ETH的账户,有47万个XVS正在被清算,欠Venus系统债务1500万美元。

除了这些已知的大户,还有其它一些借贷的账户也面临清算问题,坏账出现一大堆。

毫无疑问,这些清算单导致币价大规模崩盘,大量XVS被清算,给Venus平台造成了1亿多美元的坏账,社区直接炸锅,很多争议话题讨论的很激烈,有些到现在还未解:

1)XVS总流通1000万个,200万的XVS是大户的还是项目方的?

2)前不久Venus将XVS的借贷比率从60%提升到80%,昨晚XVS被拉高然后砸盘,是有人利用漏洞还是项目方有意为之?

3)Venus上线初期随意添加CAN作为抵押物,导致3000个BTC被借空。今天被借走超过4100个BTC和2.2万个ETH,同一个坑踩两次,项目方能力令人担忧。

19号早上8点半,Venus创始人Joselito发推表示,“Venus系统的资金是安全的,当部分借贷人的抵押品不足就会由清算人执行清算,清算的利润会转移到国库中”。Joselito还提醒,“不要过度借贷,要注意市场状况和波动剧烈的波动,以确保您的头寸不会被清算”。

不管怎样,这次的清算坏账问题给BSC链上的借贷协议带来很多负面影响,借贷领域前景堪忧。我们作为DeFi上普通的玩家,有没有什么清算风险比较低的协议可供选择呢,遇上黑天鹅事件和人为恶意操作事件时,借贷的清算风险就不能解决了吗?

当然不是。

OEC龙头借贷协议Flux,如何最大程度降低清算风险?

DeFi世界里唯一一个跨四条链(OEC、BSC、HECO、Conflux)、OEC的龙头借贷协议Flux,它创立的最初愿景就是成为一个能够抵御“十年洪水”级别的灾难的DeFi产品,说白了,就是有足够性能抵御上文提到的黑天鹅事件和人为恶意事件。

Flux是原创代码合约的协议,它优化DeFi借贷产品的利率模型、抵押模型、清算逻辑,使协议能够平稳运行。

对比一下其它几个比较典型的借贷协议,Compound的清算逻辑是当账户抵押品价值不足,超过账户借款价值时触发清算;AAVE直接调用智能合约中的liquidationCall() 方法,创建自己的自动化系统或者机器人来对贷款进行清算,方法比较简单;Liquidity采用的是超额抵押方案,取消了系统中DAI 角色的 LUSD 的利息,以一次性的 Borrowing Fee (借款费)、Redemption Fee (赎回费)代替。

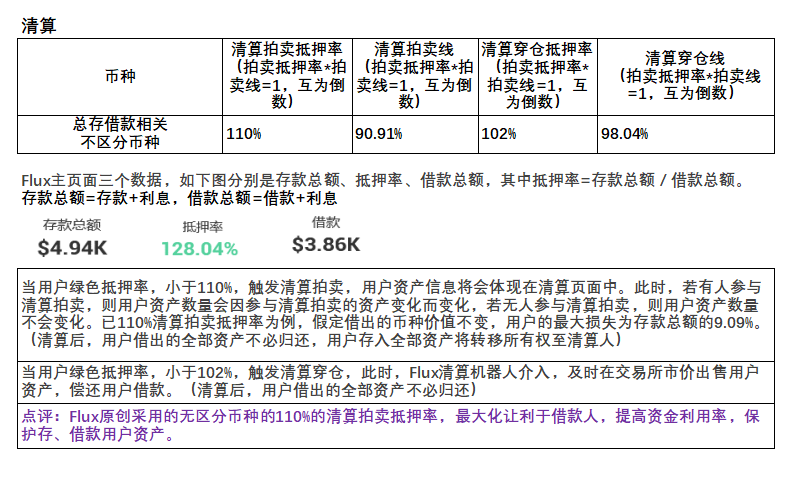

Flux根据币种的风险度,引入合理、安全的抵押因子值;同时采用的清算值是独立于抵押率的创新方式,不区分币种的清算抵押率110%。

在Flux协议中,根据对市场价格波动情况、币种市值、交易深度等多因素的全方位衡量,对不同币种设置了不同的抵押率

像USDT、BUSD、DAI这样的稳定币,质押因子130%。

BTC、ETH等价值主流币,以及OKB、BNB等平台币,属于低风险,质押因子140%。

像XRP、BCH、ADA等市值前10的主流币,属于中风险,质押因子150%。

其它币种属于高风险,质押因子160%或更高。

这样就既能最大化的提高资金利用率,又可以分币制宜,保证各自抵押品的安全性。

110%的清算抵押率是什么概念呢?就这么说吧,比如你在Compound上抵押UNI,清算抵押率60%~75%(根据不同币种会有所区分),当你质押的币种价格下跌百分之十几时,Compound就要执行清算。但是在同样的行情下,此时如果是抵押在Flux,还可以保住本金,撑到价格下跌大概45%的点位。在这个过程中,借贷用户就会有更多弹性的事件补交保证金。

我们也知道,别说极端行情了,就是波动稍微大一点,百分之十几的跌幅也是很常见的,所以和Compound相比,Flux更高的抵押率也为协议带来了更强的抗清算风险能力,像在312、以及519的黑天鹅事件中,给用户留有更长的平仓或补仓时间。

Flux团队对于清算的研究投入资源很多,花费了长达半年的时间,先后研究了英式清算、荷兰式清算、暗箱竞标清算等多种方式,用模拟程序严格建立金融模型测试,最后选择了以快速清算著称的抢拍式清算逻辑。

针对上文提到的Venus人为恶意清算事件,很大的原因就来自于平台币XVS不是主流币,还不够成熟,没有经过过市场充分的考验,市值、用户量都不能和主流币相提并论,极容易被大户操盘。这样的币种就可以被平台用来作为抵押品,是非常不负责任的,一旦价格被蓄意拉高再砸盘,协议中一长列借贷单子被清算是分分钟的事。

和Venus相比,Flux支持的抵押品基本上都是主流币,像BTC、ETH、BUSD、USDT、USDC等,没有风险较高的币种,安全性高,可以一定程度避免Venus悲剧的重演。

同时,在Venus危机中,Flux技术团队也给出了防御布局的计划:监控公链期望攻击成功的成本、协议代币的清算滑点、资产借出风险,以及在爆仓线触达后强制移交主动清算机器人。

最近市场波动大,项目风险事件也层出不穷,Flux在一次次的考验中都表现得非常稳健,经受住市场剧烈波动的考验,5月数次大跌平台0清算。我们期待它接下来的发展!

96

96

95

95

91

91

89

89

89

89