引言

2021年对YFX全球市场的拓展是至关重要的,YFX会加快对各国、各地区用户本土化的步伐,将现有中心化交易所永续交易员吸引到去中心化衍生品DEX领域内,从而实现跨越式发展。

以下为AMA全文

吴另另:大家好下午好,我是BlockWay的创始人吴另另,同时也是今天499Block AMA活动的主持人,非常感谢499Block为我们提供了和优质项目对话的平台。

BlockWay是由海内外区块链头部流量主联合发起成立,致力于打通海内外信息与渠道壁垒,实现资源的无缝对接。BlockWay拥有海内外项目丰富的运营经验,集资本、媒体、渠道优势于一体,能够在基金扶持、项目孵化、品牌推广三个方面提供真实有效助力。BlockWay同时致力于区块链知识的布道普及,将联合海内外优质项目方、焦点区块链大V,技术大拿等为大家提供最火热、最前沿的信息分享。

今天的AMA我们有幸邀请到YFX.COM来到499Block,为我们详细介绍YFX平台创立的初衷和未来的展望。那么我们就邀请嘉宾先做一下自我介绍吧!

John Wang:大家好,我是YFX.COM中文社区创始人John Wang,很高兴做客怪兽社区与大家畅聊DeFi衍生品赛道的价值机会及YFX.COM项目的进展、技术优势和未来的展望。

其实,在对外宣传上,YFX.COM目前并没有完全披露团队的信息,我个人也是通过不断与YFX.COM团队邮件、telegram联系,发现YFX.COM是一个有中本聪情怀的技术团队。他们想把YFX.COM做成Bitcoin一样,团队仅仅是这个项目最初的技术开发者,后续的YFX.COM将完全社区化运行,哪怕中本聪消失了也可以运行。毕竟在区块链的世界,Code is law。

之所以成立中文社区,是有一次偶然的机会,通过朋友认识到了YFX.COM的团队。在沟通后觉得YFX.COM的背景以及整个项目的进度都很超预期。沟通过程中了解到,YFX之前本身就是一个全球化的技术团队,此前一直在做中心化衍生品交易所以及DeFi相关的研发。

在YFX产品正式上线之前,我就参与内测并且试用了这个平台,在体验上,我觉得YFX比现在市面上的其他产品用户体验都好,之后大家一拍而合,想要拓展中国市场,因为我身边做合约交易的人很多。然后我们就达成了合作。

下面对YFX做一个简述:

YFX(www.yfx.com) 是一个基于 ETH (layer2)、BSC、Heco、Tron、OKExChain、Polkadot 的跨链去中心化永续合约交易平台,提供 BTC、ETH 等资产高达 100 倍的永续合约交易服务。YFX创新使用高流动性、低滑点的 QIC-AMM 做市商池交易机制,为用户提供了流畅、安全的交易体验。YFX已经成功支持 Layer2 的永续合约交易服务,它融合了永续合约交易员期望的 Cefi 式杠杆以及 Defi 系统的 AMM 的流动性和简便性 , 未来将成为 Defi 领域基础性的金融设施。

YFX.com是团队花费重金购买的域名,全称为Your Future Exchange(你的未来交易所),其数学意义在于Y=F(x)这个公式,时刻提醒我们要对数学、产品,逻辑时刻保持一颗敬畏之心。

吴另另:好的,那接下来我抛出几个问题,邀请John Wang来帮我们解答,让我们社区的朋友对YFX.COM有一个更清晰的认识。目前,DeFi衍生品的用户和交易规模都较小,制约DeFi衍生品发展的因素有哪些?

John Wang:DeFi 衍生品的主要瓶颈是 gas 成本,流动性及交易延迟,针对于这些问题,YFX.COM V1 版本就有了落地的解决方案,而且这些解决方案都是以用户需求、操作角度为出发点考虑、设计、优化、完善整个产品的设计逻辑,每一个环节、每一行代码都会经过安全审计机构certik的检阅,在衍生品交易机制上的创新实现了公平公正、数据公开透明。在此基础上,快速部署ETH layer2并成功上线,极大程度的降低了用户矿工费成本并且极大提升了交易效率,真正意义上的带来能够媲美甚至超越中心化交易所的交易体验。

在打磨产品上能看出来团队的专业与优秀,下面的四点,可以分享给大家!

1. 其他项目都在ETH上跑,但是手续费实在过于高昂,大多数用户手续费有点扛不住。而YFX.COM第一个提出“跨链支持以太坊、波场、币安智能链、火币生态链、OKEx公链、波卡等6条公链的去中心化的永续合约交易平台”的概念。直接上线的都是手续费低廉、速度快的公链,比如Heco和Tron,现在YFX.COM已经支持layer2,这将大幅度降低交易摩擦成本,提高交易速度,为用户提高更优质的交易体验。

2. 在去中心化永续合约中第一个提供了100倍杠杆交易,100倍杠杆交易是中心化永续合约交易所创造者BitMex的招牌,相信在去中心化行业中,谁先做出100倍杠杆,谁就拥有了BitMex那样的设计能力,也可能成为下一个去中心化下的BitMex。显而易见,YFX.COM提供了!

3. YFX.COM的维持保证金率只有0.5%,跟中心化交易所一个水平。反观其他的永续合约交易所,一般都是5%起。这个是什么概念呢,假设用户开10倍杠杆做多,本来是跌10%会归零。如果是5%的维持保证金率,下跌5%就给爆仓了。但是YFX.COM通过良好的设计,可以下跌9.5%才爆仓。高的维持保证金率只会让用户提前爆仓,这个对用户来说是极其不公平的。

4. YFX.COM行业内最低的手续费,手续费仅收取0.05%,万分之五,无任何资金费率,这在DeFi衍生品赛道是最低的。另外YFX.COM还做了邀请机制,玩家使用你的邀请地址进行交易,手续费的30%将会直接返到邀请地址中,每一笔都可以在链上查询。

吴另另:DeFi衍生品有很大的市场需求,这个赛道的创业者也很多,您能为我们介绍一下YFX吗?的竞争优势有哪些?

John Wang:首先DeFi不再依赖旧有、低效的基础架构,而是利用密码学、去中心化和区块链来构建新型金融体系。该系统可以更有效、公平和开放的方式访问知名金融服务,完成付款、借贷和交易。DeFi也很有可能成为金融系统的新基石。根据传统交易所的发展路径来看,衍生品市场规模要数倍于现货市场,因此去中心化衍生品交易所也即将迎来爆发期,其市场潜力要数倍于当前的 DEX,YFX.COM将会立足于与DeFi衍生品赛道,以专业专注的心态做好我们的产品,通过不断的技术迭代打造一款完全去中心化的、数据公开透明的、安全稳定的、简洁高效的、极具创新能力的衍生品交易平台。

我相信当你看完下面的这个分析对比图,会对当前去中心化永续合约产品的发展有更清晰或全面的认识的同时,会对YFX有更深入的了解,无论是在基础功能支持以及产品支持方向,YFX的整体实力是毋庸置疑的,这也就是为什么很多用户会优先选择YFX的原因。

YFX是全球唯一一家跨链支持以太坊、波场、币安智能链、火币生态链、OKEx公链、波卡等6条公链的去中心化的永续合约交易平台,并且提供高达100倍的合约交易BTC、ETH等资产。YFX首创的QIC-AMM机制能够更公平公正的解决交易者的问题,超低的滑点,无资金费用率。在YFX上我们希望用户可以像在中心化交易所一样开平仓。

总结以下几点:

1、极具创新的金融模型:衡量一个衍生品交易所是否健全的标准之一就是对极端行情下的处理,YFX.COM 特有的无穿仓设计,很好的解决了在极端行情下,系统依旧不会出现清算穿仓的情况,同时此机制也可以抵抗区块链的延时、不确定性等问题。YFX.COM已经经历过几次比较大的极端行情,到目前为止,没有出现过一次穿仓现象。

2、丰富的业务类型:目前YFX已经完整的支持了正向合约、反向合约、混合合约,理论上任何一种资产,只要存在价格波动,就可以在YFX上实现正、反、混合合约交易。

3、支持1-100倍杠杠:在YFX.COM系统设计中,用户可以选择任意的杠杠倍数来进行合约交易。可以同时满足不同人群对不同杠杠的需求。

4、交互设计:在设计YFX.COM之前,充分调研了市面上各大中心化交易所与去中心化交易所的产品设计,目前YFX.COM的页面设计兼容了专业交易员和普通用户,同时也考虑到了世界不同地区的用户的使用习惯,YFX.COM的交易页面是可以定制化和模块化的、可以分离一些模块,调整他们的大小,移动到最适合自己的位。使用过YFX.COM的用户可以很明显的感受到,在YFX.COM上交易无需特意的去查看文档,学习成本非常低。

5、跨链平台支持:已经支持了4大公链,okexchain polkadot会陆续安排,未来会支持更多的公链,只要用户在哪,YFX.COM就会支持对应的公链。

6、资产安全与数据公开透明

吴另另:YFX会怎么解决DeFi衍生品交易深度和流动性不足的问题?

John Wang:DeFi衍生品赛道仍然处于相当早期的阶段,交易量跟中心化交易所相比还非常小。对比中心化系统上衍生品与现货的交易十倍量级的差别,我觉得DeFi衍生品的爆发还远远没有到来,现在制约衍生品发展的主要障碍是流动性的问题,中心化交易所是通过订单簿完成撮合的,用户与用户之间互为对手盘,如果没有做市商,仅凭用户自己割裂的买卖需求提供的流动性,是很难高效地撮合订单的。而在去中心化交易所上,链上效率低,做市商很难控制交易成本,无法有效地提供流动性,用户也就很难在理想的价格完成交易,YFX.com通过QICAMM机制,根据恒定积分函数计算出动态深度,流动性池子决定了YFX.com的交易深度,为了鼓励用户稳定地提供流动性池子,用户手续费将有20%返给流动性池子,流动性池子的持仓盈亏将会激励更多的用户添加流动性池子,代币上线后,质押LPToken将会有平台代币奖励等等。

大家也都知道,对AMM机制的创新(CFMM模型)让Uniswap爆发式增长,使其稳坐DEX的王座。YFX.COM沿用了Uniswap的CFMM的基础模型。但将CFMM移植到了比现货市场更广阔的永续合约产品上。据悉,“永续合约是加密货币中交易量最大的衍生品,甚至每天可产生亿万级的交易量。”这么做的好处是,既避免了Uniswap的激烈竞争,又让做市商和投资者看到它的成长空间。

同时,YFX.COM创新的研发出了独特的基于指数报价和恒定积分的动态深度金融衍生品交易协议(Quoted Index Price and Constant Integral Based Automated Market Maker),简称为QIC-AMM。该协议可以降低交易的滑点,减少无常损失。与Uniswap相比,为交易者节省了交易成本。相比与同类竞品平台如dYdX使用的是传统的订单薄模式。YFX.COM的QIC-AMM模式顺应DEX的发展潮流,更透明,更能取得用户的信任。

此外,YFX.COM的杠杆倍数支持高达100倍,能为用户带来更大的资金利用效率。在发展战略上,与其他多点开花,分散发力现货、借贷、永续合约等多个产品类型不同,YFX.COM只专注衍生品产品的打磨,成功支持以太坊 Layer2 的永续合约交易服务,提供费用更低、速度更快的永续合约交易,融合了永续合约交易员期望的 Cefi 式杠杆以及 Defi 系统的 AMM 的流动性和简便性。

吴另另:在交易结算交割问题上,YFX是怎么设计的?无穿仓设计是怎么实现的?

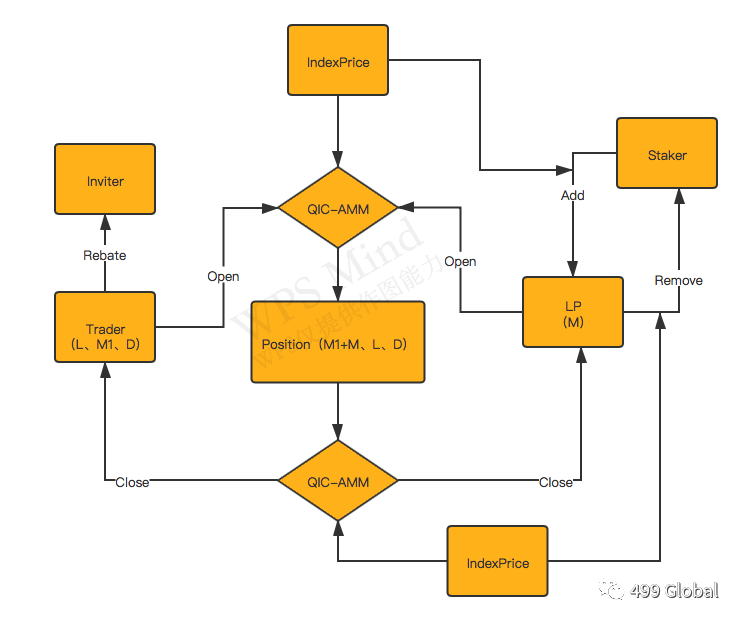

John Wang:YFX.COM 根据多年在中心化永续合约交易系统开发技术积累下,独创了 QIC-AMM 机制,该机制能够保证了用户在 YFX.COM 上很流畅的开出 100 倍的合约仓位。

YFX.COM 机制简单解释就是基于中心化指数报价,利用恒定积分函数计算动态深度,用户和流动性做市商池子进行点对点定向撮合结算的指数报价自动做市机制。

指数价格:从衍生品的定义来说,衍生品是一种金融合约,其价值取决于某种或多种基础资产或指数,目前数字货币 BTC、ETH 等资产的定价权掌握在中心化交易所的币币市场,现有市场的价格均来源于此,包括中心化衍生品、Uniswap,预言机等市场价格。YFX.COM 的 indexprice 来源于 Coinbase、Binance、Huobi 和 OKEx 等一线交易所,根据交易量进行加权计算出的指数价格。

动态深度:衍生品交易是单币交易,流动性池子是某个单币资产池子,YFX.COM 根据流动性池子的资产利用动态分布函数,生成集中流动性,X~N(indexprice,σ2),σ表示流动性池子的深度标准差。可以有效的模拟市场深度,限制大额资金对流动性池子的冲击。

点对点撮合结算:用户交易信息先上链,系统按照订单上链的时间戳价格上报智能合约的方式交易,用户和做市商点对点的定向匹配,形成一个多空对赌仓位信息及资产进行上链。交易方式采用分仓模式,系统内每个仓位进行分离,进而保证系统零和不会穿仓。

YFX.COM 在 QIC-AMM 的机制保护下,支持用户 100 倍杠杆交易,较为完美解决了系统零和不穿仓,不会被价格稳定套利,保障了流动性池子和用户的资产安全。

YFX.COM 的主要交易方式

交易用户:

流动性用户:

吴另另:YFX.COM的创世挖矿已经圆满结束,那通证什么时候会上线,模型、应用场景是如何设计的?

John Wang:关于YFX平台上线具体情况要关注YFX的官网公告。近期也会有重要的消息会公布。

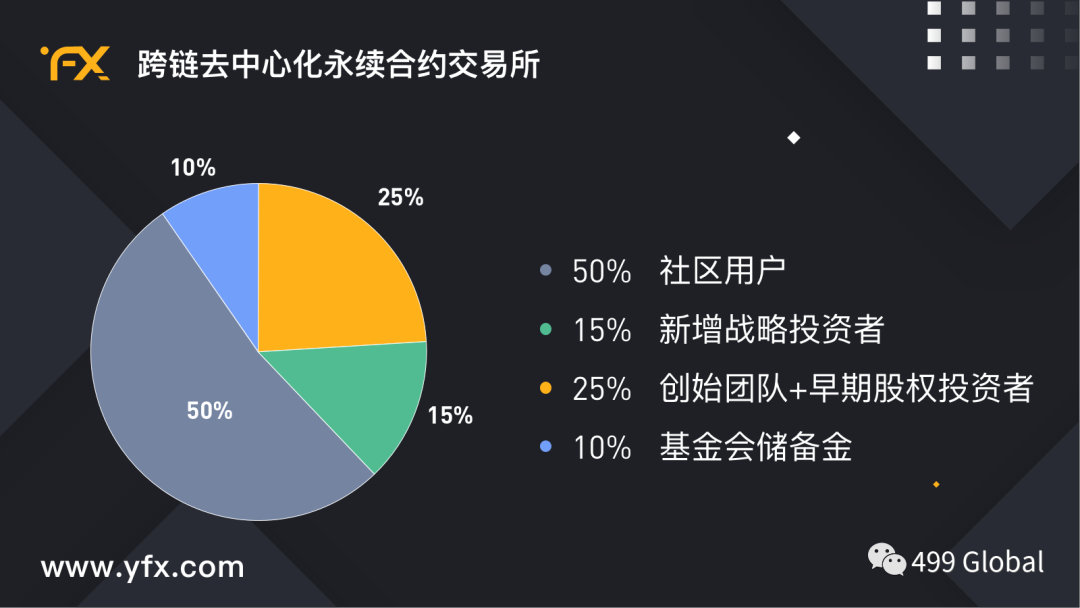

YFX 是 YFX 跨链去中心化永续合约交易平台的平台币,平台币将会在ETH 、BSC、Heco、Tron、OKExChain、Polkadot 等各大公链各发布一部分,YFX平台币总量为100,000,000。YFX代币用于整个去中心化平台的治理。YFX代币采用分期奖励性发放,其中社区通过挖矿或者做市流动性贡献奖励等方式获得,开发团队和前期投资人只拥有少部分币,并且在未来几年时间内线性解锁。

代币分配:

这是YFX平台币经济模型

1. 平台收到的手续费的50%用于直接在各大去中心化币币交易所中不定期回购销毁,所有数据公开透明。

2. 不超过50%的风险基金可以用于平台币的回购销毁。

3. 平台币可以作为保证金进行合约交易。

4. 持有平台币拥有平台的提议权、投票治理权等权利。

从YFX发行机制上看,YFX平台币赋能6大公链。

与其他DeFi通证在以太坊或币安智能链等单一公链发行不同的是,YFX平台币将在以太坊、波场、波卡、币安智能链、火币生态链、OKExChain这6大公链发行。YFX平台和通证的跨链属性,使其覆盖了这些公链生态的大多数玩家,这是YFX通证网络效应爆发增长的基础,是其他单一公链生态的DEX无法比拟的优势(潜在用户基数广,成长势能高)。

从需求角度讲,YFX通证的需求主要体现在回购销毁、合约保证金、治理权力等机制设计上。下面,将分别从这3个方面看YFX通证的市场需求。

(1)回购销毁机制:通缩资产

YFX通证的回购销毁资金来源主要有两部分:第一部分 ,平台手续费的50%将用于不定期回购销毁YFX通证币;第二部分,不超过50%的风险基金被用于回购销毁YFX通证。从YFX通证回购的销毁机制,可以看出YFX通证属于通缩性通证,这是YFX通证与其他主流通胀性DeFi通证的最大不同。YFX通证的通缩属性赋予了其经济上的稀缺价值。

(2)应用场景:合约保证金

YFX通证将被去中心化永续合约YFX平台的交易玩家用于保证金,进行合约交易。这表明YFX通证属于应用型通证。YFX的这一用途,将刺激平台很多玩家购买YFX通证,这有效增加了YFX通证的市场购买需求。

(3)治理权利

YFX通证持有者,具有去中心化永续合约平台YFX的提议权、投票治理权等权利。这表明YFX通证属于治理型通证。YFX通证的治理属性,有益于增加市场对YFX通证的购买或质押需求,以满足对去中心化永续合约平台YFX的参与治理需求。

总结:

1.YFX通证的需求主要来源于回购销毁、合约交易玩家、参与治理用户的购买,这是YFX通证需求的基本盘。

2.在初始供给比较少、市场需求比较大的情况下,YFX通证的流通价格毫无疑问是值得想象的。六大公链赋能的DeFi衍生品交易平台通证。

YFX绝对是 layer2龙头币!

吴另另:ETH手续费高昂,延迟严重,衍生品对区块链网络的性能要求比较高,YFX.COM在选择扩容方案、会考虑哪些东西?

John Wang:对于YFX.COM而言,YFX.COM的首要原则是让每个人的资产都可以安全地保留在智能合约中,而不是被其他人黑入的智能合约。YFX.COM的layer2智能合约代码已经过美国知名的安全审计公司certik的审计,在收到Certik的安全认证报告后,YFX.COM技术团队再次对代码进行了一些改进,并进行了数周的测试,目的是给用户提供与中心化交易所一样的衍生品交易产品。现在YFX.COM对交易设计和代码安全性已充满信心。

YFX.COM选择xDai作为layer 2解决方案,为用户提供去中心化的永续合约产品,很好地解决了以太坊gas 价格不可预测,堵塞可能减慢交易速度。通过xDai,使用以太坊公链,YFX.COM的交易用户就可以简单、轻松地、稳定地进行去中心化永续合约交易,为了方便大家理解YFX.COM支持layer2的具体优势,我为大家总结以下5点,

(1)大幅度降低交易费用。xDai Stable Chain侧链提供5 秒的区块确认以及 0.0002 美金每笔的超低额手续费,相比以太坊主网,交易费用可测,费用更低。YFX.COM的交易费率也是DEX中最低的,0.05%的手续费,无任何资金费率。

(2)更快的交易速度,即时交易结算。以太坊主网的tps目前是15个左右,而YFX.COM使用了xDai,tps将提高到70左右,效率提升4.7倍左右,交易可以实时完成,甚至可以达到CEX的流程程度。

(3)降低交易门槛。因为现在交易费用减少了很多,YFX.COM也将降低最低交易门槛,允许用户以更少的资金在YFX.COM上进行永续合约交易。

(4)通用保证金。用户可以使用一个保证金账户在多个永续合约市场上进行交易,这将大幅提高资本效率,并且使得交易更加便捷。用户可以存入 ERC-20 资产,经由Dai转换为xDai抵押品,然后在同一账户中交易YFX.COM提供的所有交易对(以太坊网络)。

(5)更高的杠杆倍数。用户可以使用更高的杠杆率(高达 100倍)在 YFX.COM上进行交易。

YFX.COM成功上线以太坊layer2上的永续合约产品,不仅为用户提供了一款快速的、便宜的、安全的永续合约产品,还将丰富layer2生态,甚至推动DeFi应用更快向layer2 网络迁移,从而加速DeFi生态的繁荣。

吴另另:YFX.COM在完成战略投资后,一直不断进步着,能给我们分享下最新的动向么?接下来的规划有哪些?

John Wang:

这是产品路线图,在产品层面上,YFX.COM 旨在打造一款完全去中心化的、数据公开透明的、安全稳定的、简洁高效的、极具创新能力的衍生品交易平台,在交易体验感上可以完全媲美中心化交易所。

了解参与YFX的小伙伴也见证了,从YFX.COM永续合约产品的设计、上线八种国际语言的速度、跨链兼容所有公链的想法与一一实现(6大公链)、完美适配手机版和PC版来看,YFX.COM的团队确实是一个非常专业的区块链研发团队。YFX.COM会根据自己的节奏去布局去中心化衍生品这个赛道,目前团队在部署OKExhain的上线、完成后会第一时间通知大家,YFX.COM希望把衍生品做到极致,相信用过YFX.COM的用户也会爱上这个产品。

之前我对外明确表示过,2021年对YFX全球市场的拓展是至关重要的,YFX会加快对各国、各地区用户本土化的步伐,将现有中心化交易所永续交易员吸引到去中心化衍生品DEX领域内,从而实现跨越式发展。

135

135

102

102

91

91

87

87

87

87