文章作者:HashKey Capital 研究总监 郑嘉梁

友情提示:共计 6400 字,建议先收藏再阅读

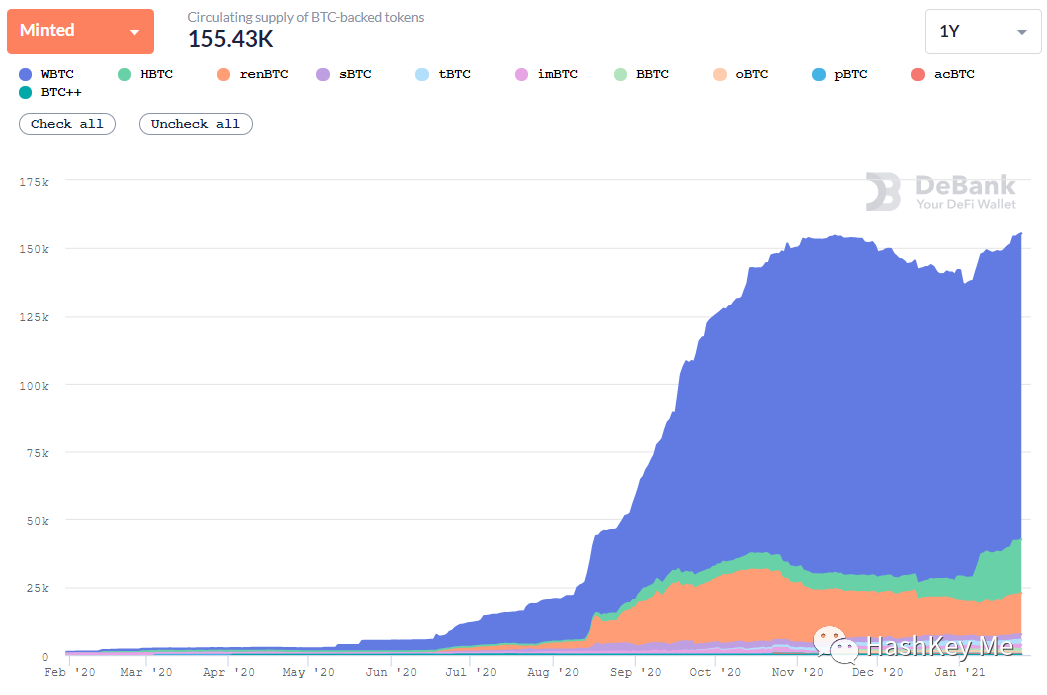

资产跨链随着DeFi的发展逐步打开隐藏属性,真正的跨链还没有成型,但是锚定资产这类「半跨链」模式已经在DeFi领域崭露头角。

资产跨链概况与理解

跨链资产兴起的底层逻辑是原生资产平台(Bitcoin)的供给和开放金融平台(ETHereum)的需求割裂,底层资产供应不足。第一代跨链资产验证通道和使用场景的可行性,第二代跨链资产开始丰富自身应用范围。

文章观点如下:

由于区块链链间分割状态,进行资产跨链非常必要,底层资产不足将限制DeFi发展;

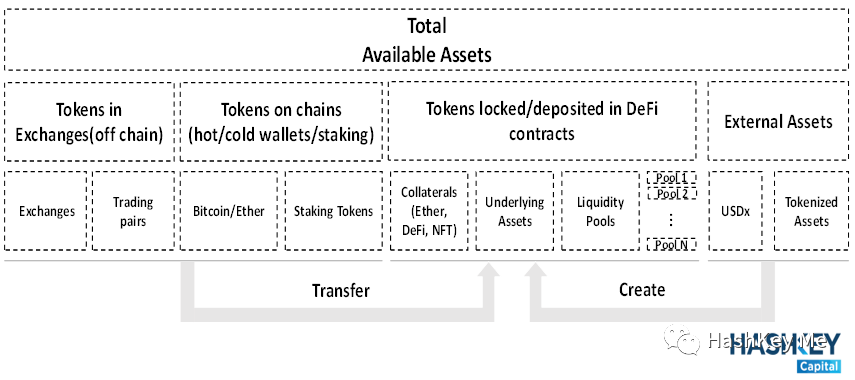

虽然数字资产市场庞大,由于各种细分生态的存在,实际可用资产不足;

资产跨链、链上原生创造和外部资产上链是解决资产不足的三个方向,目前来看资产跨链最有优势;

跨链资产的四个作用是抵押资产、流动性池子、衍生品标的物和融合创新;

其他公链也会通过跨链和以太坊生态进行融合竞争。

讨论跨链资产的意义在于,这是一种直接将高价值、高流动性和高认受性资产进行金融化的途径,并暂时是最有效的手段,基于以下事实和判断:

比特币将在很长一段时间是市值最大以及流动性最好的数字资产,但是其没有办法搭载复杂的智能合约,无法将资产市值转化为应用的底层;

以太坊、波卡等大型公链会聚集一大批应用,但是生态错配,即开发者在其他公链,大部分用户还是比特币的用户(包括最近入场的机构投资者)。直接使用Ether或者ERC20 Token的门槛限制了DeFi出圈;

跨链资产或者锚定解决了这个问题,把比特币价值引入到其他公链上来。降低了用户的心理迁移成本,换了形式持有比特币,但可以参与应用(如获得收益);

DeFi/NFT的内生资产创造是另一种途径,但是创造代币的资质和认可性弱于比特币,缺乏强共识;

外生资产USDT主要用于交易,USDC的使用还远不如WBTC,SECurity Token的实现起来仍需很长时间。

一、资产跨链发展

2016年9月,Vitalik Buterin在为R3所做的报告《Chain Interoperability》对跨链的技术路径和应用价值做了阐述,公认的跨链技术分为公证人机制、侧链/中继和哈希锁定三类。

应用价值体现在:资产跨链(Portable Assets)、原子交换(Payment-versus-payment or payment-versus-deliver)、跨链预言机(Cross-chain oracles)、广义跨链合约(General cross-chain contracts)。跨链技术的难点主要集中于异构跨链,双边共识机制、安全模式、加密算法、出块时间不一致。具体的跨链技术情况,市场已经讨论很久,不做赘述。

资产跨链是跨链的首要应用。跨链的最终目的是实现所有链间信息的共享,但是由于应用端(DeFi)的爆发,资产跨链提前出道。甚至也没有借助主要的跨链平台Polkadot、Cosmos,而是先行以Wrapped Token的模式,通过智能合约的模式运转起来。

WBTC是这一类锚定资产的代表,简要而言就是把一个链上的资产存入 Vault(中心化或者去中心化),发行机构在另一条链上发行对应以另一链支持的等额资产。出现这种现象的原因是:

DeFi快速发展,需要底层资产,尤其是基于ERC20标准的底层资产;

跨链是中转站,目的是可以为以太坊智能合约所用,这是最重要的特性,而不是跨链技术本身;

去中心化程度不是第一个考虑因素,能用是第一位,USDT/ USDC/ WBTC都是这种例子,本身很中心化但可用;

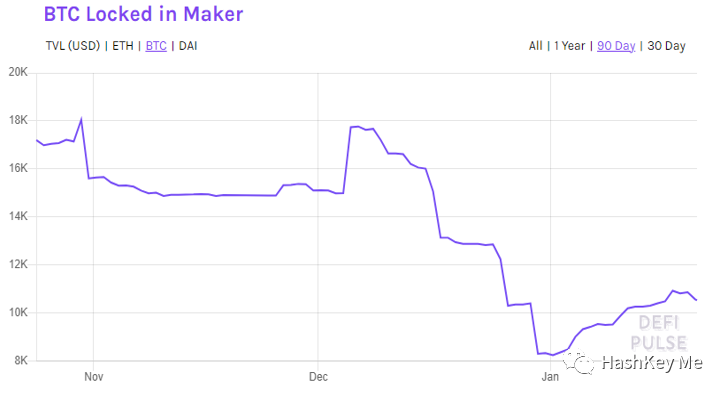

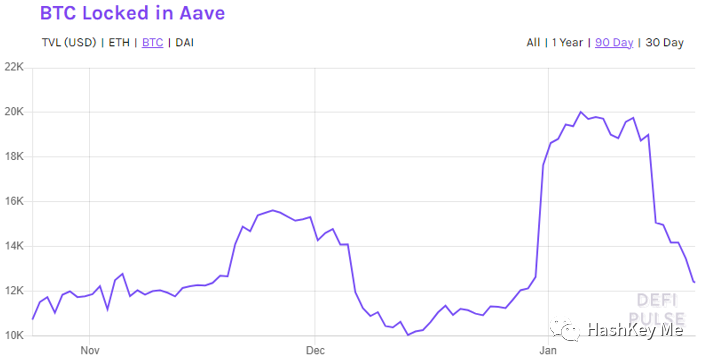

Maker引入多资产抵押,开启了DeFi和跨链资产联动的先河。2019年11月,Maker 在 ETH 以外增加了 BAT 等多个数字资产的抵押借贷,在2020年5月,又引入了 WBTC 作为抵押借贷资产。2020年1月 AAVE 将 WBTC 引入,2020年7月 Compound 将 WBTC 引入。目前来看,WBTC 主要分布于这几个 DeFi 合约里。所以对跨链资产产生实质需求的正是DeFi和流动性挖矿。

二、资产平台与金融平台割裂,是资产跨链底层原因

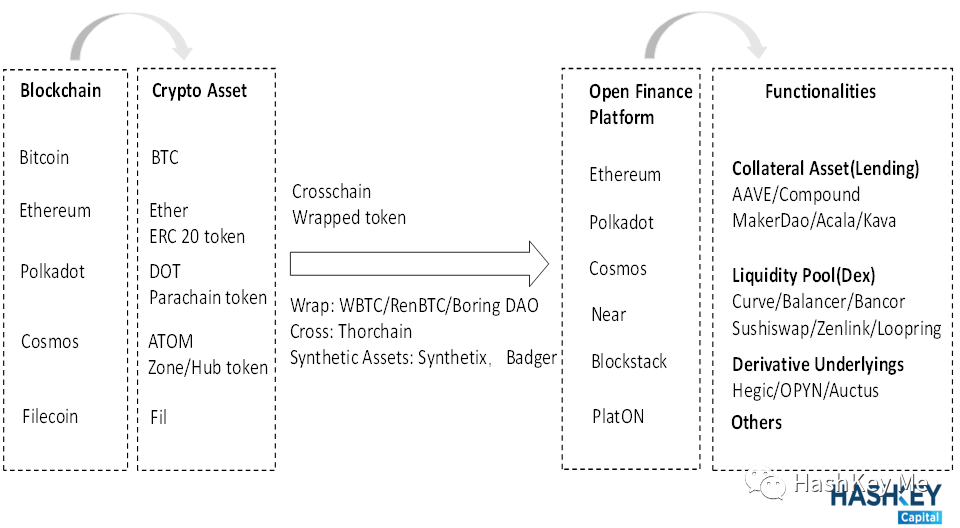

我们把原生资产平台和开放金融平台进行以下定义和分类。

原生资产平台:可以产生加密资产的平台,最大的为比特币,也包括以太坊的等其他公链。

开放金融平台:可以执行智能合约,并运行DeFi的平台,如以太坊、波卡等。

我们从资产和金融功能这两类角色分开,二者之间也可以有重合:

大部分平台兼具两类角色,但是现实是最大的资产平台 Bitcoin 和最大金融平台 Ethereum 是割裂的。如果一定要求原生资产平台和开放金融平台的角色合一,那将一定程度阻碍DeFi的增长。

如果以以太坊为例,DeFi发展到现在,真正被用于底层资产的 Ether(被打包为WETH)只占以太坊的4.65%的总供应量(约530万个,其中一半用于Maker),约为 61 亿市值左右,只比 WBTC 市值高了约65%。

如果要增加金融平台的可用资产,目前主要有三个途径:

一是资产跨链,把大市值高流动性的区块链原生资产进行引入;

二是是引入外部资产,即所谓的资产上链,如美元(变成稳定币)或者证券Token化(未来);

三是链上直接资产创造。

随着DeFi的兴起,底层资产确实是主要沿着这几条路走过来的。其中 WBTC 基本用于DeFi,外生资产 USDC 和 USDT 合计在 DeFi 中使用了14.3亿。跨链资产目前是除了开放金融平台以太坊原生资产 Ether 外,最主要的底层资产来源。

第三种路径即直接创造资产,即开放金融平台直接内生的创造资产,如DeFi和NFT:

我们观察到DeFi和传统金融协议类似的一点是,DeFi本身不仅创造了金融工具,也创造了金融资产。

比如 Maker,既创造了借贷协议,也创造了稳定币Dai,还有治理代币MKR。Synthetix既有合成产品协议,也有平台代币SNX以及S资产(合成资产)以及i资产(反向资产)。

但是路径有所不同,传统金融是基于底层资产,如贷款、股权等在上层做出一层权益层,和资产强绑定。DeFi创造的资产可以不限于某一种协议或仅表达为一种治理权而没有直接经济属性(依靠共识)。

对于NFT也是如此,NFT也可以被原生的创造出各类资产,如游戏道具、加密艺术品、Social Token等,NFT资产也很快被用于DeFi。NFT的资产更接近于直接创造,而不是基于一个协议,未来有更多其他类型的Dapp,都可以通过ERC20后者ERC721直接生成。

但DeFi/NFT原生资产的问题就在于共识弱、波动大,用起来不方便,比如Synthetix的合成资产需要SNX用以700%的超额抵押,资本效率很低。或者反过来说,流动性折价和风险折价很高。

DeFi要发展,离不开资产的打通(内部转移路径畅通),以及借力外部资产。三类增加可用资产的途径来看,跨链资产扩展性好、认受性高,其对于DeFi的意义就如同USDT相对于中心化交易所的意义一样。

三、跨链资产在DeFi的四个用途

我们以 WBTC 为例,用简单的统计看一下跨链资产在DeFi都做了什么。

目前WBTC的供应量约为11.2万个,我们统计前50个地址主要分布如下(2021年1月21日):

3.1 抵押资产

抵押资产主要是用于借贷协议,这也是 WBTC 最主要的用途,目前WBTC的50%左右都存在三大借贷协议Compound、AAVE和MakerDao中。

3.2 提供流动性

WBTC 在 DEX 领域主要是提供流动性的池子,这在流动性挖矿兴起后发展开始加速。

如在SushiSwap的WBTC/WETH池提供流动性,约8400个 WBTC,WBTC/WETH 池流动性达到6.2亿,约占20亿总池子的1/3,比 SUSHI/ETH 的2.2亿要大很多;

如在 Curve 的 RenBTC/WBTC 池提供流动性,约 5330 个 WBTC。

3.3 提供衍生品底层标的

这个用途还没有起量,虽然市场很看好链上衍生品的发展,但是市场规模很小。从有限的项目来看,去中心化期权平台Hegic/Opyn/Auctus基于Ether和WBC构建了期权池。

期权比期货多了行权日这一属性因而变得复杂,需要流动性好的标的物。期权市场发展了这么久,也不过主要是BTC和ETH两类,因为其他资产底层流动性确实不佳。

3.4 融合创新应用

Badger Dao给我们提供了一种思路。Badger将比特币引入到以太坊的DeFi生态,但是和其他跨链资产不同的是,并不满足以只是做成资产传输的通道,而是继续基于这个DIGG(其发行的BTC代币)衍生出更多功能。DIGG本身也不是完全的挂钩代币,是带奖励性质弹性代币(模仿AMPL)。其他有意思的功能包括:

DIGG会根据价格变化将奖励分配给DIGG Set(Badger的其中一个机枪池);

DIGG可以和WBTC一起存入Uniswap和SushiSwap进行流动性挖矿;

BTC计息代币bBTC;

从原生BTC打包生成WBTC/RenBTC;

一键点击存入机枪池功能Zap。

BadgerDao进一步打开了跨链资产的应用空间,各种具有想象力的应用会被开发出来,尤其是和其他DeFi合约的合作,以及去中心化保险对它的覆盖(TVL已经超过10亿美元)。估计也会有很多仿盘,进一步激发行业充分发掘跨链资产的应用潜力。由于跨链资产的稀缺性,未来合约将依靠更多的场景对其进行争夺。

四、资产跨链的分类

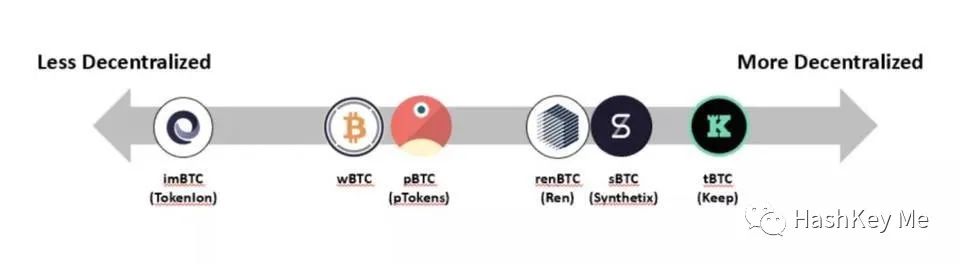

跨链资产按照发行方的的分类,可以分成中心化的、去中心化的、半去中心化的。中心化发行机制类似于USDC,依靠托管商和实名商户的信誉。Andre Kang曾经总结过一张图:

按照发行原理,可以分成锚定型和直接跨链型,目前以锚定型的为主,智能合约就可以控制,直接跨链型的比较复杂,上线的基本也只有测试网。

本质上中心化交易所也可以作为一种跨链类型,但是缺乏原子性以及需要信任第三方,所以直接跨链还有市场空间。

4.1 锚定资产

WBTC是一种中心化的发行机制,原理和USDC等稳定币很像,只不过抵押的是BTC。铸币过程中有四种角色:托管方、商户、用户、DAO成员。

托管方-保管原生BTC,目前只有BitGo一家;

商户-用来印制或者销毁WBTC,并进行WBTC的流转;

用户-即WBTC的普通使用者,和其他Erc20使用者一样;

DAO成员-用来控制托管方和商户名单的成员,使用多签合约进行管理。

WBTC的印发和销毁都是由Merchant发起,Merchant和Wrapped Token协议进行交互,并从托管商处存入(Mint) 或者取出(Burn) BTC,并获得WBTC或者销毁WBTC,经过KYC/AML的客户可以从Merchant处购得WBTC或赎回BTC。

Boring Dao

Boring 是一个基于DAO的资产跨链平台。以 DAO 的形式使得BTC、XRP、BCH、EOS、ZEC、DASH 等公有链资产能够安全、隐私、自由地以bToken(一种ERC-20 Token)的形式进入区块链网络,并无缝接入现有的DeFi池子。

同时,设计了以隧道机制、铸币挖矿、BoringFarming 等一系列底层机制,让 bToken 能够快速地实现冷启动,解决跨链资产流动性问题。BOR 作为治理 Token,整个系统能够安全、去中心化、高效地运行。

Alaya

PlatON 测试网Alaya也于 2020 年 12 月正式发布了金融基础设施资产跨链系统。Alaya 跨链系统可以允许用户将以太坊上的资产,如Ether、USDT,直接锚定到 Alaya 上。

RenBTC

RenBTC 是一种较为去中心化的锚定资产的模式,其早前为交易暗池,后转型成为做资产跨链。用户将BTC存入 RenBridge 网关,即可在以太坊上铸造RenBTC。RenBTC 的协议通过被称之为 Darknodes 的去中心化网络运行,还是用了诸如 Shamir 的秘密共享和 MPC 等技术。

WBTC 和 RenBTC 的主要区别在于,任何人都可以在RenBTC上进行铸币,而不是只有商户。不过 RenBTC 的去中心化程度曾将遭受过质疑。目前 RenBTC 发行量仅次于 HBTC 和 WBTC。

其他的去中心化项目还包括 tBTC 、pBTC 等,基本原理类似。

4.2 跨链

Thorchain

直接跨链进行交易,实现资产的直接兑换,业内类比为跨链的Uniswap。而且是无需许可、无托管的。

Thorchain因为是跨链的资产兑换池,可以作为锚定资产的兑换层,如BTC转换成WBTC, BTC转换成RenBTC, 代币Rune在中间充当了了结算货币。所以也可以将Thorchain当做跨链资产的聚合器,即WBTC和RenBTC除了首次发行(即上述或者认证节点发行外),也可通过Thorchain做市场上的二次发行。

Thorchain目前只上线了跨链交易协议Asgard,支持BTC和币安链上三种资产的兑换(BNB, AWC, RUNE)。早前上线了基于Binance Chain的自动化做市商BEPSWAP,相当于以太坊上的Uniswap。

Kava-Hard protocol

Kava于2020年上线了Hard Protocol, 一种基于Kava的跨链DeFi协议,支持Bitcoin、币安链以及Ripple等链的跨链。10月15日Kava 4 Gateway的升级同步推出Hard Protocol。除了跨链外,BTC、XRP、BNB、BUSD、KAVA 和USDX 等资产都可以借贷和挖矿。2021年初,Kava将上线Kava 5,届时Hard Protocol的V2版本也会同时上线。

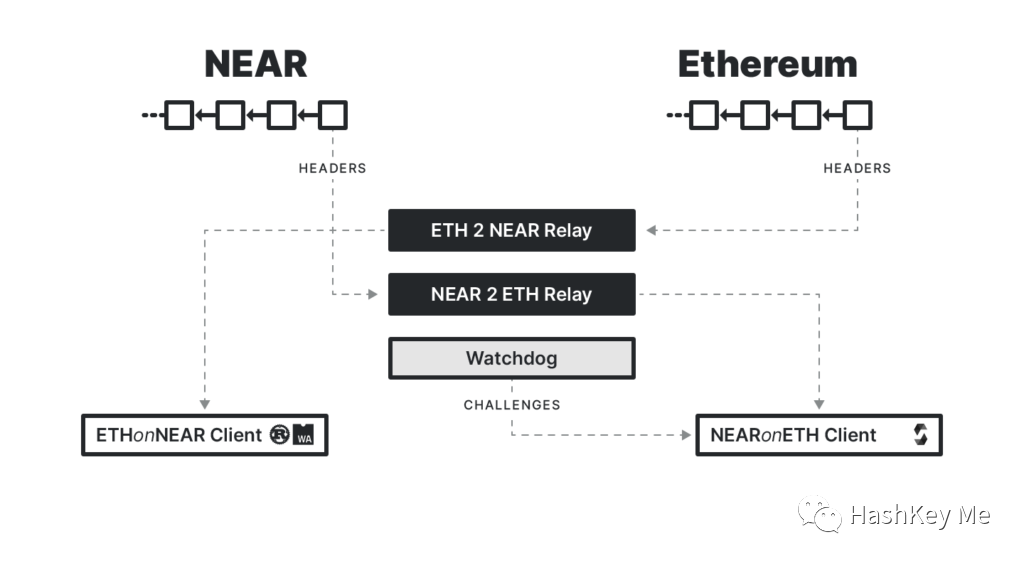

Near-彩虹桥

Near于2020年9月推出了彩虹桥,一个跨链互操作性桥,可以实现资产在Near和Ethereum上的跨链流动。用户无需信任任何人,只需要信任去中心化客户端,所以也是无信任的跨链。

由于Near和Ethereum都是图灵完备的,两边都可以相互追踪在对方链上资产的动向。彩虹桥的实现前提:

Near希望以太坊通过EIP665,但是通过之前,用户只可以必须相信4小时内每个区块的gas费超过2倍的速率增长是不可能的。但是EIP665的通过可能比较困难。

无论何时Near上2/3的节点都是诚实的。

Near目前仍然在以太坊测试网Ropsten和Near测试网上进行测试,还没有对外开放。已经有出现了一些原生项目,还比较早期。

Blockstack2.0

BlockStack在2021年1月更新了最新的主网2.0版本,即Stack2.0。

Blockstack是和比特币强绑定的项目,一开始是使用燃烧证明(Proof of Burn)来作为共识。2.0改变了共识机制,使用Proof of Transfer进行,矿工可以原生BTC当做一种升息底层资产存入Stack,并获得代币STX。

Stack2.0相当于为比特币实现了应用层。不仅可以实现资产的跨链,也可以围绕跨栏做更多的应用,类似一种Layer1.5。

Moonbeam

Moonbeam要在Polkadot上直接重现以太坊上的开发环境,是比资产跨链更大的一层应用,是生态的直接「移民」。

所有的协议、应用都可通过Moonbeam在波卡上重现,不只是资产的迁移,也有资产的重现,如以太坊上的AAVE,到了波卡上就变成pAAVE。这一切都取决于Moonbeam平行链的开发。

Cosmos

当然最强大的资产跨链还是希望可以在Cosmos和Polkadot实现异构跨链。1月28日Cosmos的 「星际之门 Stargate」升级进行,Cosmos SDK v0.40 版本已发布,IBC模块将会实现,但使用情况未知。

4.3 合成资产

合成资产也可以算作一类跨链。大部分合成资产并不是凭空创造资产,是通过抵押一部分资产去创造可信资产,本质上因为超额抵押,其实也是消减流动性的,如Synthetix。

合成资产也不一定直接跨链,但是可以抵押跨链资产以及利用跨链资产升级功能。

Badger Dao

BadgerDao 是一个去中心化组织,也是希望把Bitcoin带到DeFi,围绕BTC设计了一系列功能。目前三个产品,分别是去中心化治理组织、机枪池Sett(聚合器)以及基于比特币的弹性挂钩资产DIGG。除了DIGG外,Badger还会推出基于BTC的计息资产bBTC。

DIGG 总量恒定,4000 枚(从6250枚调整下来),流通600枚,根据Amplforth的机制进行价格的调整,严格来说DIGG是合成资产。不过合成资产也有优势,比如跨链资产是以价格恒定(稳定peg住)为第一要务,合成资产尤其是这类带弹性供给的,可以搭配空投、流动性挖矿等特性,价格的调节机制还会通过机枪池的分配做调整。

BadgerDao令人开心的冷启动以及多样化的产品也让其锁仓量迅速增加。不过严格来说DIGG更像一种很纯粹的「凭空创造」。

五、跨链资产竞争和展望

主要的竞争来自于对底层资产的争夺。

供给端

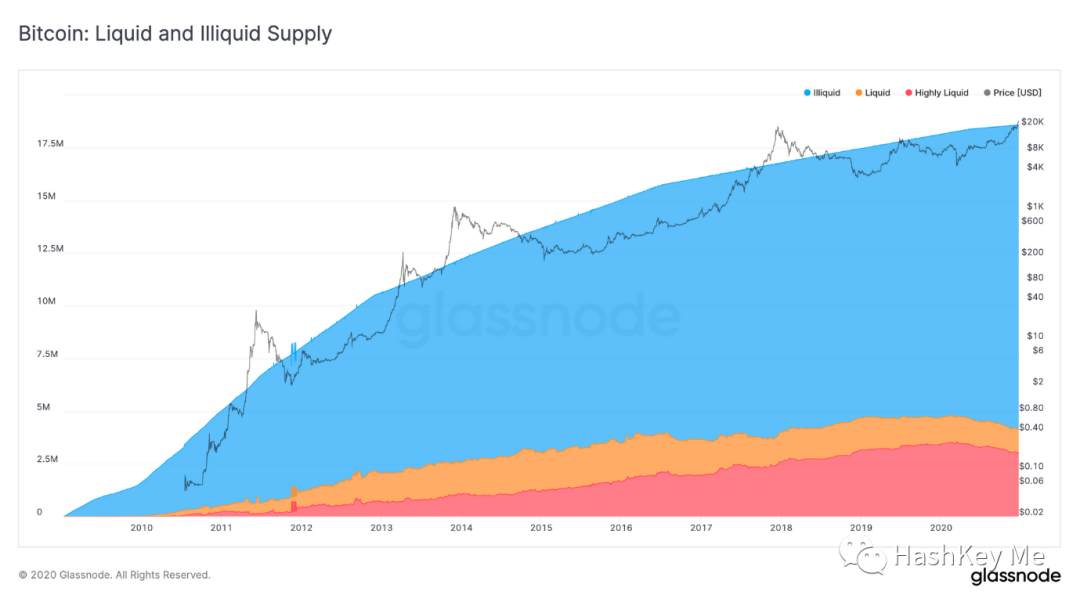

跨链资产的竞争在于开放金融平台对资产提供平台的争夺,比特币的通缩性导致会越来稀缺。而且随着比特币Store of Value的叙事被接受,稀缺性会越来越高。Glassnode曾统计78%的流通比特币流动性较低,而且比例会越来越高(2020年就有一百万枚btc变成低流动性)[1] 。

每个公链上都会匹配跨链资产协议,无论是原生的还是基于智能合约的,能安全高效的复刻其他资产会受到公链的支持,如Near彩虹桥,波卡上的Moonbeam,以太坊上的WBTC、RenBTC 等;

如之前所述,DeFi 或者 NFT 的原生资产、以及外部资产的供给会缓解链内资产供给的压力,但由于共识、信誉、认受性等层面的问题,1美元的BTC和1美元的其他资产的 Utility 完全不同。(如是否被可以接受为抵押品,超额抵押率的高低,大规模清算下的流动性折溢价等)

需求端

跨链完成了手段,需求主要在于应用,如DeFi、NFT、游戏等。以太坊仍然是跨链资产的第一目的地;

DeFi发展越快,流动性被分割到更多的小池子里,Layer2的上线会加剧对流动性的渴求。DeFi本身是消解流动性的,由于超额抵押和流动性池子机制,所以对底层资产的需求成倍增加;

竞争会多元化,Gimini 也曾考虑将 Filecoin 引入以太坊,开放金融平台上的资产汇聚变多会造成虹吸效应,强者恒强;

资产跨链评估主要在安全性、效率、经济性三者间做权衡,以及各种显性成本和隐性成本的计量。

展望

虽然原来普遍观点认为跨链用处不大,中心化交易所可以实现跨链,但是DeFi挖矿出现以后,链上资产互跨成为必须;

链上原生应用的存在让资产跨链找到用武之地,开放金融的规模不仅和加密资产的整体市值有关,也和能够自由流通的加密资产有关;

开放金融平台的底层资产不一定是最大的,但需要执行功能和安全机制较强,资产不足可以通过资产跨链解决;

实现跨链或者实现资产发行,也不一定可以让某条公链崭露头角,就如同 DEX 起来之前,无论多么好的资产,都会进入到 CEX,CEX 捕获了最多的价值,费用收入高于链上交易的费用收入;

目前来看,真正有被需要做到资产跨链的只有 BTC 和ETH 两类,未来随着其他公链的生态完善,多链互跨将成为必备功能;

跨链资产的第一代模式基本定型,即做一个安全高效的通道。第二代出现了苗头,开始将跨链资产的应用场景打开。

参考资料

[1]https://insights.glassnode.com/bitcoin-liquid-supply/

~~~end~~~

118

118

101

101

99

99

91

91

85

85