近日,区块链研究机构TokenInsight发布了《数字资产USDT永续合约研究报告》,该报告着眼于USDT合约设计机制、产品机制与市场情况三个方面进行研究,从多个维度展现了当前USDT永续合约产品的发展情况。

作为后起之秀,USDT永续合约是2020年衍生品市场中最受瞩目的产品之一。USDT永续合约首次出现于2018年8月,如今不过两年左右时间,但发展速度迅猛。目前,Tokeninsight已追踪的25家交易所中,已有16家交易所上线USDT永续合约相关产品,12月总交易量超7000亿美元,总交易份额已占据已知衍生品永续合约交易市场总交易量过半,达56.65%。

分析发现,目前USDT永续合约市场呈现“一超多强”局面,而BTC/USDT交易占据市场绝对主流,以Huobi为代表的新加入市场交易所表现亮眼;另一方面,USDT永续合约交易所正在从多方面发生分化,这可能与其服务的不同客群有关。

币本位/USDT永续合约用户体验对比,来源:TokenInsight

USDT永续合约:更简单的操作选择

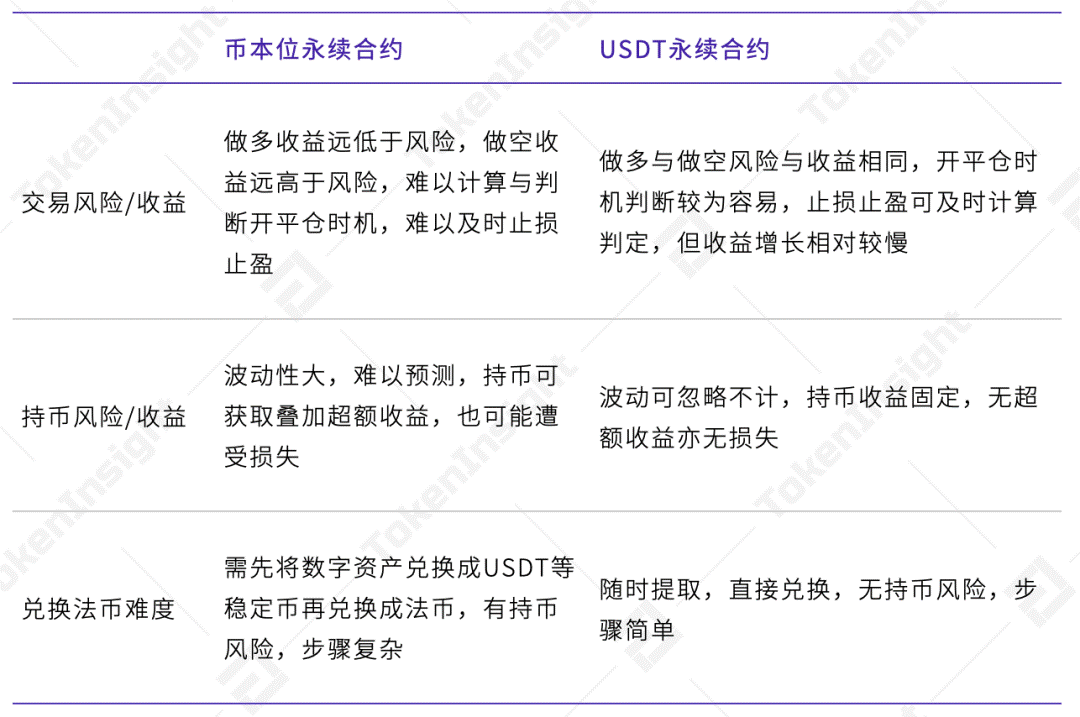

USDT永续合约的风险与收益均等。由于线性收益机制,在某一用户同时开同样规模多仓和空仓的情况下,该用户的多仓收益/损失等同于空仓损失/收益。同时,由于收益变动幅度固定,用户可通过选择合适开仓时机,实现低风险固定收益,而即使遭遇损失,其损失也固定、可预测,方便用户判断止盈止损时机。但相较于币本位合约,在用户操作得当的理想情形下,USDT本位合约收益增长相对较慢。

但USDT永续合约通过稳定币计价方式实现对交易风险的控制。由于其标的资产、合约、保证金、盈亏均以USDT计价,因此基本消除了持币所带来的币价波动风险,相较于币本位合约受市场波动影响较小,与此同时,用户也无法从币价波动中获取除合约差价外的超额收益。

此外,USDT永续合约的收益以USDT的形式存储在用户账户中,用户可随时提取并兑换为美元等法币。与币本位合约相比,用户不必承担持币风险,且步骤相对简单。

币本位合约与USDT永续合约风险机制对比,来源:TokenInsight

更好机制设计带来更好资金使用率

对于数字资产衍生品而言,由于其风险相较于传统的股票与外汇合约而言相对较高,因此传统全仓模式下,用户往往会在市场波动较大时损失大量账户可用余额,乃至全仓爆仓。

作为应对,各大交易所目前普遍提供了逐仓交易模式,在该模式下,某个特定仓位被平仓并不会影响其它仓位,交易者可以对不同的仓位执行不同的交易策略,从而提高潜在收益,降低损失。然而,逐仓模式由于无法调拨账户内可用资金和可用盈余,也带来了资金使用效率下降等副作用。

此外,大部分交易所仅支持全仓模式/逐仓模式二选一,用户无法根据自身情况选择对不同仓位执行全仓或逐仓处理。

主流交易所USDT永续合约保证金设计模式,来源:TokenInsight

为此,部分交易所采取了折中方案。以Huobi为例,其USDT本位永续合约支持全仓与逐仓同时使用, 用户可切换全仓模式或逐仓模式进行交易。这种做法一方面满足了用户对于资金使用效率的需求,另一方面也方便用户将高风险资产锁定在单独仓位内以控制风险,实现了资金利用效率与风险控制之间的有效平衡。

另一方面,对于采用锁仓策略的用户而言,由于同时持有空仓和多仓,在传统保证金机制下需同时支付所有仓位保证金,但实际上,锁仓后用户持仓风险主要来自于仓位的净交易头寸 (Net Position, 指衍生品交易中多头合约与空头合约相抵后的净剩余) 部分,此时保证金处于“过量”状态。

尽管过量保证金一定程度上可以提升保证金率,降低爆仓风险,但同时也使得用户资金流动性下降,难以控制更多仓位,最终影响到用户资金利用效率与预期收益,降低用户体验。

针对该问题,目前Huobi提出了一种相对简单但有效的解决方案:锁仓担保资产优化。

根据Huobi定义,单合约锁仓担保资产为单合约多仓持仓担保资产和单合约空仓持仓担保资产间最小值。

公式:单合约新持仓担保资产= 单合约多空仓持仓担保资产之和 - 单合约锁仓担保资产 * 锁仓担保资产优惠比例。

目前,锁仓担保资产优惠比例为100%。这意味着用户只需为其多仓与空仓中较大的仓位支付相应保证金。用户可将多余的保证金用于再投资扩大仓位,也可仍然作为保证金使用,从而提高保证金率,降低爆仓风险。

最强风控护航,Huobi成USDT永续合约最安全去处

风险控制方面,Huobi在阶梯强平机制基础上,根据不同数字资产的历史表现,加入了调整系数、EMA(Exponential Moving Average)指数移动平均价等工具,对用户风险进行进一步量化判断,在控制穿仓风险的同时,减小价格异常波动造成强平、并引发连环强平的风险,保护交易者利益。

Huobi使用的EMA(Exponential Moving Average)指数移动平均价作为强平时的另一个参考价格。EMA价格可以用于应对价格异常波动造成意外强平的风险:当系统判断用户仓位是否触发强平时,必须同时满足,最新价计算出的担保资产率和EMA计算出的担保资产率都小于等于0%时,用户仓位才会被强平。

为防止用户穿仓,Huobi引入了调整系数制度。调整系数作为担保资产率的补充,根据市场行情调整,并决定维持担保资产率。当维持担保资产率低于0%时,用户的仓位将会被视情况部分或全部强平。与保证金制度相比,“担保资产率+调整系数”制度可在用户可能发生穿仓之前及时干预,争取一定反应时间,避免强平不及时造成严重后果。

Huobi通过调整系数等多种工具,对可能的穿仓风险进行提前防控,因此上线之间全币种保持零分摊,从未发生过使盈利用户分摊穿仓损失的情况。

显然,这样强大的风控保障,让火币的USDT永续合约快速成为了最受用户信赖的平台。

数据显示,自2020年10月26日上线以来,火币USDT本位永续合约交易量增长迅速,2020年累计交易总量已超过1777.79亿美元。成为发展最快速的USDT本位永续合约交易平台。

另据TokenInsight统计,Huobi市场近30天总交易量份额占有率由11/15-12/15的11.12%上升至11/28-12/28的13.82%,且所占份额随着交易量快速上升继续扩大,增长潜力显著,成为当下USDT永续合约市场的热门新星。

市场最优手续费延续,牛年继续大让利

去年10月,火币U本位永续合约刚上线,为给其产品导流,推出了行业最优的手续费率。随着比特币接连创下新高,U本位永续合约的交易需求越发旺盛,为满足用户需求降低用户交易成本,这一政策在去年到期后,火币合约又延长至了今年1月31号,用户将继续享受到行业最低的综合费率。

当然,去年火币合约推出的“充值送VIP”活动,今年也在继续进行中,无论你是U本位还是币本位合约,只要对应账户中有折合3万USD及以上者,即可申请体验对应VIP权益,在业界率先将交易所VIP推入了大众化服务时代,获得了很多用户的好评。其中,在费率方面,U本位永续Maker最低至负0.025%,Taker最低至0.026%,可以省不少手续费。

当然,作为VIP用户,手续费的优惠只是一方面,配套服务也是保证体验的重要因素。如享受一对一的专属服务,用户的API限频和持仓量上限均将会得到提升,自动开通合约子账号功能等,平台将能给予更多的资源倾斜和相应的政策支持,体验将会有大幅提升,市场上的机会也更多了。

值得一提的是,对于币本位交易的用户来说,火币合约则对VIP共享计划进行了升级,用户可享受“他所VIP即我所VIP+1”政策,让用户真正实现零成本迁移,即可享受顶级交易所的服务。

2020年是币圈最波荡起伏的一年,也是最辉煌的一年。火币已相继成为币本位永续、币本位交割全球交易量最大的平台,2020年平台全年交易量也位居全球第一。随着火币U本位永续合约的持续发力,市场份额正在快速膨胀,在让人期待的2021年,这将使得火币合约全球领先地位进一步得到巩固。

130

130

96

96

88

88

84

84

80

80