2020年的Q4已至,经历了第三季度的挖矿式狂欢与套娃式崩盘,DeFi悄悄进入了下半场,跑路、空气、仿盘项目已经瓦解,没有竞争力的项目早已消失在市场上。经过市场的洗礼,行业正在走向良性发展。

DeFi各个阶段的代表项目,也开始崭露出他们的优势和弊端,下面,我们来逐一分析对比。

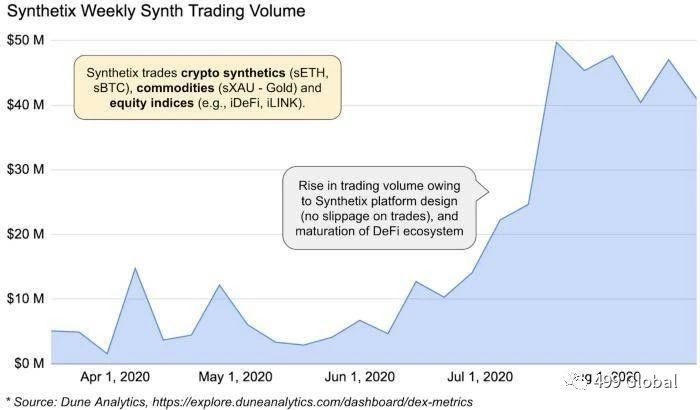

Synthetix(SNX)被称为流动性挖矿的鼻祖。它是在以太坊上为合成资产创造全球资金池的协议,可以促进各种资产类别(包括密码学货币,股票和商品)的创建与交易,一切都在链上完成。Synthetix 目前发行了超过 1.5 亿美元的 “Synths” 合成资产。其中最重要的是 sUSD,其平台下的稳定币,市值直奔一亿美元。

现在,Synthetix 主要提供基于密码学货币的合成资产,如 sETH 和 sBTC,以及跟踪资产组合的指数代币,比如 sDeFi 和 sCEX。这些代币的吸引力主要来自其独特的市场设计,资产以信息传输机制传入的价格交易,因此交易时不会出现价格滑动。

但随着时间的迁移,SNX也出现了一些弊端,用户仍然需要应对预言机失效、智能合约故障、黑客攻击等风险。同时,使用自身平台代币 SNX 作为抵押品、设置了高抵押率、复杂的项目设计尤其是债务计算的设计方式,以及缺少清算机制,也会为 Synthetix 带来影响。

Uniswap(UNI)是首创AMM(自动做市商)机制的DEX,其发展迅速,截止年底,Uniswap 锁定额总价值是 2910 万美元 。到了 2020 年,Uniswap 发展更加快速。过去一个月的时间里,Uniswap 交易量增长了 10 倍,流动性则增加了 200%

Uniswap 为普通用户提供了在加密市场进行做市的机会,门槛极低,开创了完全去中心化的交易市场模式。如果能根据市场的变化,积极做好流动性提供的配置,是有可能获得可观的收益的。当然,参与做市活动并非没有风险,需要花时间识别风险,做好配置策略,以最小化风险,最大化收益。

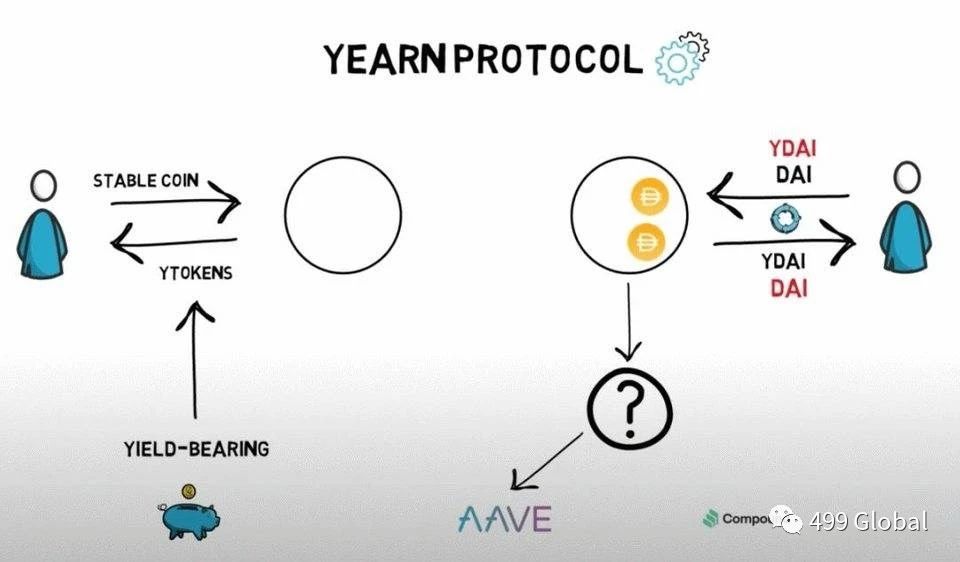

Yearm.Finance(YFI)是Q3爆发性最强的项目,首创机枪池模式。

yearn finance 的主要元素是 yearn 协议,这个协议简单来说就是一个“利率最佳化器”,它做的事情就是借由在不同的借贷间转换,让 DeFi 的获益效率最大化。

Yearn.finance 已经被证明是迄今为止最有趣的发布。YFI 的初步成功给了Andre Cronje 一个实现他的 DeFi 愿景的平台。但是,由于自身属性,yearn 将很难有效地分叉,所以现在市场出现利空情绪。

DeFi-X= Synthetix+Uniswap+YFI

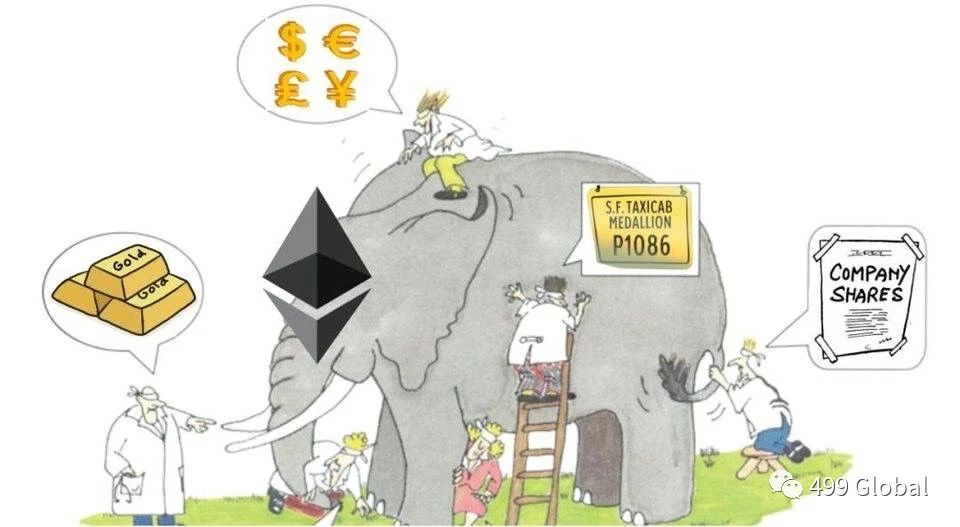

DeFi-X是基于以太坊的去中心化合成资产发行协议,其生态项目Defixwap是采用AMM机制的DEX,其Token模型和市场机制类似于Yearn协议。

用简单的话描述,DeFi-X融合了Synthetix+Uniswap+YFI的优势:

1.产品 / 市场匹配,始于海外,在中国市场稳定发展

2.全球活跃社区的参与

3.充分的去中心化(社区所有权)

4.去中心化交易所机制AMM及其收益权分配

5.完整的生态体系

6.通过合成资产的生产与流通使用来抵抗泡沫风险

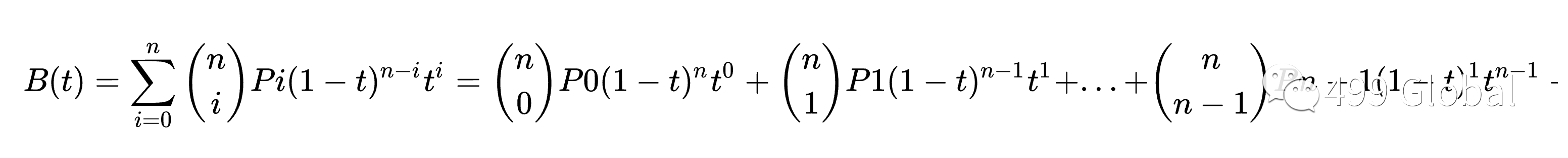

另外值得介绍的是,DeFi-X的经济收益模型是运用了由法国数学家Pierre Bézier所发明的“贝赛尔曲线”,“贝赛尔曲线”为计算机矢量图形学奠定了基础。它的主要意义在于无论是直线或曲线都能在数学上予以描述:

一般参数公式

阶贝兹曲线可如下推断。给定点P0、P1、…、Pn,其贝兹曲线即:

如上公式可如下递归表达: 用表示由点P0、P1、…、Pn所决定的贝兹曲线。

用平常话来说,阶的贝兹曲线,即双阶贝兹曲线之间的插值。

结语:

回顾近半年 DeFi 的发展,我们可以看到, DeFi 的繁荣建立在完整的底层资产和社区的共识支撑之上。 DeFi 已经进入了下半场,这个时候市场需要考虑的,不再是簇拥泡沫,而是如何让 DeFi 进行进一步拓展的问题。市场需要看到更多的创新性的产品,新产品也一定需要培养自己的用户社区,通过共识去构建壁垒, DeFi-X正是朝着这个方向在不断前进,这也是DeFi乐高积木搭建出坚不可摧的城堡的必经之路。

项目详情请参考官网:https://defix.finance

124

124

108

108

103

103

94

94

92

92