9月10日,火币全球站第13期FastTrack项目dForce创始人杨民道在接受星球日报CEO Mandy访谈时表示,CeFi和DeFi的关系是“前店后厂”的关系,两者相辅相成。中心化平台作为和用户最直接的入口,会成为用户端的巨大的流量入口。而DeFi可以帮助CeFi把部分的业务流程DeFi化,比如借贷、存款生息这类型的业务,所以中心化平台的功能DeFi化会是巨大的趋势,因为中后台的成本可以大大节省。

据悉,近期火币率先推出了“DeFi挖矿”、“新币挖矿”等产品,打开了普通用户高效、安全、零摩擦、丰厚奖励的“DeFi 挖矿”的行业级入口。 杨民道认为,对于中心化平台来说,DeFi有非常大的全球资金的优势和资产端的连接的灵活性。希望中心化合作平台可以更多接入DeFi协议,比如dForce的稳定币协议就有按照秒提供利息的便利方式。DeFi和CeFi在很多维度上都有融合的机会。

以下为杨民道访谈全文:

我是杨民道,dForce的创始人。

2013年开始从事加密货币及区块链投资,2014年参加以太坊(ETHereum)的早期投资及后续参与30多个区块链项目私募。

我在2017年之前,在渣打直投及和弘毅投资任董事

2017年创建Blockpower。Blockpower是领先的数字资产管理公司,主要业务包括:一级市场投资、POS节点验证(Cosmos及Tezos全球排名前列节点)及二级市场交易(Hashingbot)。

2018年底到2019年发起dForce项目,dForce 是一个基于区块链的去中心化金融(DeFi)和货币协议平台。dForce由招银国际、MultICOin Capital和火币资本战略投资。我们是全球范围内,第一个银行金融机构投资和支持的DeFi项目。

目前已推出USDx协议(链上稳定币协议),生息市场、社区开发的Lendf.Me去中心化货币市场协议(黑客事件后,新协议将择机上线),dForce Swap (0滑点稳定币闪兑)。dForce的愿景是打造一个具有高度扩展性的覆盖资产、交易、借贷的协议矩阵和开放金融生态。

我们将来一个多月会有多个重量级的产品和协议出来,另外DF代币也会有相关的分发,希望多家多关注哈。

问题一:DeFi这几个月的创新能用火山爆发形容,能同时拥有传统金融专业视角与放飞想象的加密货币视角的人非常少,民道老师恰恰是这样的角色,DeFi的从无到有的什么是继承了传统金融?什么是原生的创新?

答: DeFi是从目前看数字货币或者说区块链最大的落地应用。我从13年入圈,如果划分的话,DeFi从2018年下半年被提出来是一个非常明显的分界线。18年上半年前是币圈,下半年等于是DeFi对币圈做了分叉,出来了一个DeFi圈。和传统金融相比,DeFi最大的原生创新有几点,

一个是非许可和信任最小化,钱变成了可编程化,任何人只要有编程能力,都可以做写DeFi协议,部署协议、接入其它协议也不需要许可和准入,这个和传统金融的监管和牌照准入是完全不一样的范式,这里关键点就是DeFi通过链上托管,把对人的信任降到最低;

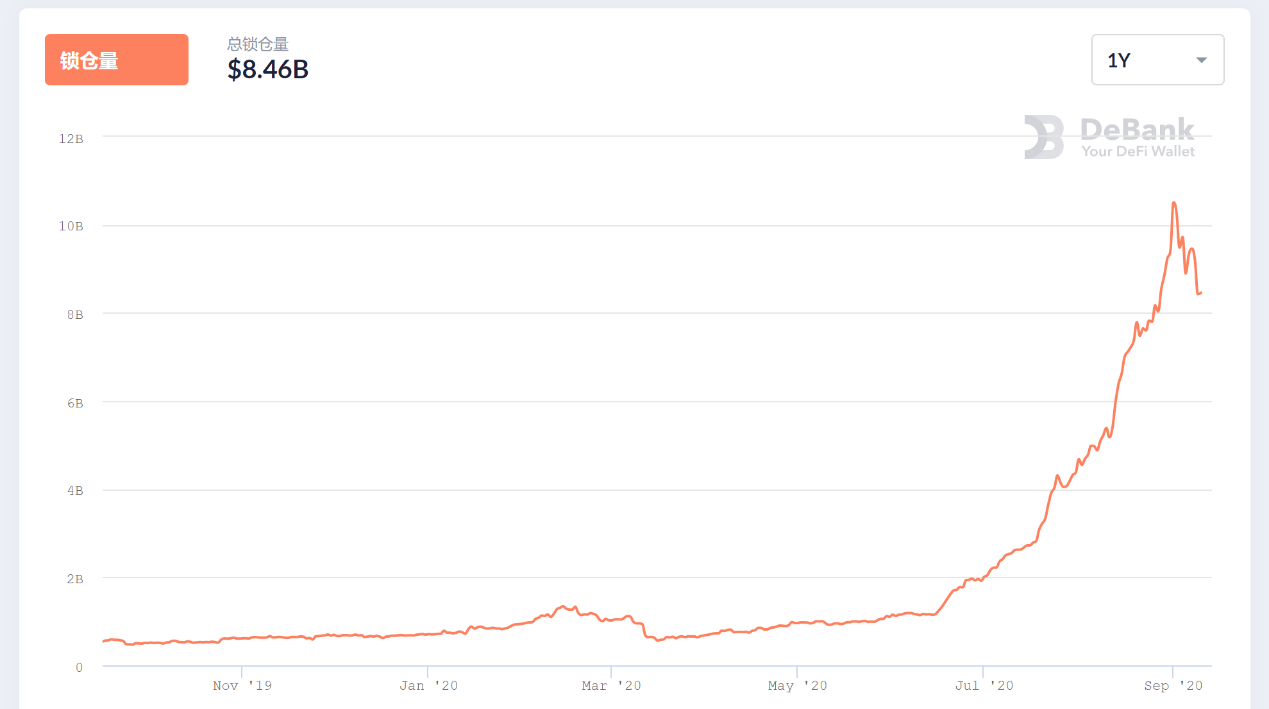

第二点是可组合性。我们通俗的说,DeFi就是开放金融的乐高积木,可以通过组合搭建乐高积木,发挥协议最大的网络效应。比如我们的稳定币利息协议,基于利息代币、借贷协议等连接而成,而不需要我们去开发所有的组件。 可组合性的一个有点就是网络的扩展从一维、二维到三维推进,所以,我们看到今年DeFi的锁仓增长了10倍:

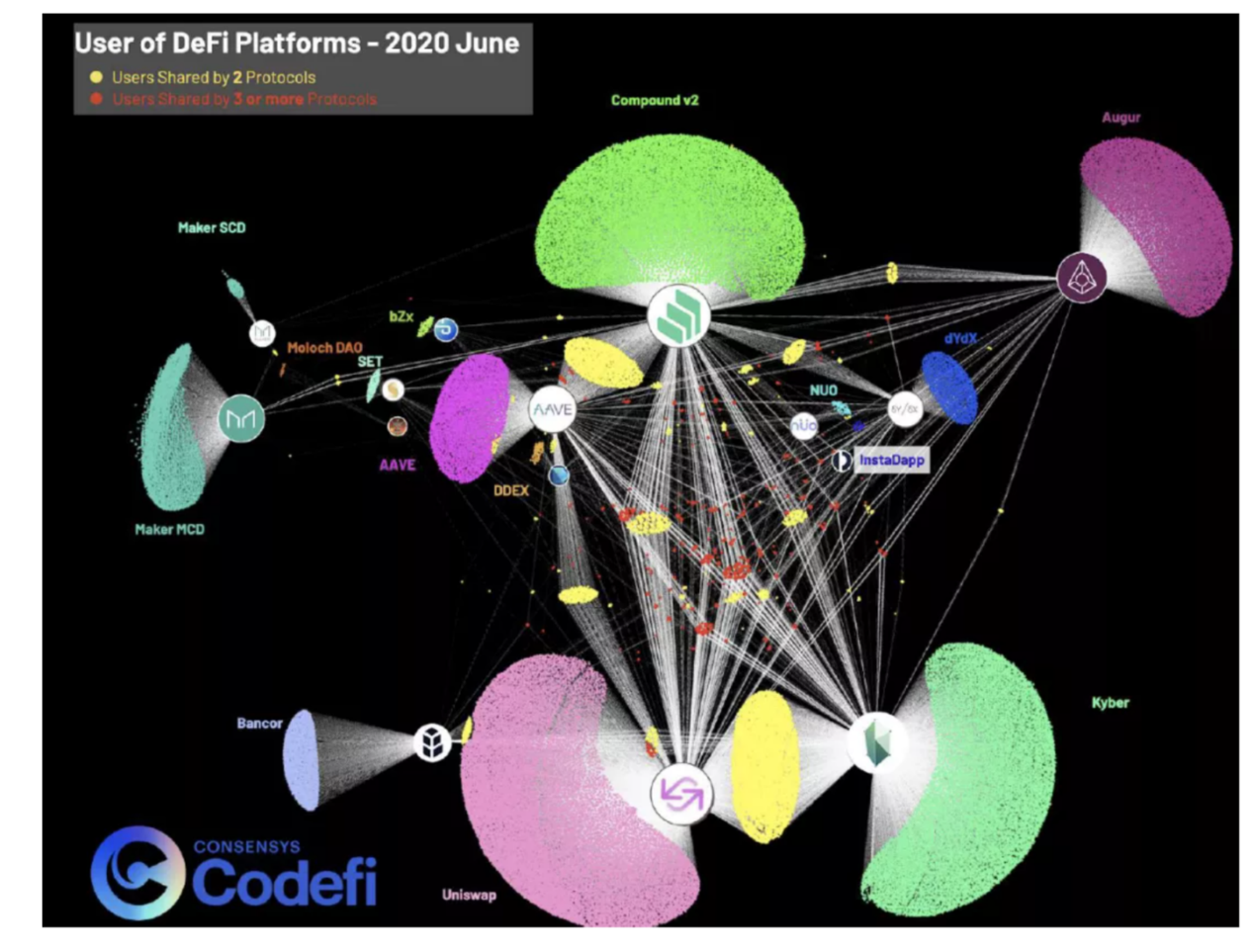

大家可以看下可组合性,衍生出来的DeFi小宇宙以及各个协议之间的互动:

问题二:这不到一个月市场上的DeFi项目(蔬菜/水果等)百花齐放,民道老师怎么思考流动性挖矿?什么样的团队能在这阶段的DeFi杂音中冲出?

答:以Compound带头开始的流动性挖矿,点燃了DeFi的市场。dForce开始挖矿也差不多有一个多月时间。但是,我们也看到市场上出现很多为挖矿而挖矿的项目,也就是底层没有实际需求的支撑。我们知道,流动性挖矿最主要是帮助协议冷启动,也就是挖矿本身对协议参与者的行为做激励,比如借款、存款或者是交易流动性提供,这些行为本身都是对协议有提升和帮助的。

但是,现在市场上出现的农贸市场式的挖矿,很多是纯为挖矿而挖矿,大家对这类项目要警惕,特别是有的留有后门,最近也出现了好些跑路的项目(exit scams) ,市场现在噪音确实很多。

dForce在整个市场的挖矿没启动之前,借贷协议就曾经做到接近Compound的40%,所以我们的所有协议都是寻找市场的真正的需求点,搭建协议矩阵也是基于真正的需求出发,去搭建的协议矩阵,这样即使市场有再大的噪音也不会偏航,只有专注和了解底层需求的团队才嫩脱颖而出。

问题三、选在此时上火币,是看到最近的 DeFi浪潮吗?选择上 Huobi FastTrack有没有什么契机?

一方面是我们一直和Huobi DeFi试验室的合作都比较多。dForce也是非常早就支持火币体系的资产,包括年初我们的接待协议就支持HBTC和HUSD等资产。从我们的角度看,DeFi和CeFi在很多维度上都有融合的机会. 另外,火币的用户群和DeFi的用户群并不重叠,所以对于dForce来说,上FastTrack可以将我们的产品和协议介绍给更多CeFi的用户。

问题四:简单介绍下dForce的各个产品线?现在dForce各个产品线的数据为何?

用最火热的DeFi项目对标dForce,dForce描绘的远景是Makerdao+Compound+Uniswap的价值

用传统金融的分类来对标,分别是央行+商业银行+证券交易所

dForce在每一个单一协议有对标,我们相比于现在DeFi项目的差异在于,我们做的是“协议矩阵”。协议矩阵形象的比喻就类似“鱼菜共生系统",有鱼排泄物的水不直接留到下水道系统,而是被栽种的植物所用(是非常好的养分),经过植物净化过的水又可再用来水产养殖。协议矩阵可以最大留存资金,减少流动性扩散。

正在起量的dForce生财宝只是我们在借贷领域的一个布局,dForce生态内的产品线是共享流动性的,比如资产类协议的稳定币就会为借贷协议带来便宜的资金(这是我们近期将USDx与dToken打通的可组合性),比如聚合交易协议就会优先路由dForce生态内的兑换池,留存下来的手续费也会支持dForce自己资产类协议的发展。

问题五:市场上多数的DeFi创业者都瞄准单一协议,为什么dForce要做DeFi协议矩阵?这样的产品战略意义是?相比于市场上的DeFi竞品有什么优势?

DeFi市场的发展从单一协议到聚合和矩阵我觉得是一个大趋势,而且我们将来会看到更多的协议整合。

单一协议的脆弱性,大家看下最近的Uniswap和寿司的大战就可以知道。Uniswap本来是dex里绝对的老大,但是,看下昨天的流动性迁移,现在Sushi的锁仓量已经超过Uniswap。

所以,单一的协议是非常容易被分叉的,因为网络效应比较弱,没有锁定流动性和形成流动性粘性,还有一个关键问题就是价值捕捉上,单一协议很难捕捉价值。

dForce的协议矩阵主要分资产协议、借贷和流动性协议。这几个协议之间互相打通,比如资产协议USDx 稳定币底层和稳定币利息市场打通,将来也会打通借贷; 同样的,Goldx黄金代币协议将来也会和借贷协议打通。通过协议矩阵,就可以把流动性锁定在几个协议中,同时可以在交易手续费、借贷利息等方面形成协同。

协议矩阵和DeFi开放性是完全不矛盾的,这个是开放式的矩阵,也就是矩阵里面的协议同时也会和外部协议对接。比如我们的dToken (稳定币利息市场)就和YFI的机关枪池做了对接,而我们的dToken也和Compound, Aave 做了对接。

而连接协议矩阵的核心就是网络自身的DF代币。作为开放式金融协议网络,dForce网络的核心价值是由围绕协议的流动性、资产 /代币储备和网络效应来驱动的。代币模型需要形成正反馈环,通过可持续的长期激励来达成更好的利益协同。

DF代币作为平台的应用型代币,可以进行平台的治理、费用支付 、 抵押验证、进行 网络参与激励和提供保险。

DF与dForce的协议矩阵高度耦合,越多的人使用dForce的产品,DF的应用场景就越多(资产/借贷/交易协议都会与DF进行组合),一旦突破网路效应的临界点, dForce作为协议矩阵的价值将会比单一协议大好多倍。

问题六:最近以火币为代表的中心化交易平台率先推出了“DeFi挖矿”、“新币挖矿”等玩法,打开了普通用户高效、安全、零摩擦、丰厚奖励的“DeFi 挖矿”的行业级入口。民道老师对dForce与中心化平台合作有哪些建议和期待?

我一直认为CeFi和DeFi的关系是“前店后厂”的关系,两者相辅相成。中心化平台作为和用户最直接的入口,会成为用户端的巨大的流量入口。我希望中心化合作平台可以更多接入DeFi协议,比如我们的稳定币协议按照秒提供利息,比余额宝还方便,对于中心化平台来说,DeFi有非常大的全球资金的优势和资产端的连接的灵活性。 其实DeFi可以帮助CeFi把部分的业务流程DeFi化,比如借贷、存款生息这类型的业务,所以我觉得中心化平台的功能DeFi化会是巨大的趋势,因为中后台的成本可以大大节省。

问题七:市场上出现各种DeFi的分叉版本,包括最近的Sushi对Uniswap的流动性迁移大战,您怎么看DeFi协议和项目应对这样的挑战?

Sushi对Uniswap发起的“吸血鬼流动性”攻击的一个最关键点就是Uniswap自己没有代币模型。这个就是我一直认为的,如果DeFi项目自身没有代币,本身就是一个巨大的战略失误。Uniswap为这个“失误”付出巨大的代价。当然,有代币的项目,不等于说就不会被分叉,比如最近比较火的Curve,有代币,但是代币的分配模型不合理(估值高),被社区项目swerve分叉。

最近的社区化运作的分叉项目,对现有的DeFi协议确实有很大的冲击。特别是对前期有VC支持的项目,社会化的分叉项目,发动群众运动,对既有的协议发起的这轮攻势对DeFi团队都有很多启发。对dForce来说,我们会积极参与各类型的社区化运作的项目,我们最近宣布的挖矿生态支持计划就是希望完全社会化分叉的项目可以用dForce的核心资产做种子,我们也愿意提供流动性支持。

当然, 目前看起来,完全早期社区化运作的项目的案例还比较少,因为大部分的决策需要走社区投票,效率、执行力方面都有所拖累,但是开放的社区,更容易吸引外部的参与者,这方面的优势对于DeFi项目方来说都是值得学习。

我们的挖矿生态支持项目,也是希望在前期团队主导到完全社区化这两个路线间做权衡,积极尝试,通过完全社区化运作,注入新的动力。

问题八:再回到过去,民道老师从以太坊早期ICO到自己做DeFi项目到经历黑客事件,这短短几年这么多的大起大落,给我们说一说这些心路历程,内心想法有什么转变?对dForce未来一年的畅想是什么?

从13年到现在,经历了好几个周期,从我们看到的比特币的OG,到以太坊的OG,到公链百花齐放,到现在的人人DeFi。 币圈人来人走,变化的太快。我们之前说,币圈一日,人间十年。现在成了DeFi一日,币圈十年。 DeFi的切换的速度几乎是以天计算,但是,我们知道一个切换和变化的速度反应了行业发展的潜力和速度。

我希望dForce能一直站在DeFi的最前沿,成为全球第一的DeFi平台。我们今年底所有的DeFi积木和矩阵都会搭建完毕,这样dForce的完整的矩阵网络会搭建起来。

问题九:如何看待YFI这类的项目,这一波上涨很多人都踏空,那么投资者如何捕捉相似的价值项目?对散户投资有什么建议?

对于散户来说,如果没有实际去选择,我的建议是直接持有以太坊。因为,现在所有的DeFi生态都在以太坊上搭建,所以以太坊实际上是一个DeFi指数。当然,以太坊现在盘子比较大,所以也不要期望一年能有几十倍的涨幅,如果是看十倍以上涨幅的项目,应该选择布局相对比较完整,而且团队在DeFi圈耕耘多年的项目。相对于具体的项目而言,团队才是最关键的。

问题十:8月30日,去中心化交易平台Uniswap V2的交易量首次超过了Coinbase Pro,您觉得这波热潮之下,DeFi是不是已经成功出圈了?对DeFi市场的未来发展您有什么预判或者想与大家分享的观点吗?

DeFi实际上是把资本和流动性彻底社会化了,打破了所有的隔阂,流动性、资产和协议之间互相组合,这个趋势只会越来快而且DeFi的优势会越来越大。今年年初,可以明显感觉DeFi在借贷上有压到式的优势,现在看DEX无论式滑点还是体验上也在赶超中心化交易所。

随着各种资产上链,DeFi出圈已经是既定的事实,我们说DeFi is eating OldFi (DeFi在吞噬传统金融),毫不夸张。将来两年,这个行业会有上几十倍的增长空间。

115

115

109

109

105

105

100

100

81

81