这里是DeFi猎手内参

厌倦了追涨杀跌的炒币

通过学习实践,

你可以有较高确定性的超额收益

通过进一步思考,

你可以比多数人布局DeFi潜力项目

每次我们会节选5条我们关注的DeFi热点与项目,大家可以通过简短的导语选择自己感兴趣的文章阅读,也欢迎加入社群与我们交流。(哈这礼拜只有四篇哦因为yearn这个项目的消化需要大量时间)

作者:插兜小哪吒(公众号:小吒闲谈)张先生

今天的内容更多是对行业的思考以及提问,DeFi的爆发已经被中心交易所注意到,Andre的明星项目yearn聚合模式(偏应用层)会不会挑战底层协议价值?作为创业者与投资者,这波DeFi大浪中我们要找什么?

内容如下:

1)FTX交易所老板Sam Bankman Fried对于最近“DeFi流动性挖矿的思考”2)何太极DeFi周报:谁是币圈特斯拉3)Andre新项目,5天近3亿美金锁仓,让我重新思考应用层与协议层4)稳定币musd拍卖后的下一步?musd的网路效应能建立吗?

01

FTX交易所老板Sam Bankman Fried对于最近“DeFi流动性挖矿的思考”

区块律动的简介:https://twitter.com/SBF_Alameda/status/1285407575941345280

FTX老板SBF的原文:

https://twitter.com/SBF_Alameda/status/1285407575941345280

张先生短评:

作为成功的交易所之一,DeFi最近的崛起也让他注意到了,Curve7月交易量超过了Bitfinex和Deribit的总合

我个人看法和FTX老板类似,DeFi的热潮来自于以下这个循环

项目方发代币激励参与者

锁仓量/交易量上涨

数据好看打造出的好故事拉高了币价

高币价又可以激励更多参与者

另一方面这些DeFi代币也同时刺激了DEX的交易量上涨,这是一个左脚踩右脚上去的过程,一旦没有了币价神话这一切就垮了。

最后DeFi泡沫会怎么收尾呢?FTX老板用了Fcoin和Bitmax两个同样采取交易挖矿的交易所作为举例,由于后续运营策略的不同而有了不同的结果。DeFi世界都在挖矿,我问自己的问题是:

大家都在流动性挖矿?有什么是我能做出的差异化,这个差异化能让我有长期留存?

02

何太极,DeFi周报:谁是币圈特斯拉

小哪吒短评:

这份DeFi周报值得细读,个人看了三遍。

亮点(一)总结了2020年第二季发生的三件重要事情,做出对下半年DeFi的发展预判

亮点(二)用逻辑分析 DeFi 的发展情况,用数据作为观点支撑

亮点(三)这个 DeFi 系列的周报,价值非常高,每周更新,值得关注

03

Andre新项目yearn最全了解看这里,后面附上评论思考

作者:链闻张改娟

https://www.chainnews.com/articles/726186828149.htm

张先生短评:

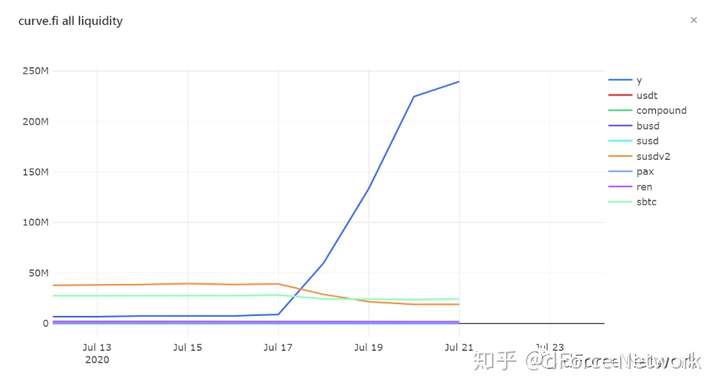

Andre的项目又一次让人惊叹,7/17日推出新产品前,ypool有8百万美金锁仓量,7/18日5000完美金,7/19日1亿美金,7/20日2亿美金。

yearn的新产品是一个超级聚合器,并使用YFI这个代币作为承载。这次的快速起量其实还是源自于YFI代币的炒作,因为YFI代币价格特别高,让所有参与ypool的流动性提供者获得了超额收益,最开始时当天换算年化超过1000%,相当于一天就赚3%。

Andre这次项目究竟是不是精心策划的呢?不得而知,但非常让我敬佩的就是YFI代币没有团队分配/没有预挖,Andre也表明了没有审计这个项目是给他自己使用打造的,就他一个人+很少人的协助能做出这么大的动静,这是在传统金融完全无法想象的。DeFi的可组合型造就了这一切,未来yearn这个项目就是一个社区项目了,社区将会决定他的去留,很了不起的社会实验。

有了yearn这样的超级聚合器产品,不禁让我想问一个问题,如果聚合器多了?是不是底层协议Token价值就下降了,YFI其实是在燃烧Comp/Bal/CRV以及未来的协议手续费等。上层应用与底层协议的博弈才刚刚开始。

顺便给大家理一下YFI如何获得,有三种途径

将手上的稳定币存入ypool,获得ypool的share token(这部分会自动发到你地址),有了share token就可以拥有ypool中稳定币的存款利息+交易手续费分红,此外将这个share token到https://ygov.finance/可以进行Stake获得YFI代币

将YFI与DAI存入Balancer Pool可以获得Balancer share token,将其stake到https://ygov.finance/可以获得YFI代币

将YFI与第一个操作获得的ypool的share token存入存入Balancer Pool可以获得Balancer share token,将其stake到https://ygov.finance/可以获得YFI代币

以上操作组合可以是分别是1,或是1+2,或是1+3,目前操作3拥有了最高收益,写文章时是年化500%。

04

稳定币musd拍卖后的下一步?musd的网路效应能建立吗?

原文Thread:

https://twitter.com/dafacto/status/1285172000009396224

张先生短评:

这是一个不错讲述mstable的thread。作者早期投资了很多成功项目,从他开始关注mstable到决定投资,但又抢拍失败的过程。mstable目前已经取得了初始的成功,但作为稳定币下一阶段的实验才刚刚开始。

musd的存款收益很不错,背后依托了很多的musd在balancer拿收益而不参与存款分红

musd的balancer收益很不错,因为依托了balancer的币价以及mta的币价

这些超额回报被抹平之前,究竟musd能不能烧出除了现有功能的其他场景呢?比如中心化交易所接受musd交易对,去中心化交易所musd交易对的交易量上升,这是我关心的问题,依托于三大交易所的稳定币也有不少补贴尝试,但还不算很大的网路共识,未来dForce的USDx会有一套属于自己的突破模式,资产协议+借贷协议,或是资产协议+交易协议,这是大家可以关注的。

散户怎么参与musd,回报可以看这里

https://medium.com/mstable/a-recap-of-mta-rewards-9729356a66dd

将稳定币换为musd存入mstable save

将musd与usdc共同放入balancer

将musd与ETH共同放入balancer

将musd与mta共同放入balancer

125

125

122

122

118

118

112

112

105

105