作者:蔡凯龙,著名财经评论员,金融科技专家,前火币集团首席战略官

本文为3月20日TokenInsight算力之巅全球超产业峰会,凯叔参加“比特币是否属于避险资产”专题辩论环节的观点总结。

比特币一直以来被认为是“数字黄金”,大众对比特币的避险特征抱有极高的期望,为什么此次比特币的避险特征失灵了?凯叔为此回答相关7个问题:

问题1:什么才能称为避险资产?

如果要辩论富有成效,避免鸡同鸭讲,首先要明确我们讨论的“避险资产”,到底是什么概念和范围,这个非常重要。

风险是个很广泛的概念,大类上有自然灾害风险(比如疫情,地震等),社会动荡风险(比如动乱,战争等),行业固有的商业风险(比如种植业有特定的气温异常变化产生的商业风险),监管合规变化产生的合规风险,企业日常运作的运营风险(比如技术上被黑客入侵等,操作失误服务器中断服务等),还有就是金融市场资产价格自身波动产生的风险。

所以我们讨论比特币是否是避险资产,主要是针对的最后一项:金融市场资产价格波动的风险。

金融市场最重要的功能就是价格发现(Price Discovery),因此各种影响价格的因素包括上面所说的绝大部分风险,在一定前提条件下,都能反映在相对应金融产品的价格波动上。所以我们研究风险,主要从金融市场的价格波动入手。

也就是说,讨论比特币是否是避险资产,指的是讨论比特币能否在金融市场剧烈动荡的时候,体现出它独立于其他金融资产的价格走势。

问题2:比特币算不算避险资产?

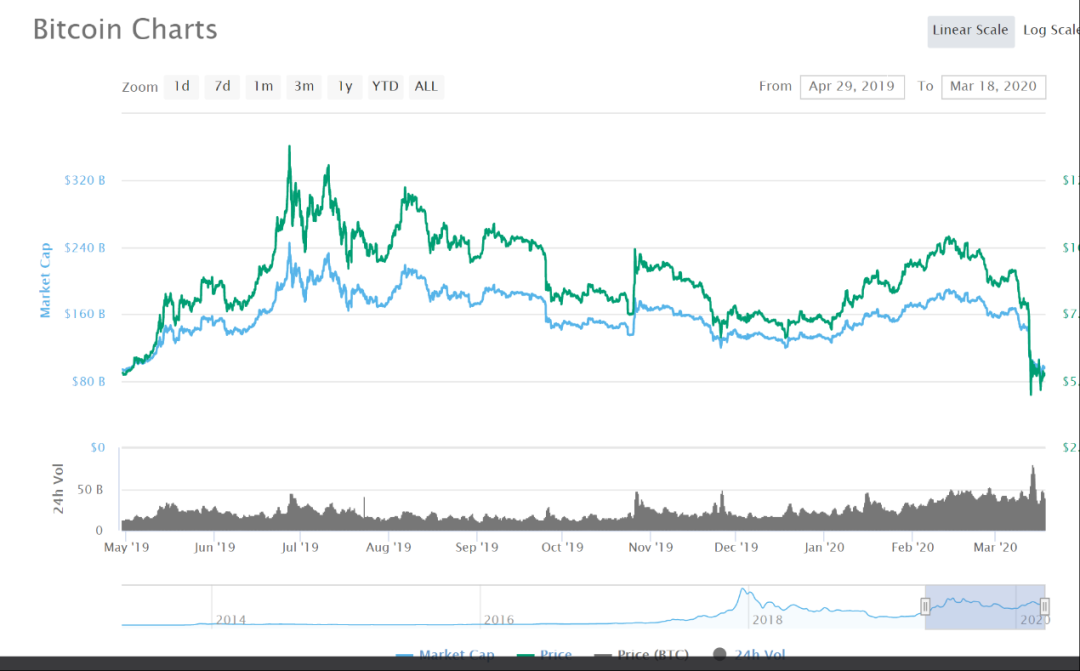

检验比特币是否是避险资产,只要看比特币价格和标准普尔指数的相关性就可以看出(标普500一般作为金融市场晴雨表指数)。如下图,显然比特币在本次疫情影响下,和股市同时涨同时跌,完全没有体现出避险资产的作用。

比特币称不上避险资产,反而是风险资产。

黄线为标普500, 蓝线为比特币,紫线为黄金

问题3,比特币的避险属性历史上被验证过吗?

比特币的避险属性从来没有真正在市场中被验证过。

比特币诞生于2008年金融风暴之后。创始人中本聪设计出比特币的其中一个诱因,就是看到各国央行不断印钞票放水救经济,因而决定设计完全去中心化的,发行总量恒定的货币。自从2008年金融风暴后,全球经济一直一帆风顺,比特币一直没有机会真正接受市场考验。新冠病毒引爆各国股市大动荡,是比特币避险资产特性面临的第一次真实考验,可惜考试不及格。

问题4,比特币真的什么险都避不了吗?

持有比特币所规避的是有别于金融资产波动的其他类型的风险。比特币有着与众不同的特性,比如是基于分布式区块链技术,恒定的供给总量,无国界无中心的构架,因此,持有比特币,资产不会被冻结没收查封,不会被造假,相比主权货币,比特币抗通货膨胀。因此,比特币是可以对抗这类风险,但是往往被盲目簇拥者误以为比特币还能对冲市场波动风险。

在这次全球股市大波动中,原本以为比特币能成为避险天堂的投资者,在比特币避险资产神话破灭后,反而造成投资人恐慌,纷纷抛售自保,造成资金出逃踩踏,反而加剧了比特币在短时间内急速下跌的动能,创下一天跌去50%,一周跌去2/3的惊人跌幅,成为所有资产类别里,跌幅最大风险最高的投资品种。

特别强调下抗通货膨胀的风险,其实这不是比特币的特性,股票、房地产、黄金、以通胀率为指数的债券,都可以成为有效的抗通胀的投资工具。

问题5,比特币在这场风暴之前,跟股市波动性很小,为什么不能根据过去表现来判定比特币具有避险属性呢?

用市场正常情况下来认定比特币避险属性是不对的

。所谓养兵千日用兵一时,避险资产的作用,就应该在风险来的时候体现,否则有愧避险之名。就像你平时买汽车事故保险,如果保险公司规定,只有正常状态保单才起作用,非正常状态不保,那这保单还有什么意义吗?

早期比特币参与的人主要是极客,灰色或者黑色产业的人,投机者和信仰者,市场小参与人数少,因此比特币的价格完全独立于经济大环境之外。这是一段特殊的时期,以这段时期来判定比特币的避险属性是很片面的。

随着比特币用户的增加,体量的增大,特别是衍生品和机构客户的涌入,导致比特币和传统金融世界的通过资金流动联系越来越紧。而大部分机构和专业投资者,都不认为比特币是避险资产,而是把比特币定位为高风险的金融另类资产。

此次比特币大跌,最主要原因还是因为全世界流动性紧缺,大家都恐慌要换成现金,因此首先抛弃风险大的资产,而比特币就是属于这一类,从而换取风险小的资产,比如国债、美元等。

值得一提的是,数字货币行业中,稳定币的出现,也大幅削弱比特币的尚存的不多的避险功能。17年以来,随着越来越多稳定币的发行和使用,用户更多把稳定币当成比比特币更加避险的品种。这也解释了为什么在最近极端行情下,比特币大跌,而稳定币如USDT溢价8%。

问题6,比特币成为真正的避险资产,还需要哪些条件?

需要两个重要条件:定价和体量。

比特币和其他金融资产相比,最大的缺陷在于没有一个公认的锚定价值基础。至今全世界没有人能够提出一个令人信服的比特币定价模型,大家对比特币的内在的真正价值还是云里雾里。比如黄金,房地产和股票,他们都有公认的定价基础,可以计算出其内在价值。即便他们价格受极端外部环境影响上下浮动,但是终究是还是围绕价值在浮动。

这就跟大风暴来临,有锚的船即使上下巨幅震荡,都不会被风暴刮走,而比特币此时就是一只没有锚的船,风浪吹到哪里,船就被刮到哪里。像比特币这样如此波动巨大的投资品,是很难成为真正的避险资产。

另一个比特币缺乏的,是市场体量。比特币市场体量太小了。比特币总市值1000亿美金,跟特斯拉市值差不多,是苹果股票市值的1/10不到,更不用跟动辄万亿为单位的真正避险资产国债和美元相比,在这些巨量资产面前,比特币就是一个婴儿。就拿黄金做参照,黄金全球每日交易量(包括衍生品和ETF)大约3000亿美金,是比特币每日评价500亿美金的6倍。

如果把金融风暴下的股市比作一艘即将沉没的大船,大船要成沉没了,而只有比特币一条救生圈是不够的。比特币这样小的市场体量,即使是有条件,也没有能力承担避险资产的功能,救不了整艘大船的人。

比特币的体量小有其根本的原因:没有一个公认的定价模型;其应用场景有限;监管大多保持警戒态度;产品无法面向大众;特别是ETF一直无法通过监管批准等等,这些都是比特币在短时期无法克服的挑战。

问题7,比特币避险资产神话破灭,有什么启发和影响?

此次血淋淋的现实,刺破比特币避险资产神话,会改变用户对数字货币的定位。在讨论比特币类别上,经常有人称比特币为“合成资产”:有黄金的商品和避险属性,有货币的支付和衡量价格属性,还有证券的投资和投机属性。

现在,由于稳定币的出现,加上比特币本身价格波动大,其货币的属性已经名不副实。这次比特币的暴跌也让数字黄金的称呼显得格格不入,最后是剩下其证券属性。这必然会减少部分投资人持有比特币的意愿,总体来说是负面影响。

97

97

95

95

91

91

89

89

89

89