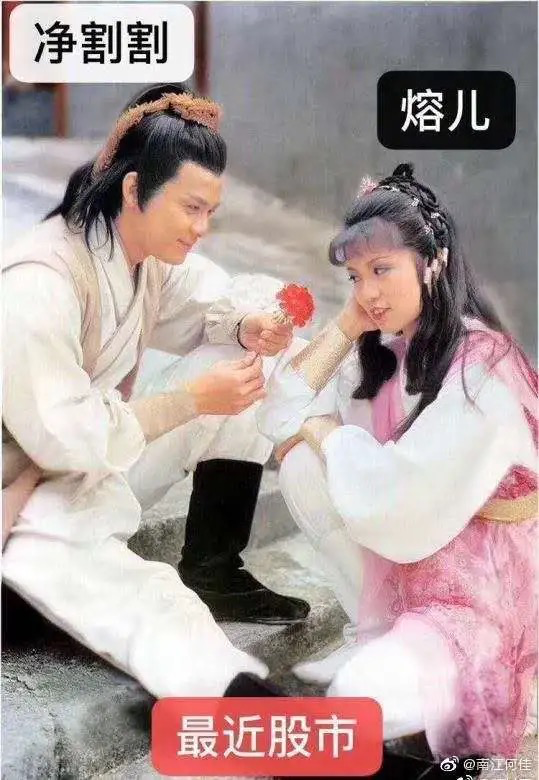

最近的股市,让人很受伤。

段子手的调侃,或许能带来短暂的欢愉。而投资大师的深度思考,干货更多。

2016年1月14日,橡树资本董事长霍华德• 马克斯发布投资备忘录。当时,全球股市、债市、原油等资产也遭遇大跌,和当前的情况有相似之处。

全球主要股指走势 201404-201902

数据来源:Wind

这篇备忘录从投资者的心理角度,谈到了那次大跌,观点鲜明,干货满满。即使现在看,也毫不过时。

今天我们摘录部分内容,供参考。

2015年12月12日,星期六,我很早就醒了,前一天股市、债市和原油都出现了大跌,我思虑万千,睡也睡不着了,于是,我走到桌边,开始写备忘录,把这些思绪整理出来。

20多年前,在我写的第二份备忘录中(1991年4月“第一季度业绩”),我提出了投资钟摆的概念:

钟摆摆动弧度的中央正是钟摆的“平均”位置,实际上钟摆很少停留在这个位置。

它总是从摆动弧线的一个极端走向另一个极端。

但是当钟摆接近任何一个极端时,或早或晚,总是不可避免地要回归中点。

01、投资者只(愿)看到一面

投资者为什么不能做出正确的判断?

最重要的一个原因就是,他们在看待世界时缺乏客观理智,总是诉诸情绪。他们的弱点主要有两个表现形式:选择感知和偏颇解读。

换句话说,他们有时候只看到有利因素,看不到不利因素;有时候只看到不利因素,看不到有利因素。

他们有时候从正面角度看问题,有时候从负面角度看问题。

他们的感知和解读几乎从来都不是冷静理智,不偏不倚的。

这让我想起一副漫画:

也就是说,投资者的心理是极少均衡地考虑有利因素和不利因素。

此外,眼前发生的事情会影响投资者的情绪,而投资者对事件的解读,总是因为受情绪影响而有失偏颇。

大多数事情都既有好的方面,也有坏的方面,但是投资者普遍只盯着好的或坏的不放,做不到均衡考虑。

这又让我想起了另一幅经典的漫画:

明眼人一眼就能看出来:投资者从来都不是客观、理智、不偏不倚、平和稳重的。

他们一开始的表现是很乐观、很贪婪、很能容忍风险、很轻信,他们的行为导致资产价格上涨、潜在收益降低、风险增加。

接着,由于某种原因——或许是引爆点的出现——他们转变为很悲观、很恐惧、很厌恶风险、很怀疑,这导致资产价格下降、预期收益降低、风险减少。

我们可以明显看到,在这两种截然不同的态度中,它们各自的种种表现往往都是同时发生的。

从一种态度向另一种态度的转变,往往根本无法用常理解释。

这不就是精神失常吗?

在现实世界,事物一般在“非常好”和“不太好”之间波动。但是在投资领域,人们的感知是从“完美无瑕”到“不可救药”之间波动。

钟摆从一个极端猛冲到另一个极端,几乎完全不守“中庸之道”,哪有片刻理智可言?

开始是拒不承认,后来就认错服输。

02、错误的根源:投资者的情绪

为了解释这种狂躁抑郁症的病因,我要分析一下影响投资者心理的因素。在这些因素中,有很多是很明显、很好剖析的,一点也不神秘。

情绪是投资者的大敌之一。

恐惧

出于恐惧,人们很难在持股价格暴跌时保持乐观;出于妒忌,人们很难在所有人都赚钱时拒绝买入价格上涨的资产。

过度自信

自信也是影响很大的一种情绪,我认为,市场最近的波动主要就是因为自信这种情绪的变化。不久之前,人们的自信还是膨胀的,最近一段时间,突然就萎缩了。

这种剧烈变化可能是因为幻想破灭:投资者之前以为世界局势尽在自己的掌握,有一天,他们发现自己知道的根本没那么多,这种感觉很痛苦。

投资者的自信要保持适度,但是在现实中,自信和其他情绪一样,经常剧烈波动。

认知缺陷

还有一种错误是,我们经常发现,投资者不知道事情的后果和深层次影响,这可能是因为他们的认识存在缺陷,也可能是因为洞察力和分析力不足。

人们不客观、不理智的种种怪癖对行为的影响不胜枚举。

在2015年5月15日的《华尔街日报》中,Carol Tavris 发表了对行为经济学教授理查德•塞勒(2017年诺奖经济学得主)新书的评论,她写道:

我是研究社会心理学的,我总是觉得经济学家很好笑,他们还假设出“理性人”(rational man) 这么个奇怪的概念。

理性?谁能告诉我理性人在哪呢?

早在50年前,实验研究就表明:人们明知决定是错的,就是不改;明知败局已定,还一意孤行;预测失败了就找各种理由,就是不承认自己错了;要是有什么和自己相信的东西不一致,就一味反对、歪曲或坚决排斥。

投资者之所以难以理解事件、它们的重要性和潜在影响,主要就是因为他们的心理存在各种怪癖。

投资者的心理决定了投资者的行为,投资者的行为反过来又影响投资者的心理。

投资者冷静理智、客观稳重的时候少,只看正面因素或只看负面因素的时候多。

当好消息得到正面解读,拉动价格上涨时,人们就很乐观,迫不及待地要买入,反之亦然。

再来举个原油的例子。

2015年12月12日,在我开始写这篇备忘录的时候,我从《金融时报》中看到了几个负面思维的例子。

下面是从一篇评论市场近期情况的文章中选取的片段:

"原油价格暴跌到七年新低,在波涛汹涌的一周行将结束之时,股市感到了恐惧。作为全球原油价格基准的北海布伦特原油下跌5.6%,跌至37.49 美元……"

"一周之前,石油输出国组织未能就减产达成协议,在全球石油供过于求的情况下,油价只能下跌。"

"油价将持续低位运行。"

听起来好像很严重。真的吗?有道理吗?油价下跌到底意味着什么?

在我看来,如果不是石油公司或石油净出口国,低油价未必是坏事。

对于美国、欧洲、日本和中国这些石油净进口国来说,我们看到的油价下跌类似于几千亿美元的税收减免,可以增加消费者的可支配收入。油价下跌还可以增加出口国家的成本竞争优势。

其实,我认为,从整体上权衡利弊,油价下跌对美国有好处,对英国、欧洲和东亚有大大的好处。

那么,为什么《金融时报》将市场疲软归咎于油价下跌?

首先,媒体也没办法,它们迫不得已,每天都要为我们给市场上涨或下跌找理由,油价下跌是个很好的理由……

至于到底是怎么样,你要自己好好想想,才能明白。

其次,正如《金融时报》在这篇文章中继续写的,油价下跌让人产生了一些联想,或许确实应该忧虑。

换句话说,他们的逻辑是这样的:油价下跌是因为需求减少了,石油需求减少表明经济疲软。但是,经济增长和这些没关系,我们不能让油价告诉我们经济是否疲软。

油价下跌能告诉我们今天发生什么了吗?

这个不重要。

重要的是,现在油价跌了,明天会怎样。

在我看来,其他一切不变的情况下,今天的能源价格下跌有利于明天的经济增长。(受供求关系影响,今天的低价,也可能意味着将来价格上涨。)

我只是想说,现在所有人看什么都那么负面。

03、4招克服“人类的弱点”

为了帮助投资者克服“人类的弱点”,我这个精神病医生要开个处方,帮助投资者缓解病情:

要战胜市场先生的非理性,第一条就是必须认识到心理因素的重要性及其对市场的影响,并积极应对。

第二条是要控制自己的情绪。投资者要是像大众一样犯情绪错误,他也不可避免地会像别人一样受市场波动的危害。因此,投资者务必要在乐观和恐惧之间保持适度平衡。

控制自己的情绪还不够,投资者还要掌控自己的环境。

对于职业投资者来说,这一条的意思主要是要把自己的环境安排好,不要让别人的情绪波动对自己产生影响。例如,资金从基金的流入和流出、市场流动性的波动、短期业绩的压力。

最后一条是逆向思维。有了逆向思维,投资者可以把别人的情绪波动从威胁转变为武器。有了逆向思维,投资者就不仅仅是克制情绪波动了,他们在别人更恐惧的时候,更乐观,反之亦然,这才是投资者应有的行为。

就在上周五(2020年3月13日),霍华德马克斯在最新的备忘录中,再次强调在现实世界当中,事情往往介于在“非常好”和“普普通通”之间。

但在投资世界中,人们的看法通常在“完美无暇”和“绝望透顶”中转变。而这种情况现在显然已经发生了。

01、悲观情绪的催化因素

我不能说这种情绪的转变是不合理的或是反应过度,但可以肯定的是,乐观情绪已经消失,而四处都充斥着悲观情绪。

总结而言,你不能预测未来,并不意味着你不能为未来做好准备。

这可能听起来不合逻辑,但事实如此。

虽然我们无法精确地确定潜在的催化因素,并不意味着不需要担心。

首先,经济衰退或调整的催化因素未必总是可以预见的。第二,有时候它可能会凭空出现,就像这种病毒一样。第三,当一种催化因素与极为乐观且“完美定价”的市场叠加,所造成的负面影响会更大。

我们通常无法准确知晓催化因素会在什么时候出现。但可以从下面这些情况进行判断:

事情已在很长一段时间内向好;

经济扩张和牛市过度走高;

估值已达充分或过高水平;

市场冒险情绪盛行;

避险和谨慎的心态不再;

证券发行和放贷的标准下降;

相对于亏损,人们更害怕错过机会;

大量资金追逐少量项目。

留意这些迹象可以让你为可能的催化因素做好准备,即使我们无法预测它会是什么以及什么时候会发生。

3个月、5个月、10个月甚至18个月前,每个人都说:“一切看起来都很好,美国经济是世界上最理想的。人们别无选择,只能投资风险资产,因为安全投资回报率持续下降并已经无法符合投资条件。

大多数人都认为宏观经济前景一致向好,当时很难想象可能会有某种负面催化因素,并相信会较大可能成为现实。

当市场乐观时,我们永远不知道它将走向何方。它可以变得更乐观,也可以变得不那么乐观。但市场变得更加乐观之后,会带来的潜在收益,与市场突然转向悲观所带来的潜在风险并不匹配。

如果市场情绪由乐观转向悲观,就会出现像过去三周那样的下跌。

有句老话说的好:“恐慌时期所有资产相关性都合而为一。”

02、病毒带来的极端影响

我们不知道病毒本身会怎么发展,也不知道会对经济或市场造成怎样的影响。

两种可能性构成了两个极端。

第一种可能:市场反弹了,一切都恢复正常,在这种情况下,大多数股票都会表现良好。

重点是,有可能会出现好消息,也有可能出现反弹。也许这次疫情有一个自然的递减曲线;也许温暖天气的到来能抑制疫情;也许我们预防病毒蔓延的措施取得成功;或者一种有效的疫苗被成功研发。

除了有形的事件外,还有一种可能就是,大家都充分了解并普遍接受了坏消息,并且逐渐体现在市场证券价格中。因此,负面反应得到缓解并可能会让市场好转。以上是所有可能会出现的好消息。

第二种可能:世界从根本上发生彻底的,永久性的变化,人们的行为也随之改变,这意味着我们无法回到之前的行事方式。

几乎可以肯定的是,未来美国肯定会有关于确认病例增加的坏消息。没有人知道这些数字将如何增长,疫情会持续多久,或者最终会对投资者的心理产生怎样的影响。

然后是介于上述二者之间的情况:在一段时间内,可能至少会有几周或几个月的时间,一切都被打乱了,然后又逐步地恢复正常。

但与此同时,该期间很多企业将遭受重创,并带来投资机会。这里仍未计入疾病和经济破坏可能对人类产生的影响。

换句话说,疫情可能会持续一段时间,并产生重大影响,即使它没有永久性地改变我们所熟悉的生活。

03、伟大的投资都始于令人不安的环境

如今,“完美的十年”已经结束,资产价格已被下调。

伟大的逆向投资者沃伦·巴菲特有句话很出名,他说他喜欢汉堡包,而当汉堡包折价销售时,他会吃更多的汉堡包。

与至少每天写作的道格•卡斯相比,我差不多每个季度才发表一篇的备忘录显得逊色。

他在3月11日的评论中使用了一个很棒的标题:“到了该买进的时候,你就不想买了”。

在其他人都不愿买进的时候,随之而来的是买进的最佳时机;其他人不愿买进时,证券价格往往最为低廉。

导致其他人不愿买进的因素也会影响到你。

尽管并非易事,逆向投资者会克服这些情绪并坚定买入。

正如我所说,“所有伟大的投资都始于令人不安的环境。

最后小结一下:

★ 在投资领域,人们的感知是从“完美无瑕”到“不可救药”之间波动。

★ 事情发展到了一定程度,人们再也无法保持镇定了。

★ 市场下跌得越猛烈,许多投资者越是要让市场替他们思考,越是要让市场告诉他们发生什么了,该怎么办。这是投资者最严重的错误之一。

★ 伟大的投资都始于令人不安的环境。

来源:小基快跑

117

117

99

99

96

96

89

89

82

82