导语

交易所是一门「卖水」生意,流量决定了其生死存亡。

从2018年的「交易即挖矿」,到2019年的「IEO」,交易所的玩法层出不穷,但动机始终如一:争夺用户,获取流量。

2020年以来,比特币等众多主流币将迎来「减半」周期,加密市场再次复苏,交易所们又开始了新一轮的竞争:从销毁平台币,到推出「杠杆ETF」等新业务,再到布局矿池、公链……

在行情的助推下,各家交易所平台币也水涨船高,价格持续飙升,涨幅远超比特币。只是,这种繁华究竟能否维系,目前仍是一个未知数。

2020年,交易所究竟如何突围?

「HBOM」的中场战事

火热的市场,也使得交易所的竞争趋于白热化。

2月10日,OKEx 发布公告称,将销毁全部未流通的7亿OKB。受此影响,OKB应声大涨,当日涨幅超过40%。

随后,ZB、FCoin在内的多家交易所纷纷跟进,发布公告表示将销毁团队持有的平台币。

不过,OKEx的其他老对手们并没有跟风销毁未流通的平台币。

火币方面,今年相当低调,一切按部就班,并没有贸然激进。目前火币最大的动作是,上线火币公链测试网以及修改HT销毁规则:从按季度销毁,改为按月销毁。

相比之下,「HBOM」格局中的另外两家——币安以及MXC抹茶则动作频频,争相在新业务上发力。

今年,币安的重点是推进合约交易。过去两个月,币安一周上线一个合约交易,累计上线超过10余种合约,其中山寨币合约不在少数。这也直接反映出,币安急切地想进军合约市场。

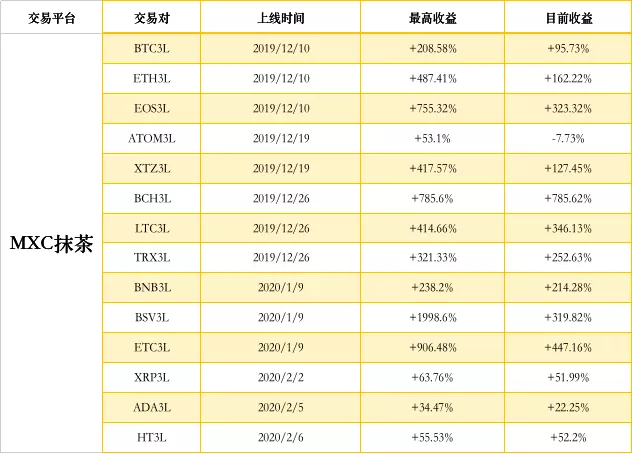

另外一家交易平台MXC抹茶,今年则在新业务「杠杆ETF」上重点发力。过去两个月,MXC抹茶累计推出包括BTC、ETH、BCH等在内的16个杠杆ETF。值得注意的是,「杠杆ETF」在数字资产交易行业还是一个新产品,目前仅MXC抹茶一家在主推。

在一系列举措的推动下,各家平台币获得不同程度的上涨。

其中,OKB 今年累计涨幅第一,达到 146%;MXC抹茶平台币MX紧随其后,今年累计涨幅超过 90%。不过,从过去一年收益来看,MXC抹茶则以3570%的涨幅排名第一,OKB以900%的涨幅排名第二。

此外,通过上图,我们也可以发现,同样是拓展新业务,MXC抹茶的「杠杆ETF」对于自家平台币的影响巨大。

这也让我们产生好奇:MXC抹茶的新业务「杠杆ETF」究竟是什么,为什么可以推动MXC抹茶平台币MX飞速上涨?「杠杆ETF」会不会成为交易所突围的新方向?

ETF成为破局的新方向

首先,我们需要知道,ETF是什么?

所谓 ETF,即交易所交易基金,它是传统金融市场一个经过验证且成熟的衍生品。通过ETF,用户既不需要费心费力去研究所有标的,尽享收益;也能随时自由买卖,获得比基金更高的流动性。也正因如此,ETF在传统金融市场备受追捧,诞生了诸如股票、黄金、石油等各种ETF产品。

而在加密金融领域,则诞生了比特币ETF,它其实是比特币的一个衍生品。比特币ETF追踪的就是比特币的价格, 当比特币涨了,ETF也就涨了;反之亦然,用户可以通过ETF直接获得收益。

长期以来,市场对于比特币ETF的需求一直强烈,原因主要有三点:

比特币ETF可以降低投资门槛,吸引大量的散户投资者进入;

比特币ETF不是比特币现货,也就不会对二级市场产生剧烈影响,有利于大额资金入场;

未来受监管的比特币ETF,还有可能吸引到机构用户入场,增加了机构客源。

如果有了比特币ETF,那么传统的基金也就可以投资比特币,甚至养老保险基金也可以配置部分比特币ETF了。

正因如此,包括Winklevoss两兄弟、VanEck / SolidX、Wilshire Phoenix以及Bitwise 在内的多家国外机构,都曾向美国证券交易委员会(SEC)申请比特币ETF。

这也很好解释了,为什么MXC抹茶推出「杠杆ETF」,对其平台币会有如此大的影响。

毕竟,传统ETF市场规模已经突破6万亿美元。而据贝莱德预测,到2023年底,全球ETF资产可能达到12万亿美元。这意味着4年时间,ETF将增加6万亿美元规模,增速较目前还要进一步加快。即便是比特币目前市值也有超过1700亿美元,「杠杆ETF」的发展前景非常广阔。

博链财经认为,2020年以及2021年会有越来越多的交易所上线加密货币「ETF」产品,其也极有可能成为交易所竞争的新方向。

VanEck / SolidX 公司 CEO Daniel H. Gallancy 指出,“ETF将成为未来加密衍生品交易最重要的发展方向,甚至可以造就10个币安交易所。”

MXC抹茶「杠杆ETF」的特点

其一,MXC抹茶推出的「杠杆ETF」,种类更多。不仅包括目前广为人知的比特币ETF,还有以太坊ETF、比特币现金ETF以及其他加密货币ETF,种类多达16种,可以更好地满足投资者的交易需求。按照目前的上线速度,估计今年市值前30的加密货币ETF都能在MXC抹茶上看到。

其二,MXC抹茶「杠杆ETF」扩大收益,降低风险。此前的比特币ETF产品,对于部分投资者而言,波动性太小。当出现单边行情时,投资者难以获得更大收益。如今有了杠杆ETF,近期BTC下跌1%,对应的3倍做空 BTC ETF 产品的净值会上涨3%;并且用户产生的浮盈还可以追加,形成一种复利模式,帮助投资者获得更大收益。

我们以近期的「妖币」BSV为例,BSV从76美元一度上涨至455美元,最高涨幅达到490%。即便用户开了3倍合约,最高收益也只有1496%。然而,在MXC抹茶的「杠杆ETF」产品「BSV 3L」中,通过复利,用户最高可以获得将近2000%的收益,远远超过同期的合约收益。

其他ETF产品收益如下所示:

同时,杠杆ETF自带再平衡机制控制风险(后文有解释)。假设用户3倍做多BSV合约,如果BSV下跌33%,那么无疑该用户仓位将会被强平,直接爆仓归零。但是,假如用户买入 BSV 3L(BSV 3倍看多),杠杆ETF会根据市场行情下跌,通过再平衡机制来调整仓位以避免用户仓位被强平,即使BSV价格下跌了33%,用户仓位依然有资产剩余,永远不会归零。只要不归零,就还有翻盘的希望。并且,杠杆ETF是永续产品,⽆到期⽇,投资者可以一直持有,直到翻盘为止。

三是相较于期货、现货杠杆,MXC抹茶「杠杆ETF」无需保证金。此前币圈所出现的比特币期货以及现货杠杆交易,无一例外都存在插针、爆仓等问题,如今的杠杆ETF则完美地解决了这些问题。这主要是因为其价格通过基⾦净值来体现,并非完全依赖交易所交易价格,避免了人为插针。而且,当净值价格低于一定阈值(初期为0.05U)时,平台会对该品种进行合并操作以提高价格变化灵敏度,优化交易体验。

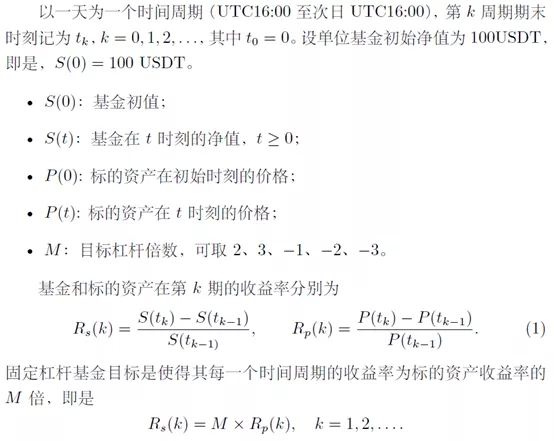

基⾦净值计算如下:

再者,杠杆ETF其实相当于现货,也就不需要任何保证金,不会爆仓。同时相较于杠杆现货交易的资金利息费用,杠杆ETF产品的持有费率更低廉,一般为 0.1%,且仅在新加坡时间0点收取,如果不在该时间点持有产品即不会产生费用。

四是杠杆ETF有着再平衡机制。通常情况下,平台会在每日00:00:00(UTC+8)进行仓位再平衡,以保证组合杠杆比率与约定比率不会偏离过大。而当出现剧烈波动时,若标的资产相较于上一个再平衡点波动幅度超过给定阈值,平台也会进行临时再平衡,来控制投资组合的风险。临时再平衡只针对因为该波动幅度出现亏损的一方,即如果BTC涨幅达到15%,会对-3倍的杠杆ETF做再平衡,对其他产品不做调整。

如前所述,每日杠杆ETF若获利后会将该获利进行重新投资。若亏损,则卖出部分仓位实现恢复至3倍杠杆,以避开强制平仓风险。

用一句话总结,MXC抹茶的「杠杆ETF」兼具现货以及合约的优势,风险有限,收益无限,不会爆仓。

创新的MXC抹茶

作为2019年的新晋网红交易所,MXC抹茶的崛起之路也伴随着一些争议。

特别是MXC抹茶上线了众多“网红”项目,包括 BSV、FET、CELR等,一些投资者质疑MXC抹茶参与项目方拉盘。

然而事实情况是,MXC抹茶并不参与项目投资,仅仅是为投资者交易提供撮合服务。真正带有原罪的,应该是项目方本身。

实际上,MXC抹茶所遭遇的争议,也曾在OKEx、火币、币安身上发生过。数字资产交易平台曾长期处于舆论的风口浪尖,只是过去一年换了MXC抹茶成为众矢之的。

但不管怎么样,对于交易平台而言,流量就是活下去的动力。这些网红项目有着庞大的币圈用户,对于MXC抹茶而言当然不能错过,其也凭借着这些项目沉淀了大量的用户。

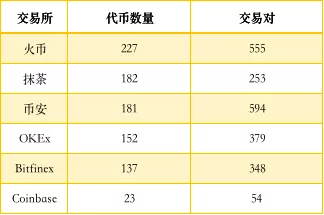

据CoinGecko数据显示,截至2020年2月10日,MXC抹茶上线币种数量为182,交易对数量为253,排名第二;相较于三大交易所,上线币种数量基本与币安持平;与国外知名交易所相较,上线币种数量较多。

在完成了早期的用户积累后,MXC抹茶也在积极谋求转型。一方面,MXC抹茶下线了曾经颇具争议的代币,直面问题所在;另一方面,MXC抹茶也积极拥抱监管,先后获得爱沙尼亚金融机构颁发的交易运营许可牌照以及美国MSB牌照,并积极向新加坡政府申请合规牌照。

此外,在业务,MXC抹茶补齐了此前的短板,积极开拓新业务,成为集OTC、现货、期货、杠杆、矿池等于一体的综合性数字资产交易平台。特别是2019年底推出的「杠杆ETF」,更是目前加密世界为数不多的具有创新性的产品。

115

115

113

113

95

95

94

94

87

87