作者:Howard Yuan,区块链投资机构 Fundamental Labs 管理合伙人,资深区块链及金融科技领域投资者

经历了 2017 年的 ICO 暴富的疯狂,2018 年泡沫破灭的失望,到了 2019 年,区块链投资进入波澜不惊的下半场。

今天又看到几则令人振奋的机构投资者入场的消息:美国的加密投资银行 Galaxy Digital 宣布推出了两只比特币基金 Galaxy Bitcoin Fund 及 Galaxy Institutional Bitcoin Fund。

而合规方面,来自美国的 Fidelity 旗下富达数字资产 FDAS 宣布获得纽约州信托许可;DCG 旗下 Greyscale 灰度投资也有望获得第一支美国 SEC 批准发行的比特币信托基金。此外,来自中国的深圳一家瀚德金控将联合两家中国机构合作成立一只规模为 10 亿美金的全球数字银行联盟区块链投资基金。

虽然最近区块链投资二级市场依旧低迷,但很显然,机构投资者对区块链资产市场的投资热情并未改变。我们因此有必要梳理一下机构投资者的参与区块链及数字资产市场投资的底层逻辑及关键点。

1. 机构投资者的投资底层逻辑

机构投资者不等同于散户投资者,首先从投资诉求来看,散户投资者更倾向于短期的投机交易需求,而机构投资者往往追求的长期的价值投资需求。其次,散户投资者在资金体量上较小,而机构投资者往往管理规模巨大。再次,散户投资者对于监管合规及风险控制方面关注较少,而机构投资者需要全面评估包括监管在内的投资标的所有风险,并试图将投资风险最小化。

机构投资者在进入一个新兴资产市场,一定要有个令人信服的投资逻辑足以支撑其投资决策。我们认为至少有两个底层逻辑在支撑区块链及数字资产机构投资者,这也是区块链作为技术及金融的两种属性所决定的。

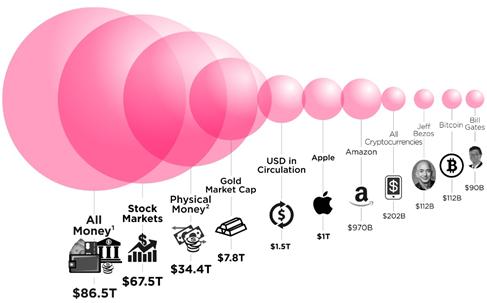

Money First:将现有数字资产视为一种另类资产,相比于传统的金融资产(黄金、股票、债券、衍生品等等),现有的数字资产市场规模非常小,这可以从下图中可以窥见一斑。

截止今天 BTC 的总市值依然徘徊在 1500 亿美金上下,数字资产总市值也只有 2200 亿美金,远低于微软、苹果、亚马逊等互联网巨头,与整个黄金(78000 亿美金)或股票市场市值(344,000 亿美金)相比更是微不足道。这或是机构投资者看中其未来增长潜力并进场的投资逻辑之一。

Tech First:区块链作为新兴的技术,将掀起一场技术的范式转移革命,我们可以从一家 Fabric Ventures 所发表的_The Fabric Ventures Investment Thesis_一文中可以仔细评味,IBM、Facebook、Google 为代表的是 Web2.0 时代存在着中心化垄断及数据滥用的弊端,而以区块链为中心的新一代技术浪潮将不仅能实现更好的数据隐私保护、计算架构的代际转变,也包括组织形式的变换,从技术基础设施、开发工具和数据管理框架出发,构建一个具有灵活性、安全性和隐私保护的Web3.0 时代。

下图是一个很好地演示,从 IBM 为代表的的大型机硬件时代开始,开始进入上个世纪 80 年代的 Microsoft 软件时代,Netscape 为代表的 Internet 先驱开启了 Web1.0 时代,Google 为代表的互联网巨头开启了 Web2.0 时代,而以 Bitcoin、ETHereum 为代表的区块链技术推开了 Web3.0 的大门。区块链技术引领的范式转移或是机构投资者进场的另一重要投资逻辑。

2. 机构投资者进场的基础条件

从比特币诞生的十余年间,机构投资者的参与也是渐进式的入场,最主要的原因是出于监管政策的不确定性,因为比特币为代表的超主权数字资产具有的去中心化发行和流通、全球化、可匿名等特性,是一个游离于政府货币监管政策之外的自由现金,这无疑是对传统货币体系和金融监管的一大挑战。

香港证监会(SFC)上月发布有关监管虚拟资产交易平台的立场书,被普遍认为是在数字货币交易所及数字资产合规之路上取得的实质性进展。虽然以 ICO 为代表的数字资产合法性仍然具有较大的不确定性,但比特币历经十余年的发展,已经成为主流国家所认可的一种可交易另类资产。

我们可以从下图中看到全球主流国家或地区对于区块链另类资产的态度已经有了相当大的转变:

监管政策的明朗将会为机构投资者进场奠定了一个重要的基础条件。但除了监管合规政策之外,机构投资者还需要一些重要的行业基础设施。我们理解,这些行业基础设施至少应包括三个方面:

首先需要有资格的托管。目前尽管市场上已经有诸如 Coinbase Custody、富达(Fidelity)、BitGo 等公司提供了一整套的托管解决方案,但包括美国证券交易委员会(SEC)为代表的的监管机构仍缺乏明晰的控制标准,诸如托管商是否应持有合法的特定数字资产托管牌照?经纪商可以持有数字资产吗?比特币如何适应这些托管参数?托管商是否应有专业保险机构进行承包?是否接受公众审计?这些问题仍还需澄清。

第二个方面是受监管的现货交易场所和期货交易所。虽然 Coinbase 已经提供了安全合规的现货交易所,但就功能而言(例如组合订单簿,算法交易,数据生成等)而言,它还不是投资级的,我们注意到 Coinbase 最近准备收购加密经纪商 Tagomi 来服务面向机构投资者来补充自己端到端的全面整合服务,这很有必要。同时,我们还需要成熟的清结算流程和现货市场场所之间的监控共享协议来实现交易记录透明化。再次,以 CME 及 ICE 为代表的老牌传统金融机构在比特币期货的上线,特别是 9 月份备受瞩目的 Bakkt 实物结算的比特币期货上线,为机构投资者的入场铺垫了重要基础条件。

第三个方面是需要一定适应机构级的强大的数据提供者。他们需要能够引用数字资产的参考汇率,允许机构投资者进行市场标记交易。现有市场存在的数据提供者诸如 Coinmarket Cap 依然是一个中心化可操纵的数据市场,存在着较多信任问题。我们需要建立一个符合国际证券委员会组织(IOSCO)所指导下的加密指数工具,提供高标准的数据源。现在市场存在一些诸如 Coinmetrics、Messari 等初创公司已经开始做了一定有益的尝试,但远远不够。

只有这些底层基础设施完善以后,机构投资者才可以真正游刃有余的加入加密资产的市场。

3. 机构投资者入场的先发优势

正如传统的互联网市场,有一个典型的「赢家通吃」的定律,例如,Google 拥有 90%以上的搜索份额,苹果占据了智能手机市场全部利润的 87%,亚马逊在全球云计算市场中拥有 51%的份额。我们预期区块链市场也会一样,典型的,比特币作为数字资产的先行者在整体数字资产市场占比依然能高达 66%,比特大陆在整体矿机市场份额达到 60%,Coinbase 在 BTC-USD 交易对中市场份额占到 35% 以上。

而对于机构投资者来讲一样,先入场所带来的的先发优势也必将成为基金的制胜之道。我们认为机构投资者需要丰富的触角获得多元化的投资组合并吸引更多的区块链赢家。下图是目前估值靠前的八家区块链独角兽公司:

除了传统股权投资外,我们看到,先知先觉的机构投资者也以其他各种方式进入这个市场,包括算力投资,二级对冲基金,信托产品基金或衍生品等。

4. 机构投资者面临的挑战

进入 2019 年以来,国家或者超主权形式的数字储备货币迎来一波浪潮,在美国,美联储的团队正在研究数字美元。而中国央行推出 DCEP 呼之欲出,将有可能成为全球第一个国家数字货币。而在国家层面之外,Facebook 今年 6 月份所宣布的数字资产项目 Libra 官网已上线,觊觎建立一套简单的、无国界的货币和为数十亿人服务的金融基础设施。

我们可以预见,一旦这些数字货币出现,机构投资者将别无选择,将可能交易以这些数字资产作为交易对,由此带来的现行数字货币市场发行体系(各种包括 USDT、PAX、USDC 等稳定币)带来很大冲击。此外,

宏观层面,由于各国政府都在实施量化宽松政策,同时由于债务水平越来越难以维持而出现了更大的赤字,很可能会导致很大的宏观经济不确定性,甚至主权国家破产的黑天鹅事件发生也不无可能。而在市场层面,因为比特币减半在即,而二级市场价格仍然低迷,由此,给机构投资者的入场带来较多的风险因素,特别是尾部风险要高很多。

我们有理由相信 2020 年将是机构投资者需要为进入数字化交易资产世界做好充分准备的一年。

来源:共识未来

115

115

113

113

95

95

95

95

87

87