本文来自 Bitcoin.com & Yahoo! Finance,原文作者:Kai Sedgwick & Brady Dale

Odaily 星球日报译者 | Moni

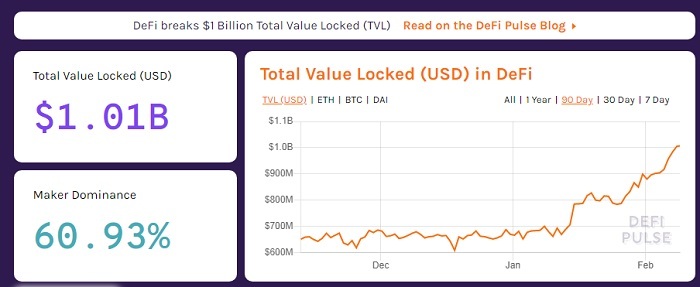

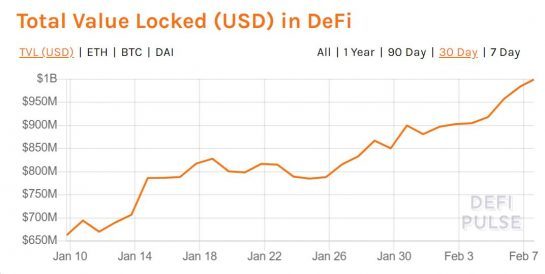

对于以太坊社区来说,最近一件事已经让他们感到非常兴奋:去中心化金融(DeFi)应用中锁定的总价值已经超过了 10 亿美元!要知道,这一数字在 2019 年 12 月时还不到 7 亿美元,意味着在不到两个月的时间里增长了 43%——估计那些对区块链行业持怀疑态度的人现在也要闭嘴了,毕竟数字不会说谎。

那么,10 亿美元这个数字怎么得到的呢?最先披露该信息的 DeFi Pulse 透露,他们评估度量了截至世界标准时间 2 月 7 日 8:00使用以太坊智能合约进行结构性“押注”的借出、对冲、掉期等项目中持有的所有加密货币,然后得到了这个结果。

需要明确的是,10 亿美元并不是人们在 DeFi 上赚到的钱,而是他们投入的钱,因为他们锁定的抵押品被用于各种协议,从简单的借贷到复杂的衍生品,这些人在这些协议产品上进行了各种各样的“押注”。

MakerDAO 协议创建人 Rune Christensen 通过他的发言人表示,DeFi 锁定总价值超过 10 亿美元证明世界各地的人们都希望获得更高效、更去中心化的金融服务。MakerDAO 目前一直稳坐 DeFi Pulse 排名的“头把交椅”,他们是以太坊抵押最多的 DeFi 协议,本文撰写时占到DeFi 锁定总价值的 60.78%。许多去中心化借贷、衍生品工具和交易协议都是从 Maker 的 sai 和 dai 稳定币中提取流动资金的,而 sai 和 dai 稳定币又是从以太坊中提取的流动性。

DeFi Pulse 在其官方博客中称“10 亿美元是 DeFi 的重要里程碑”,而 DTC Capital 投资人 Spencer Noon 也认为 DeFi 行业的发展潜力巨大,他补充说:

“在开发者思维共享、应用工具、以及基础架构方面,没有任何一个智能合约平台能与 DeFi 相媲美,以至于我觉得 DeFi 可以存在于任何地方。也许最令人惊讶的是,我们终于看到了一个可靠的用例,能让以太坊产生长期货币溢价,比较以太坊是目前去中心化金融领域里最主要使用的抵押品。”

中心化交易所也“盯上”了 DeFi 市场

贷款依然是目前去中心化金融的核心业务,目前在前十大 Dapp 中一半来自 DeFi 领域,分别是:Maker、Compound、Instadapp、dYdX 和 Bzx。但是现在,一些中心化交易所也开始“盯上”这一有利可图的垂直领域。

本周,币安(Binance)推出了其贷款产品的第13阶段,其中 USDT 利率为 6%、BUSD 利率为 8%、 ERD 利率为 15%。还有 Cred 和 Squilla Loans 这些 DeFi 贷方,就算用户对去中心化金融协议一窍不通也能通过他们出色的用户体验轻松上手。以 Squilla 为例,借款人和贷款人只需输入他们要寻找的金额和所需的贷款期限即可收到即时报价。虽然许多去中心化金融应用程序也在努力优化用户体验并提供更具吸引力的费率,但是和“财大气粗”的中心化交易所相比可能仍有差距。

解锁“10 亿美元”

DeFi Pulse 每隔一个小时就会汇总所有公共 DeFi 协议里锁定的全部以太坊和 ERC-20 代币,并在其网站顶部的图表中展示“锁定总价值”(TVL)数字。

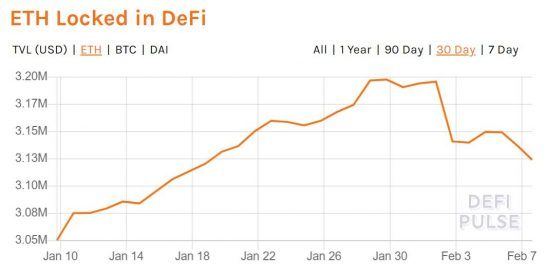

当然,“10 亿美元”这个数字很大一部分得益于以太坊,因为目前 DeFi 锁定价值中有约 70% 都使用了 ETH 代币。但另一方面,DeFi Pluse 选择使用美元计价的数字又很容易受到加密货币价格波动性的影响,这其实也是我们为什么会看到这一数字频繁变动的原因之一——换句话说,即便没有人再投入更多 ETH 代币,只要以太坊价格出现上涨就会推动“锁定总价值”升高,而仅在上周,以太坊单周价格涨幅就达到了 21%。

实际上,假如我们不按照美元、而是按照锁定的 ETH 数量评估,会发现 DeFi 过去七天的锁定价值其实呈现了下降态势。对此,CoinFund 的Jake Brukhman 表示:

“显然,DeFi 的某些里程碑是因为以太坊价格上涨造成的,但无论如何,我们已经越过了 2018 年和 2019 年的熊市拐点,并为 2020 年牛市做好了准备。”

加密货币投资者、同时也是以太坊推动者 Ryan Sean Adams 也在 Twitter 上写道:

“软件吞噬金钱。软件吞噬银行。下一个十年将是疯狂的。”

当然,对于比特币信仰者们来说,DeFi 这一里程碑并不值得称道,因为他们觉得整个加密货币市场升值都是靠比特币引领的。比特币开发人员 Peter Todd 就表示:

“去中心化智能合约会让人们不对债务负责,因此你需要谨慎对待。”

还有一名匿名比特币支持者指出,DeFi 中被锁定的“10 亿美元”中有多少比例是由非流动性的初始代币发行(ICO)组成?又有多少比例是 ConsenSys /以太坊基金会/以太坊创始人吹嘘出来的?

加密货币法律评论员 Preston Byrne 更是直言不讳地指出,DeFi 中锁定的肯定没有 10 亿美元,因为如果现有稳定币 Dai 数量无误的话,至少会有 3亿 美元的以太坊锁定在 Dai 里,因为早期投资者不想纳税所以没有出售这些代币。DeFi 并没有锁定 10 亿美元,锁定的其实是实物 ETH 代币,因为许多早期投资者不想出售这些代币,他们正在等待牛市的到来并期待以太坊升值。

Preston Byrne 举了一个更形象的例子:

“说亚马逊创始人杰夫•贝佐斯财富总值是 1000 亿美元和说杰夫•贝佐斯拥有 1000 亿美元现金之间是有区别的。”

另外,DeFi 市场的快速增长是否能持续也是一个未知数。以知名众筹网站 Kickstarter 为例,该公司于 2009 年成立,2014 年其平台上的项目融资金额达到 10 亿美元,但六年之后还没有触及 50 亿美元——当然,DeFi 的发展速度肯定比传统众筹平台要快得多,

另一个领先 DeFi 协议 Compound 创始人 Robert Leshner 表示,这一里程碑表明,用户正在寻找更好的加密货币使用方式,这样可以减少对交易所的依赖。用 Robert Leshner 的话说,“中本聪如果看到 DeFi 的发展,也会感到非常自豪。”

其实无论从哪个角度来分析,“10 亿美元”仍然是个微不足道的数字,因为根据市场分析公司 IBISWorld 的数据显示,仅美国市场的商业贷款市场规模就有 8000 亿美元,所以 DeFi 还是有很长的路要走哦。

109

109

104

104

103

103

97

97

89

89